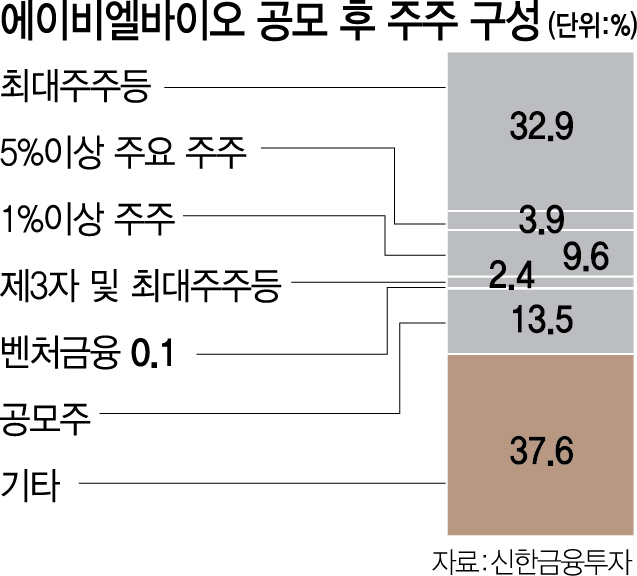

올해 바이오 기업 가운데 최대 규모의 기업공개(IPO)를 했던 에이비엘바이오(298380)의 지분이 상장 3일 만에 블록딜(시간외 대량매매)로 나왔다. 상장 주관사가 인수한 청약 미달분이지만 주요 지분투자자들의 잠재 매물이 남아 있어 투자 심리에 영향을 미칠 것으로 분석된다.

23일 투자은행(IB) 업계에 따르면 지난 21일 한국투자증권은 보유 중인 에이비엘바이오 지분 67만 9,000주를 블록딜로 내놓았다. 개인 청약 미달 물량으로 매도 가격은 주당 1만7,000원. 21일 종가(1만 7,850원) 대비 5% 할인된 가격이다. IB 업계 관계자는 “국내외 기관 위주로 선착순으로 주문을 받아 거래를 완료했다”며 “일반 청약 실권주에 대한 시장 유통을 위한 것으로 주가 급락을 막기 위해 장내 매각보다 블록딜로 처리됐다”고 밝혔다. 최종 거래 결제일은 26일이다.

에이비엘바이오는 지난 12일 마감한 일반 투자자 공모주 청약에서 경쟁률 0.78대 1로 미달됐다. 주관사 한투는 실권 처리된 67만 9,000주를 전량 공모가(1만 5,000원)에 인수했다. 한투는 이번 블록딜로 주당 2,000원, 총 13억원 가량의 차익을 올리게 됐다.

시장에서는 상장 전 지분투자를 많이 받는 바이오 기업의 특성상 추가 블록딜이 나올지 여부에 주목하고 있다. 투자자들이 바이오 기업의 실적이 나거나 주가가 오르면 투자금 회수를 위해 블록딜을 진행한다. 셀트리온 등 대형 바이오 기업도 초기 투자자들의 대규모 블록딜이 나오면서 주가 변동성이 컸다.

에이비엘바이오는 한국투자파트너스, DSC인베스트먼트 등 벤처캐피탈(VC)의 운용 펀드가 주요 주주로 참여하고 있다. 한투파와 DSC인베는 각각 618만주, 368만주를 보유하고 있는데, 21일 종가 대비 수익률이 800%를 훌쩍 넘는다. 에이비엘바이오 관계자는 “한투파나 DSC인베는 중장기 투자자”라며 “블록딜을 하더라도 지분이 많은 만큼 장내 매각보다는 블록딜 방식으로 진행할 것으로 안다”고 말했다.

에이비엘바이오는 이중항체 기술 기반 치료제를 개발하는 바이오기술 기업이다. 창업 2년 만에 동아에스티, 유한양행(000100), 디티앤싸노메딕스(Dt&SanoMedics), 트리거테라퓨틱스(TRIGR Therapeutics) 등 국내외 제약·바이오 기업에 5건의 기술이전을 하는 등 기술력을 인정받고 있다.

/박호현기자 greenlight@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

greenlight@sedaily.com

greenlight@sedaily.com