지난해 코스닥 상장사들의 유상증자 및 전환사채(CB) 등 주식 관련 사채 발행을 통한 자금조달 규모가 2017년보다 1조 8,000억원 증가한 것으로 나타났다. 이는 불황을 맞은 기업들의 실적 악화에 대한 대응 차원으로 해석된다.

3자 배정 방식의 유상증자나 CB 발행은 재무구조 문제로 은행 등 제도권 금융회사를 통한 자금조달이 어렵거나 실적이 부진해 주주배정이나 공모를 하기 어려운 기업이 주로 선택하는 방식이다. 지난해 말 코스닥시장 시가총액은 228조 2,000억원으로 2017년 말 282조 7,000억원에서 19.3% 줄어들었다.

한국거래소는 지난해 공시 집계 결과 코스닥 상장사들의 자금조달이 유상증자를 통해 4조 1,000억원, 주식 관련 사채 발행으로는 5조 4,000억원이 각각 이뤄졌다고 13일 밝혔다. 2017년의 자금조달 규모와 비교하면 유상증자는 2.4%, 주식 관련 사채 발행은 45.7% 급증했다.

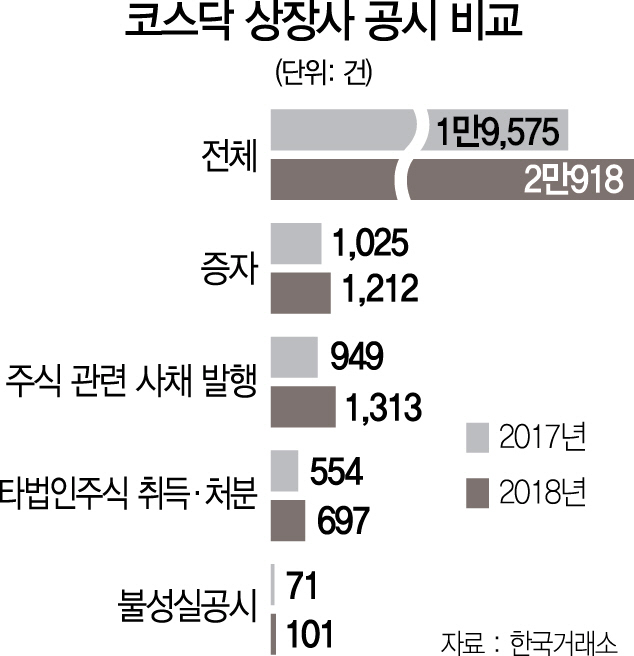

코스닥 시장 신규 상장 증가에 따라 코스닥 상장사 수는 2017년 말 1,267개에서 2018년 1,323개로 4.4% 증가했다. 이에 코스닥 상장사들의 전체 공시 수도 2017년 1만 9,575개에서 2만 918개로 6.9% 늘었다.

타법인주식 취득·처분 공시는 697건으로 2017년 554건보다 25.8% 늘었다. 기존 사업 실적 악화 타개를 위해 신사업에 진출하거나 선택과 집중 방침에 따라 기존 사업을 정리한 사례가 늘어난 결과로 풀이된다. 시설투자 관련 공시는 131건으로 2017년 107건보다 22.4% 각각 늘어났다.

공시 불이행, 공시 번복·변경 등 불성실 공시도 101건으로 2017년 71건보다 42.3% 증가했다. 타법인주식 취득·처분 관련 공시가 2017년보다 10건 늘어난 18건으로 가장 많았고 최대주주·경영권 변동(15건), 유상증자(15건), 소송(9건), 단일판매·공급계약(8건), 최대주주의 주식담보 제공(5건) 관련 공시가 뒤를 이었다. 한국거래소 측은 “상장기업 수 증가와 함께 경기둔화 및 일부 한계기업들의 불성실공시 반복이 주요 증가원인”이라고 설명했다. /박경훈기자 socool@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

socool@sedaily.com

socool@sedaily.com