금융당국이 회사채와 자산유동화증권(ABS)·기업어음(CP) 등 대기업들이 시장에서 조달한 채무도 주채무계열 선정 기준에 넣는 방안을 적극 검토하고 있다. 아시아나항공의 회계 쇼크를 계기로 시장성 차입에서 촉발된 기업의 유동성 위기가 금융권으로 확산되는 것을 막으려는 조치로 풀이된다.

27일 금융당국에 따르면 금융위원회와 금융감독원은 오는 5월 ‘2019년 주채무계열 선정’ 결과 발표를 앞둔 가운데 금융권의 신용공여액 중심인 주채무계열 선정기준에 시장성 차입을 포함하기로 하고 막판 조율을 벌이고 있다. 주채무계열 제도는 은행법에 근거한 상시적 기업구조조정 수단으로 은행에서 빌린 돈이 전체 신용공여액의 0.075% 이상인 기업집단에 적용한다. 주채무계열 가운데 재무구조가 나쁜 곳은 주채권은행과 재무구조개선약정을 맺고 자산매각·자본확충 등 재무구조 개선 노력을 해야 한다. ‘2018년 주채무계열’로 선정된 기업집단은 금호아시아나그룹을 포함해 총 31곳이며 선정기준 신용공여액은 1조5,166억원이었다.

금융당국의 한 관계자는 “은행에서 빌린 돈이든 시장에서 조달한 돈이든 기업 입장에서는 모두 갚아야 할 부채지만 현 주채무계열 제도상에서는 시장성 차입이 전혀 고려되지 않아 사각지대에 놓인 게 사실”이라며 “시장성 차입을 갚지 못해 기업 부실이 발생하면 결국 전체 금융권으로 시스템 리스크가 퍼질 우려가 있는 만큼 시장성 차입의 일정 비율을 주채무계열 선정기준에 포함하는 방안을 검토하고 있다”고 말했다.

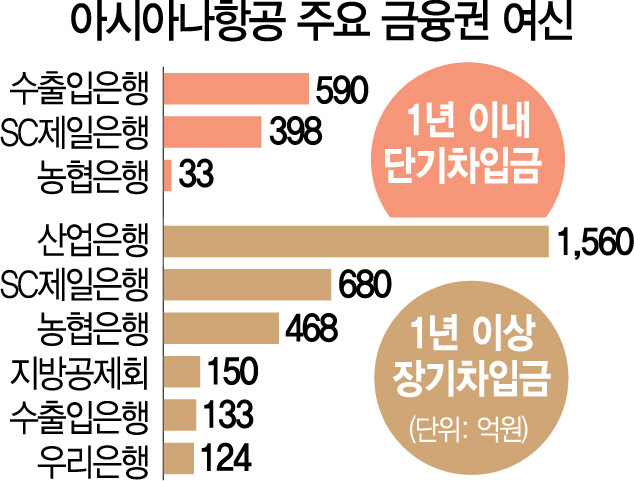

금융당국이 주채무계열에 시장성 차입을 넣기로 한 데는 최근 불거진 아시아나항공 회계 쇼크도 영향을 미친 것으로 보인다. 지난해 주채무계열에 선정된 아시아나항공이 재무구조 개선과정에서 은행 대출 비중을 줄이고 회사채와 ABS 등 시장성 차입은 대폭 늘리면서 잠재적 위험도 덩달아 커졌다는 것이다. 지분이나 항공기·토지 등을 담보로 한 은행권 대출은 처음에 빌리기 어려운 대신 상시적 리스크 관리가 가능하다. 반면 시장성 차입은 투자자가 불특정 다수여서 자금조달은 쉬운 반면 아시아나항공처럼 단 한 번의 이벤트가 기업의 유동성 위기를 초래할 만큼 잠재적 위험이 항상 도사리고 있다.

실제 주채무계열 산정기준이 바뀌지 않으면 아시아나항공을 포함한 금호아시아나그룹은 5월에 발표될 주채무계열에서 제외될 가능성이 높다. 지난해 그룹 주력인 아시아나항공이 자산매각 등으로 은행 여신을 갚고 시장성 차입을 늘리면서 그룹 전체의 신용공여액이 1조원 초반대로 낮아졌기 때문이다.

일각에서는 주채무계열에 시장성 차입을 포함할 경우 은행의 경영권 간섭이 심해질 수 있다고 우려하는 목소리도 나온다. 은행 여신을 줄이고 시장에서 자금을 조달하는 것은 기업의 자유로운 의사결정 영역인데 시장성 차입이 일정 비율을 넘는다고 주채무계열의 테두리에 넣는 것은 규제중심적 사고라는 것이다.

한편 산업은행은 다음달 초 채권단회의를 소집해 아시아나항공의 재무구조개선 약정(MOU) 연장 여부를 결정한다. 아시아나항공은 주채권은행인 산은의 심층 관리 대상 기업으로 선정돼 재무실사를 받은 뒤 지난해 4월 산은을 비롯한 채권단과 1년 기한의 재무구조 개선 약정을 맺었다./서민우기자 ingaghi@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

ingaghi@sedaily.com

ingaghi@sedaily.com