CT 및 X-Ray 등 치과용 의료기기 제조·판매사 레이가 코스닥 상장에 도전한다. 레이는 상장청구심사서를 제출하고 8월 코스닥에 상장한다는 계획이다. 해외에서의 실적이 증가하고 치과의료 정보 콘텐츠 개발 등을 진행 중인 만큼 성장 가능성이 높다고 투자은행(IB)업계는 분석한다.

14일 IB업계에 따르면 레이는 한국투자증권과 DB금융투자를 상장주관사로 선정하고 15일 쯤 거래소에 코스닥시장 상장청구심사서를 제출할 예정이다.

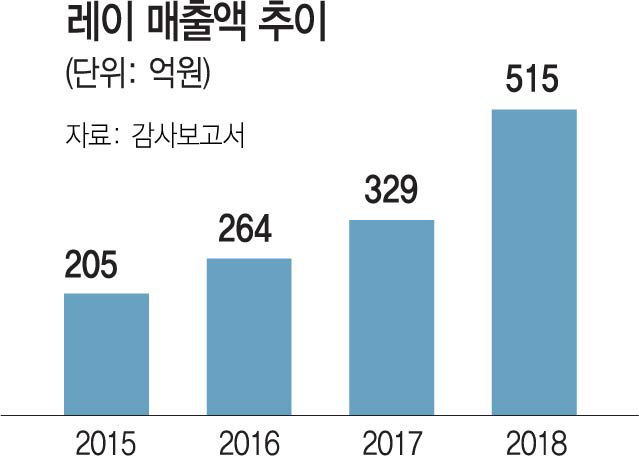

레이는 치과 의료용 기기 제조 및 판매가 주력인 회사로 2004년 10월에 설립됐다. 지난해 말 연결기준 부채 149억원, 자본 262억원으로 총 자산은 412억원이다. 최근들어 실적 성장이 돋보인다. 2015년 205억원이던 매출이 2016년 264억원, 2017년 329억원, 지난해 515억원으로 증가했으며 영업이익 역시 2017년 19억 4,500만원에서 지난해 60억 470만원으로 3배 이상 커졌다.

해외에서의 매출 증가가 눈에 띈다. 총 매출 515억 중 국내에서 벌어들인 금액은 46억원에 불과하다. 반면 아시아시장에서 297억원을 비롯해 △미국 107억원 △유럽 60억원 등의 매출을 거뒀다. 해외에서 발생한 매출액은 2017년 305억에서 지난해 469억원으로 늘었다. 레이의 올해 목표 매출액은 800억원으로 이중 700억원이 해외에서 발생할 것으로 분석된다. 지난해에는 캐나다 법인도 신설했다. 레이는 지난해 기준 미국·일본·호주·독일·멕시코·캐나다에 의료용기기 판매 법인을 보유하고 있다.

레이의 주요주주는 투자목적 지주회사인 유주 25.41%, BRV로터스펀드(BRV Lotus Partners 2012) 21.62%를 비롯해 대표를 맡고 있는 이상철 씨 12.17% 등이다. 유주는 2017년 기준 이상철 씨의 지분이 100%인 개인회사라는 점을 고려할 때, 이 대표의 레이에 대한 실질적 총 보유지분은 38%에 이른다. 기관투자자들의 지분은 약 45%로 레이는 상장 후 주가 안정 및 부양을 위해 이들 주주들의 보유 물량 50%에 대해 1개월 자진보호예수를 요청한 것으로 알려졌다.

업계는 레이의 상장 및 성장 가능성에 높은 평가를 내리고 있다. 포화 된 국내 의료시장보다는 해외 시장에 도전해 성과를 내고 있으며 새로운 비즈니스 모델도 창출하고 있기 때문이다. 레이는 상장 후 CT, X-Ray, 3D 프린터 등 치과 의료기기 개발뿐 아니라 치과의료 콘텐츠 사업 역량을 강화할 계획이다. 레이는 치아를 의료기기로 촬영한 후 이에 환자 특성에 맞는 수술 가이드라인을 제공하는 콘텐츠 등을 개발, 고객사에 납품하고 있다.

/김민석기자 seok@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >