삼성SDI(006400)가 보유하고 있는 롯데첨단소재 지분에 대한 풋옵션 행사기간이 열흘 앞으로 다가왔다. 롯데첨단소재가 좋은 실적을 거두고 있고 기업공개(IPO) 가능성도 큰 만큼 삼성SDI가 옵션을 적극 행사하지는 않을 것으로 보인다.

18일 투자은행(IB) 업계에 따르면 삼성SDI는 오는 29일부터 롯데케미칼(011170)에 매매가에 연 2%의 이자율을 가산한 가격으로 자신들의 지분을 매입해달라는 권리(풋옵션)를 행사할 수 있다. 지난 2016년 삼성SDI는 롯데케미칼에 케미칼사업부 지분 90%를 2조3,265억원에 매각하면서 지분 10%는 팔지 않고 보유하고 있다. 매매가 기준 삼성SDI 보유 지분 가치는 2,585억원이다. 롯데케미칼 역시 매매가에 연 3%의 이자율을 가산한 가격으로 삼성SDI 지분을 인수할 수 있는 콜옵션을 보유 중이다.

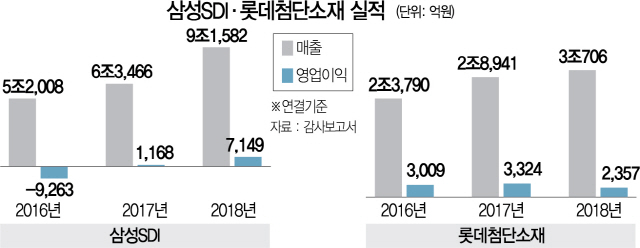

시장은 삼성SDI의 풋옵션 행사 가능성을 낮게 보고 있다. 무엇보다도 롯데첨단소재의 실적이 좋다. 지난해 2,357억원의 영업이익(연결기준)을 기록했다. 롯데가 인수한 뒤 쌓인 이익잉여금만 6,000억원에 이른다. 이렇다 보니 롯데첨단소재의 IPO 가능성도 커지고 있다. 실적 등을 고려할 때 상장 뒤 더 높은 주가로 팔 수도 있다. 삼성SDI 역시 실적이 좋아져 현금도 풍부하다. 굳이 서둘러 풋옵션을 행사할 이유가 없다는 게 IB 업계의 분석이다.

두 회사의 빅딜은 성공적인 것으로 평가되고 있다. 삼성SDI는 케미칼 부문을 매각한 자금을 이용해 전지 사업에 집중했다. 2017년 1,168억원의 영업이익을 기록한 뒤 지난해는 7,149억원으로 껑충 뛰었다. 롯데첨단소재도 기대 이상의 실적을 거두고 있다. 한 IB 관계자는 “딜 이후 두 회사가 모두 좋은 실적을 내고 있다는 점에서 윈윈 거래로 평가된다”면서 “이런 분위기면 굳이 풋옵션을 행사해야 할 다급함은 없다”고 말했다.

/김민석기자 seok@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >