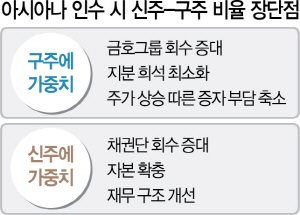

아시아나 매각 흥행의 요소로 구주와 신주의 비율이 지목되고 있다. 매도자인 금호그룹과 KDB산업은행은 구주 매출과 신주 유상증자를 섞은 구조를 제시할 계획인데 구체적으로 비중을 어떻게 하느냐에 따라 주주와 채권단의 이해관계가 갈리기 때문이다.

18일 투자은행(IB) 업계에 따르면 금호그룹은 다음달 매각 주간사를 선정하기 위한 입찰제안요청서를 주요 IB에 보내고 오는 5월 말까지는 주간사를 확정하기로 했다. 업계에서는 주간사 선정에 채권자인 산은의 입김이 반영되고 결국 매각 구조까지 영향을 미칠 것으로 보고 있다. 주간사는 구주와 신주 비중을 어떻게 할지 제안하고 금호그룹과 산은 중 더 주도권을 쥔 쪽이 자신에게 유리한 매각 구조를 제안한 자문사를 택한다는 얘기다. 특히 이번 매각은 아시아나가 정상기업이고 산은은 주주가 아닌 채권자이며 항공사는 부채 비중이 높다는 점 때문에 과거 구조조정 기업 매각과 다른 양상을 보이고 있다.

금호그룹은 금호고속을 거쳐 금호산업을 통해 아시아나 지분 33.47%를 지배하고 있으며 산은 등 채권단의 차입금은 아시아나에 집중돼 있다. 만약 2조원가량의 인수금 중 구주의 비중을 신주보다 높이면 매각 대금은 아시아나를 지배하는 금호산업에 더 많이 돌아간다. 금호산업이 선호하는 구조다. 산은 입장에서는 신주 비중이 높아야 아시아나에 더 많은 돈이 돌아가면서 차입금 회수에 유리하다.

관련기사

인수자의 계산은 더욱 복잡해진다. 주주이면서도 앞으로 아시아나를 이끌어가는 입장이다. 인수에는 최소한의 돈을 들여야 하지만 적정한 부채를 유지하면서 경영비용을 줄이는 것도 필요하다. 금호그룹과 산업은행의 중간에서 최적점을 찾아야 하는 셈이다.

신주 비중이 높으면 자본이 확충되고 차입금 상환 여력이 늘어 재무구조가 개선되는 효과가 있다. 그러나 상장사인 아시아나는 한국거래소 규정에 따라 제3자 배정 유상증자를 할 때 주가를 반영해야 한다. 아시아나는 매각 발표 후 20%가량 주가가 올랐고 최대 10%까지 할인할 수 있다. 구주를 파는 금호그룹 역시 주가 상승에 따른 경영권 프리미엄을 주장할 수 있기는 하다. 그러나 인수자는 그동안 금호그룹의 경영 부실 책임이 있고 기업의 본질가치와 관계없다는 명분으로 이를 억제할 수 있다. 업계 관계자는 “과거 산은의 구조조정 기업 매각은 산은이 채권자이면서 동시에 출자전환을 통해 주주가 된 상황이어서 채권자에 유리한 구조를 관철시켰다”면서 “그러나 아시아나 매각에서 산은은 채권자일 뿐으로 매각은 주주인 금호산업과 인수자가 더 많은 발언권을 갖고 있다”고 설명했다.

/임세원기자 why@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

why@sedaily.com

why@sedaily.com