IMM프라이빗에쿼티(PE)가 태림포장그룹 매각으로 3,000억원 이상 투자차익을 남길 것으로 보인다. 골판지 업종의 상승추세 덕에 인수경쟁이 붙으면서 3,500억원에 샀던 기업을 최소한 6,500억원 이상으로 팔 수 있게 됐기 때문이다.

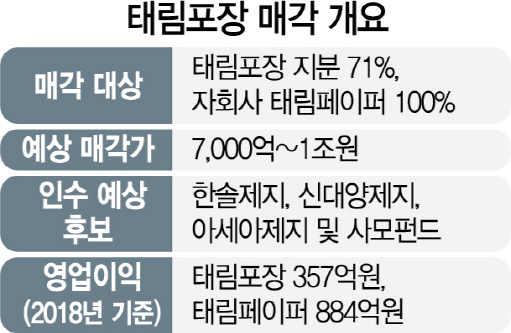

23일 투자은행(IB)업계에 따르면 IMMPE는 이달 말 태림포장그룹 인수 후보에게 투자안내문(티저레터)을 발송한다. 매각 대상은 태림포장 지분 71%와 자회사인 태림페이퍼 지분 100%다. 업계에서는 한솔제지(213500)·신대양제지(016590)·아세아제지(002310)가 인수를 검토하고 있으며 해외 제지 업체들도 눈독을 들이고 있다. 가격은 인수후보들 사이에서 6,500억원 안팎이 거론되고 IMMPE는 최대 1조원까지 기대하는 것으로 전해졌다.

관련기사

IMMPE는 지난 2015년 약 3,500억원으로 태림포장 지분 58.9%와 자회사인 태림페이퍼 지분 34.54% 등 7개 계열사를 사들인 뒤 지분을 늘렸다. 인수 당시 3,500억원 중 1,100억원은 인수금융(공동대출)으로 조달하고 이후 한 차례 차환하는 과정에서 투자금 일부를 회수했다. 결국 실제 투입한 투자금 2,400억원을 기준으로 최소 2.5배 가까운 수익을 거두는 셈이다.

IMMPE는 그동안 경영권 매각을 한 사례는 있지만 300억원대의 투자원금을 건지는 수준이었고 대규모 차익을 낸 경험은 없었다. 업계의 한 관계자는 “IMMPE가 태림포장 매각의 성공으로 할리스커피·대한전선 등 매각을 앞둔 다른 대형 거래에서도 자신감을 얻게 될 것”이라고 말했다.

/임세원기자 why@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

why@sedaily.com

why@sedaily.com