비우량채로 평가되는 BBB급 회사채 물량이 쏟아지고 있다. BBB급 회사채 물량이 쇄도하며 전체 발행시장에서의 BBB급 비중도 회사채 수요예측 제도 시행(2013년) 이후 최고치다. 금리 인상 가능성이 희석되고 마땅한 투자처가 없다 보니 BBB급 회사채에도 투자수요가 몰리는 것이다.

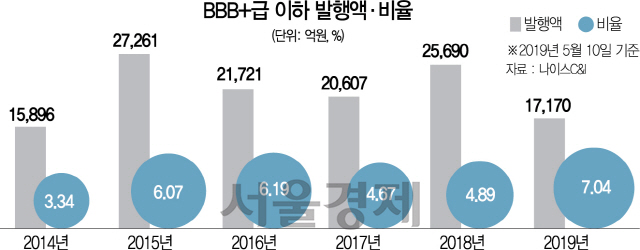

12일 나이스C&I에 따르면 이달 9일까지 BBB+ 이하 회사채 발행액은 1조7,170억원에 달했다. 같은 기간의 회사채 발행규모가 24조3,750억원임을 고려할 때 BBB+ 이하의 비중은 7.04%나 됐다. 지난 2013년 공모 회사채 수요예측 제도 시행 이후 비중이 가장 높다. 지난해 BBB+ 이하 회사채 비중은 4.9%였고 지난 5년간의 평균도 5.06% 수준이었다. 그만큼 낮은 신용도의 회사채에도 수요가 몰리고 있고 이에 맞춰 BBB급 기업들의 자금조달도 늘고 있다는 얘기다.

문제는 BBB급 시장의 과열이 채권시장에 자칫 독이 될 수 있다는 점이다. 경기침체와 기업의 재무상황 악화가 맞물릴 경우 회사채 시장은 일시에 ‘경색’될 수 있다. 이 때문에 국제통화기금(IMF)은 최근 미국·유럽 등 주요 국가의 BBB급 회사채 발행 급증을 경고하는 보고서를 내기도 했다.

BBB 등급 회사채 발행규모가 커지고 있는 건 그만큼 수요가 넘친다는 의미다. 장기간 지속되고 있는 ‘저금리’로 BBB등급 회사채 시장으로 돈이 몰리고 있는 것이다. 더욱이 1·4분기 마이너스 성장률을 기록한 뒤 한국은행은 금리인하 카드를 꺼낼지 고민하고 있다. 시장 금리가 떨어질 수밖에 없는 구조다. 2014년 초 3%에 육박하던 국고채 3년물 금리는 어느새 1.7%대 수준으로 떨어졌다.

BBB급 회사채는 올 초부터 흥행 가도를 달리고 있다. 대한항공(BBB+), 한화(000880)호텔앤드리조트(BBB+), 두산인프라코어(BBB) 등 회사채는 과거와 달리 모두 초과 수요를 기록했다. 이들 회사채 공급 대비 수요가 압도적이기 때문이다.

경영권 분쟁 중인 한진그룹도 대부분 계열사가 BBB급 신용등급이지만 올해 회사채 발행마다 뭉칫돈이 몰렸다. 대한항공(BBB+)도 2,000억원 모집에 4,890억원 규모 매수 주문이 들어왔다. 한진(BBB+)과 한진칼(BBB) 역시 각각 공모 대비 각각 2배, 2.5배나 되는 시장 자금이 몰렸다.

상황이 이렇자 BBB급 회사채의 자금조달은 더욱 활발하다. 신용등급이 모두 BBB+인 한화건설과 AJ네트웍스(095570)가 5월 말 목표로 회사채 발행을 또 준비하고 있다. 한화건설은 2년·3년 만기로 나눠 각각 300억원씩 총 900억원 규모 회사채를 발행한다. 최대 1,000억원까지 증액할 예정이다. AJ네트웍스도 2년·3년 만기로 나눠 최대 800억원 가량 회사채를 찍는다. 이에 앞서 한화건설은 올 3월 회사채를 통해 1,000억원 규모 자금을 확보했다. AJ네트웍스 역시 지난해 10월 590억원 규모 회사채를 찍었다.

BBB급 회사채 시장이 너무 뜨겁자 우려의 목소리도 나온다. BBB 등급에서 한 단계만 떨어져도 투기등급인 BB 등급이다. 경기 침체국면에서 재무구조 악화가 나타날 경우 BBB급 회사채의 투기등급 강등은 언제든지 현실이 될 수 있다. 실제 2015년 12월 대우조선해양 회사채 등급이 BBB-에서 BB+로 강등했다. 한진해운은 2015~2016년 BBB-에서 D로 수직낙하했고 현대상선도 투자등급에서 투기등급으로 강등됐다. 동국제강도 A 등급에서 BBB 등급을 거쳐 BB 등급까지 낙하했다. /박호현기자 greenlight@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

greenlight@sedaily.com

greenlight@sedaily.com