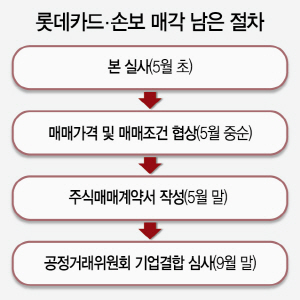

사모펀드(PEF) 운용사 한앤컴퍼니가 각종 논란을 뚫고 이르면 다음주 롯데카드 인수를 위한 계약을 체결한다. 롯데와 한앤컴퍼니는 대주주적격심사에서 문제가 불거질 경우를 대비한 막판 협상을 진행 중이지만 검찰에 고발된 탈세 의혹은 무혐의 가능성이 높다고 보고 있다. 함께 매각된 롯데손해보험(000400)의 우선협상대상자였던 PEF JKL파트너스도 같은 시기에 계약서를 작성할 계획이다.

16일 투자은행(IB) 업계에 따르면 롯데그룹은 카드와 손보 매각의 우선협상대상자였던 한앤컴퍼니와 JKL파트너스에 부여한 배타적 협상 기한이 끝났지만 매각 협상의 속도를 내고 있다.

IB 업계의 한 관계자는 “이론적으로는 차순위 협상자가 동등한 지위에서 협상을 재개할 수 있으나 현재까지 이들로부터 새로운 제안이 없고 롯데도 기존 우협 대상자와 안전장치 마련에 집중하고 있다”고 전했다. 롯데카드의 차순위 협상자는 MBK파트너스-우리은행 컨소시엄이고 롯데손보는 한앤컴퍼니다.

관련기사

논란이 됐던 한앤컴퍼니의 증여세 탈루의혹은 양 당사자가 문제가 될 가능성이 낮다고 보고 있다. 한앤컴퍼니가 과거 KT에 매각한 기업이 상속증여세법에 따른 공정가치 평가보다 과도하게 높은 가격이라는 게 KT의 새 노조가 검찰 고발한 내용이고 검찰이 정식 수사를 진행한다면 금융당국 대주주적격심사는 중단된다. 그러나 이는 특수관계인 간 거래에 적용하는 기준이다. 한앤컴퍼니와 KT 간 특수관계를 입증할 만한 이면계약을 찾아내지 않는 이상 문제 삼기 어렵다. 한앤컴퍼니는 이런 점을 롯데 측에 설명했고 계약은 일단 체결하는 쪽으로 가닥을 잡았다.

다만 검찰이 무혐의 처분을 내리더라도 경찰의 조사를 거쳐야 하기 때문에 물리적으로 시간은 한 달 이상 소요된다. 이 때문에 롯데는 무혐의가 나오지 않아 금융당국의 대주주적격심사에 문제가 발생할 경우 한앤컴퍼니가 손해배상하는 조건을 요구하고 있다. 업계에서는 ‘계약금 몰취조항’이 포함됐을 것으로 보고 있다. 통상 계약금은 매수자가 매각자에 인수금의 5~10%를 지급하는데 이번 거래에서는 약 720억~1,440억원에 달한다.

롯데가 배타적 협상 기간을 짧게 잡고 연장하지 않은 이유도 한앤컴퍼니와의 협상에서 우위를 차지하기 위한 포석이라는 분석도 있다. 통상 배타적 협상 기간은 한 달 이상 주는 것이 대부분이지만 이번에는 영업일 기준 닷새에 불과했다.

한편 JKL파트너스 역시 롯데손보 인수 후 계획을 구체화하고 있다. 구주 인수금 4,270억원 중 각종 수수료를 제외한 약 3,950억원 정도를 구주 대가로 롯데에 지급한다. 신주에 대해 약 4,000억원가량의 유상증자를 통해 자금을 투입할 예정이다. 롯데손보는 상장사이기 때문에 거래소 규정에 따라 신주 유상증자는 최대 30% 할인한 가격으로 들어갈 수 있다.

/임세원기자 why@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

why@sedaily.com

why@sedaily.com