기획재정부는 25일 발표한 ‘2019년 세법 개정안’에서 실거래가 9억원이 넘는 겸용주택은 주택 부분에만 1가구 1주택 비과세 혜택과 80% 장기보유특별공제를 적용(2022년 양도분부터)한다고 밝혔다. 지금까지는 겸용주택의 주택 면적이 상가 면적보다 클 경우 전체를 주택으로 간주해왔다. 기재부 관계자는 “겸용주택인 경우 주택 부분과 주택 외 부분, 부수토지의 실거래가액 합계액이 9억원을 초과하는지 판단해 변경 세법을 적용할 예정”이라며 “장특공제의 경우 주택 외 부분은 일반 부동산이 받고 있는 연 2%, 최대 15년 30%의 공제를 적용할 것”이라고 설명했다.

면적 162.8㎡ 중 주택과 상가의 규모가 각각 85.7㎡, 77.1㎡인 겸용주택을 15년 이상 소유한 1가구 1주택자를 예로 들면 세법 개정에 따라 양도소득세가 1억6,100만원에서 4억300만원으로 2억4,200만원 증가한다. 과거에는 전체를 주택으로 보고 9억원 초과 분에 해당하는 양도 차익에 대해 80%의 장특공제를 적용했지만 앞으로는 주택 부분에 대해서만 비과세 혜택을 적용하고 상가 부분은 30%의 공제만 적용되는 탓이다.

1가구 1주택자의 비과세 적용 대상 부수 토지 범위 역시 축소된다. 주택정착 면적의 5배(도시 지역 밖 10배) 이내의 부수 토지는 주택과 함께 1가구 1주택 비과세를 적용해왔지만 2022년 양도분부터 수도권 도시지역은 주택 정착 면적의 3배에 해당하는 부수 토지만 비과세 혜택을 받을 수 있다.

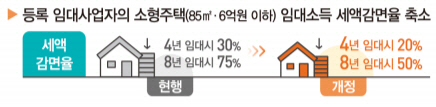

기재부는 소형주택 임대사업자의 세 혜택도 줄였다. 등록 임대사업자의 소형주택(85㎡·6억원 이하) 임대소득의 소득세·법인세 세액 감면율을 4년·8년 임대시 30%·75%에서 20%·50%로 축소(1년 유예)했다.

또한 주택임대소득 과세 시 공유 주택의 주택 수 계산 방법도 변경했다. 기존에는 최대 지분자만 소유 주택 수에 포함했던 기준을 일정 경우 소수 지분자도 가산하게끔 강화하면서다. 앞으로는 해당 주택 임대소득이 연 600만원 이상이거나 기준시가 9억원 초과 주택의 공유 지분을 30% 넘게 가지고 있을 경우 소수 지분자의 주택 수에도 포함하게 된다.

부동산과 함께 양도하는 이축권도 양도 소득으로 과세한다. 이축권이란 개발제한구역 내 주택이 공익 사업 시행으로 철거되는 경우 허가를 받아 건물을 옮길 수 있는 권리를 말한다. 현행법 상에서는 이축권 양도에 따른 소득은 기타 소득으로 과세함에 따라 필요 경비의 60%를 공제 해줬다. 세법 개정안에 따라 이축권을 부동산과 함께 양도할 경우 양도 소득으로 과세하게 된다. 단, 이축권을 별도 구분 평가해 신고할 경우 기타 소득으로 과세한다.

양경섭 세무그룹 온세 대표세무사는 “겸용주택의 경우 대부분 실거래가 9억원이 넘기 때문에 서울·수도권 지역의 경우 거의 모든 겸용주택이 세법 개정의 영향을 받는다”며 “겸용 주택 2~3층에 거주하며 1층 상가의 임대료를 받아 생활하는 은퇴 가구들은 부담을 느낄 수밖에 없을 것”이라고 설명했다.

/세종=정순구기자 soon9@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >