이음 프라이빗에쿼티(PE)가 기업공개(IPO) 방식으로 태웅로직스 투자 회수에 나섰다. 이음 PE의 IPO를 활용한 첫 투자금 회수 시도다. 태웅로직스는 국제물류 화물운송 중개 기업으로 아직 이 업종에서 상장한 기업은 없다. 해외 기업의 사례를 기준으로 회사가치를 산정해야하는 상황에서 공모시장에서 인정 받는 가치에 따라 이음 PE의 수익률도 결정될 것으로 보인다.

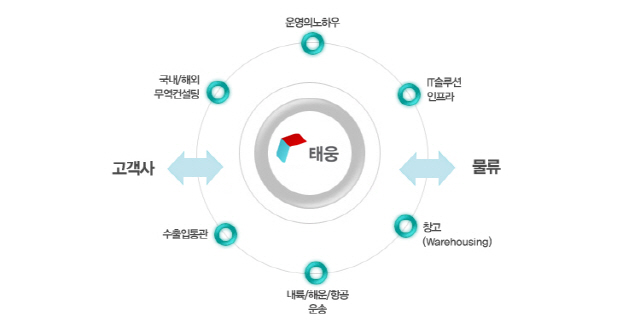

14일 투자은행(IB) 업계에 따르면 태웅로직스는 거래소에 상장 예비심사를 청구하고 공식적인 IPO 일정에 돌입했다. 1996년 설립된 태웅로직스는 국제물류주선업을 주 사업으로 하고 있다.

눈에 띄는 점은 사모펀드 운영사인 이음 PE가 회사의 대주주로 있다는 점이다. 지난해 말 기준 이음 PE가 운용중인 펀드인 ‘이음제삼호사모투자합자회사’가 지분 698만2,500주, 지분율 46.55%를 확보해 대주주로 올라있다. 대표이사인 한재동씨의 지분율은 40.85%다.

현재 회사의 총 주식수가 1,500만주, 공모예정주식수가 500만주, 상장예정주식수가 1,765만주임을 고려할 때 이음 PE가 구주매출로 내놓는 주식수는 235만주로 추정된다. 한 대표 등 다른 주주들의 구주매출 의사는 없는 것으로 알려졌다.

이처럼 이음 PE가 구주매출로 일부 투자금 회수에 나서면서 태웅로직스가 IPO 시장에서 인정받는 기업가치에 따라 수익률이 결정된다. 다만 아직 국내에 태웅로직스와 같은 업종의 상장회사가 없어 기업가치 산정은 해외 기업의 사례를 통해 결정될 것으로 관측된다. 이음 PE는 지난 2016년 285억원 가량의 투자로 태웅로직스 대주주로 올라선 바 있다.

최근 매출원가가 줄면서 회사의 실적은 좋은 편이다. 지난해 연결기준 매출액은 2,439억원으로 전년의 2,547억원에 비해 소폭 줄었지만 영업이익은 117억원으로 전년의 68억원에 비해 72% 이상 증가했다. 한 IB 관계자는 “태웅로직스와 재무적투자자(FI) 간 계약으로 인해 IPO를 추진하고 있는 상황”이라며 “최근 실적이 좋아지고 있어 (공모시장 부진 속에서도) 성공적인 IPO가 가능할 것으로 기대된다”고 전했다.

/김민석기자 seok@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >