연말 배당 시즌을 앞두고 금융·통신·유틸리티 등의 업종에서 배당 매력이 뚜렷한 종목들이 주목받는다. 전문가들은 특정 배당주에 집중투자하기 보다는 성장성도 겸비한 배당주를 골라 담아 증시하락기에도 견딜 수 있는 포트폴리오를 구성하는 전략을 제시했다.

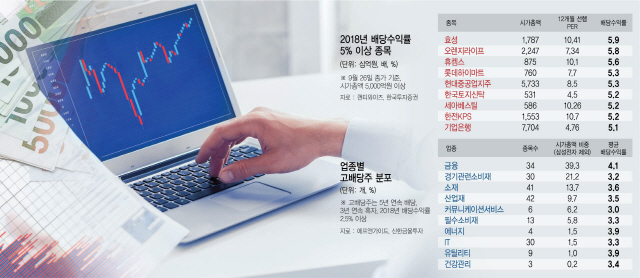

신한금융투자가 에프앤가이드 자료를 분석한 결과에 따르면 5년 연속 배당을 실시하고 3년 연속 흑자, 2018년 배당수익률 2.5% 이상을 기록한 업종별 고배당주 수는 금융이 34개로 가장 많고 산업재(42개), 소재(41개), 경기관련소비재(30개), IT(30개) 순으로 조사됐다. 금융업 중에서도 은행은 이익이 뒷받침되는 안정적인 고배당주로 평가된다.

신한금융투자는 배당주 투자 전략을 고배당주와 배당성장주로 구분했다. 고배당주에 대해서는 영업이익이 최근 3년간 개선되고 있는 종목을 선택하거나 직전 2개 분기 영업이익이 늘어난 종목을 선택하는 ‘고배당주+알파’ 전략을 제시했다. 강송철 신한금융투자 연구위원은 “최근 3년 간 영업이익 개선 종목은 2016년 이후 올해까지 연평균 수익률 19%를 기록해 코스피를 크게 웃돌았고 직전 2개 분기 영업이익 증가 종목은 변동성이 낮았다”며 “박스권·상승장에서는 최근 3년 간 영업이익이 개선되는 고배당 종목, 하락장에서는 직전 2개 분기 영업이익이 증가하는 고배당 종목을 선택하면 수익률을 높일 수 있다”고 조언했다. 최근 3년 간 영업이익 개선 고배당주로는 신한지주와 메리츠종금증권, 현대차증권, 레드캡투어, 에스텍, 정상제이엘에스, 창해에탄올 등을 꼽았다. 직전 2개 분기 영업이익 증가 고배당주는 현대차와 기아차, 웅진코웨이, 코리안리 등을 제시했다.

고배당주 내에서 특정 업종 또는 규모의 종목을 제외하는 전략도 있다. 배당수익률이 4% 이상인 종목만 고르거나 정유, 소재, 산업재 등 경기민감업종을 빼는 방식이다. 배당수익률 4% 이상 종목 선택은 시장 하락기에 방어적 성격이 두드러지는 것으로 평가된다. 경기민감 업종 제외 방식은 이익 둔화 국면에서 우수한 성과를 거뒀지만 변동성이 크다는 설명이다.

배당성장주(4년 연속 배당 증가, 배당성향 60% 미만 기준) 중에서 배당수익 상위종목을 선택하는 전략, 삼성전자와 배당성장주를 조합하는 전략도 있다. 강 연구위원은 “삼성전자를 시장 비중만큼 담고 나머지를 배당성장주로 채우는 전략으로도 코스피200 대비 초과수익을 거둘 수 있다”며 “삼성전자+배당성장주 롱, 코스피200 숏(인버스 ETF 매수) 전략은 2010년 이후 연평균 4.8%의 수익률을 기록했다”고 설명했다.

하나금융투자는 수익성·재무 건전성 등이 뛰어난 고배당 종목을 선택하는 ‘고퀄리티 배당주’ 전략을 내놨다. 해당 종목으로는 삼성전자와 포스코인터내셔날, 동국산업, 천일고속 등을 제시했다. 코스피200 내 금리 민감형 채권형 고배당주 압축 대응, 우선주 옥석 가리기 전략도 제안했다. 채권형 고배당주로는 SK텔레콤과 쌍용양회, 유망 우선주로는 삼성전자우, 현대차2우B, 미래에셋대우2우B 등을 꼽았다.

유명간 미래에셋대우 연구원은 배당 투자에 가장 좋은 달로 10월을 제시했다. 유 연구원은 “2010년 이후 배당수익률 상위기업의 10월 투자 성과는 벤치마크를 평균 2% 웃도는 등 연중 가장 좋다”며 “코스피 배당수익률과 국고채 3년 금리 스프레드는 지난해 하반기부터 확대 추세인데 현재 코스피 예상 배당수익률은 2.5%로 국고채 3년 금리 1.3%보다 절대적으로 높다”고 설명했다. 다만 올해는 기업의 실적 둔화로 배당이 기대에 못 미치는 곳이 생길 수 있다는 점을 고려한 접근이 필요하다고 조언했다. 이러한 맥락에서 단순히 배당 수익률이 높은 기업보다는 배당 컨센서스를 만족시킬 가능성이 높은 고배당주를 선택하는 것이 유리하다는 설명이다. 올해 상반기·연간 순이익 증가율(예상치), 과거 3년간 배당금과 예상치 괴리율 등을 활용해 실제 배당이 기대에 부합할 가능성이 큰 종목은 기업은행(예상 배당수익률 5.4%), 메리츠화재(4.3%), KT&G(4.0%), 롯데쇼핑(3.9%), 제일기획(3.4%)으로 꼽았다.

이정수 하나금융투자 연구원은 롯데하이마트, 한일시멘트, 한국가스공사, LF, 대상, 코리안리, NH투자증권, 롯데정밀화학, 제일기획, 두산밥캣 등을 고배당주로 꼽았다. 이 연구원은 “연말 배당락 우려, 올해 배당주의 과도한 퍼포먼스 등으로 부담스러운 컨센서스가 반영될 때 저평가 고배당주가 오히려 긍정적일 것으로 판단한다”며 “주가 측면에서 강하게 상승하지 않았고 실적에 큰 불확실성(노이즈)이 없으며 저평가 및 고배당이 보이는 종목을 중심으로 선별했다”고 설명했다.

한편 올해 기업 실적 둔화에도 스튜어드십 코드, 주주 친화 경영 강화로 예상되는 배당 성향 증가는 고배당주 투자에 유리한 여건으로 평가된다. 미래에셋대우가 와이즈에프앤 자료를 분석한 결과에 따르면 연도별 유가증권시장 상장사 현금 배당 성향은 2016년 22.2%에서 2017년 17.9%로 감소했다가 2018년 21.4%로 반등했고 올해는 처음으로 30%를 넘어선 31.6%로 추정된다. /박경훈기자 socool@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

socool@sedaily.com

socool@sedaily.com