금융감독원은 올해 금융소비자 보호를 위해 불건전 영업행위에 대한 점검을 대폭 강화한다. 제2의 해외금리연계형 파생결합상품(DLF)과 라임자산운용 펀드 환매 중단과 같은 불완전판매 사태를 근절하겠다는 취지에서다. 대규모 피해가 발생하는 금융사고에 대해서는 최고경영자(CEO) 책임을 엄중히 묻기로 했다.

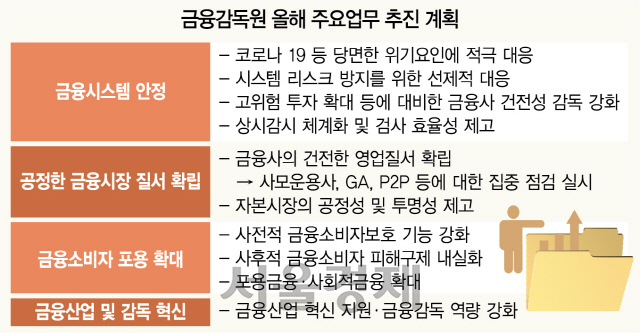

금감원은 12일 이 같은 내용을 담은 올해 업무추진 계획을 발표했다. 우선 금감원은 불건전 영업행위를 집중적으로 들여다본다. 대규모 피해가 발생한 DLF와 라임 사태의 재발을 막기 위해서다. 이를 위해 금융상품 심사와 판매감독, 분석 기능을 소비자보호처로 통합해 단계별 영업행위를 감독한다. 시리즈 펀드와 파생결합증권(DLS)의 공모규제 회피행위와 관련해 공모판단 기준을 명확히 하고 공모규제 회피 예방도 파악한다.

전문사모운용사와 보험대리점(GA), 개인간거래(P2P) 금융업체 등 불건전 영업행위 우려가 높은 취약 부문에 대해서도 집중적으로 들여다본다. 자산관리업무(WM) 관련 불건전 영업행위와 전문사모운용사의 주문자제조(OEM) 여부 등을 살피고 자산운용사와 판매회사 간 금융자문 계약 등 판매계약 외 계약체결 실태도 파악한다. 또 보험사·GA 간의 과도한 선지급 수당, 수수료 목적 가공계약 등의 시장질서 교란행위는 엄중히 대처한다. P2P 감독·검사 통합조직을 확대·개편하는 한편 허위 대출과 투자금 돌려막기 등 업체의 불법행위에 대해 집중 검사를 실시할 예정이다.

대규모 소비자 피해 사례가 발생한 중대 위규 사항에 대해서는 기관과 경영진에 엄중히 책임을 물을 방침이다. DLF 사태와 관련해 손태승 우리금융 회장과 함영주 하나금융 부회장에 대한 중징계 처분은 과도했다는 지적에도 소비자 보호를 최우선에 둔 것으로 풀이된다. 다만 경미한 위법사항에 대해서는 현지조치를 확대하고 준법교육으로 대체하기로 했다.

또 금융사의 건전 경영문화의 확산을 유도해 금융사고 발생을 예방할 계획이다. 우선 원금비보장상품 판매와 사후관리 전 과정을 규율하는 은행권 자율 내부통제기준 도입을 실시한다. 단기 실적 중심의 은행 경영문화도 지양하고 보험사의 불합리한 보험금 지급 관행 등 소비자 권익침해 방지를 위해 핵심성과지표(KPI) 운영의 적정성을 점검해 개선을 유도할 방침이다. 자산운용사의 위탁증권사 선정과 신탁재산 편입상품 선정 등에 대한 기준도 마련한다.

최근 신종 코로나바이러스 감염증(코로나19) 확산으로 당면한 금융부문 위기 요인에도 적극 대응한다. 금융사 업무연속성(BCP)을 점검·가동하고 재택근무를 위한 망분리를 예외적으로 인정해 금융서비스가 중단없이 제공될 수 있게 했다. 금감원은 총선을 앞두고 테마주 등에 대한 기획조사도 진행한다. 무자본 인수합병(M&A) 사건 전담조사 기구를 운영하고 투자조합·사모펀드를 통한 불공정거래 기획조사도 진행할 방침이다. /이지윤기자 lucy@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >