지난해 최악의 경영실적을 기록한 아시아나항공(020560)이 부분 자본잠식 상황에 빠진 것으로 나타났다. 부채비율도 1,400%를 훌쩍 뛰어넘어 2조2,000억원에 달하는 막대한 자본이 투입돼도 이를 500% 수준 정도까지 낮추는 데 그칠 것으로 전망되는 상황. 더욱이 코로나19 사태로 항공업이 역대 최악의 ‘춘궁기’를 겪고 있어 추가 자본확충의 필요성까지 커지고 있다. 결국 현대산업개발 컨소시엄이 ‘승자의 저주’에 빠지는 것 아니냐는 우려가 나온다.

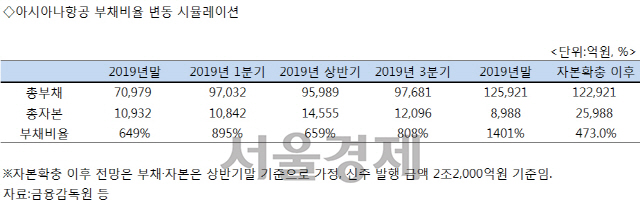

12일 금융감독원에 따르면 지난해 말 기준 아시아나항공의 부채는 12조5,921억원(연결 재무제표 기준)으로 3·4분기 대비 2조8,240억원(28.9%) 폭증했다. 808%였던 부채비율도 1,401%까지 치솟았다. 엎친 데 덮친 격으로 막대한 결손금(당기순손실 8,239억원)까지 기록하면서 자본총계(8,988억원)가 납입자본금(1조1,162억원)을 밑도는 부분 자본잠식의 늪에 빠졌다. 자본잠식률은 30.1%다.

2조5,000억원을 ‘베팅’한 현대산업개발은 아시아나항공을 인수해 부채비율 200%대의 ‘정상’ 기업으로 탈바꿈시킬 계획이었다. 아시아나항공의 유상증자에만 2조1,772억원 쏟아 붙겠다는 승부수를 띄웠던 것도 이 때문. 실제로 지난해 3·4분기 기준 부채비율이 808%였던 것을 감안하면 이 같은 현대산업개발의 노림수가 허황된 얘기만은 아니었다. 한국기업평가도 지난 2월 보고서를 통해 자본확충을 통해 신종자본증권과 차입금을 전액 상환할 경우 부채비율이 287%로 낮아질 것으로 전망하기도 했다.

하지만 예상보다 더 처참한 아시아나항공의 경영실적으로 이 같은 현대산업개발의 계획에도 차질이 빚어지게 됐다. 제3자 배정 유상증자를 통해 2조1,772억원을 투입해도 부채비율은 473%까지 낮아지는 데 그친다. 인수가 완료된 이후 갚아야 할 한도대출(부채 3,000억원)과 조건부자본증권(자본 5,000억원)만 고려한 수치다. 낮은 부채비율을 등에 엎고 고금리 리스부채 등의 부채를 차환하는 등 재무구조를 개선하는 것도 어렵게 됐다.

문제는 또 있다. 세계적 대유행(Pandemic)으로까지 번진 코로나19 사태의 여파로 올해 경영실적이 더 나빠질 수 있다는 점이다. 지난해의 경우엔 한일 갈등으로 타격이 일본행 노선에만 국한돼 있었다. 세계 각국이 한국발 입국에 빗장을 걸어 잠그고 있는 상황인 만큼 국적 항공사가 가장 직접적 피해를 볼 수밖에 없다. 한국항공협회에 따르면 실제로 2월 넷째 주 국내 국제선 여객 수는 65만2,626명으로 전년 동기 대비 65.8% 급감했다. 쉽게 말해 인수를 결정했던 지난해와 달리 2조2,000억원에 달하는 막대한 금액을 쏟아 붓는다고 해도 아시아나항공을 정상화할 수 있다고 낙관하기 힘든 상황이 된 셈이다.

인수·합병(M&A) 업계에서 아시아나항공 주식양수도 계약이 무산될 수 있다는 조심스런 전망이 나오는 것도 이 때문이다. 아시아나항공의 모기업이 될 현대산업개발이 향후 2~3년간 현금흐름이 매우 탄탄한 기업이라곤 하지만 ‘밑 빠진 독에 물 붓기’가 될 수 있다는 이유에서다. 이미 금호산업 측에 320억원의 계약금을 지불했고, 계약을 파기할 시 2,500억원의 위약금을 물어야 한다. 하지만 승자의 저주에 빠질 경우 그룹 전체가 흔들릴 수 있다. 이미 전례도 있다. 지난 2008년 한화그룹은 대우조선해양을 인수하기 위해 계약금 3,150억원을 지불한 뒤 이를 철회했고, 2016년 소송을 통해 계약금 대부분을 돌려받은 바 있다. 일각에서는 당초 4월 7일로 예정돼 있던 아시아나항공의 1차 유상증자를 미루는 배경도 이와 무관치 않다고 해석하고 있다.

다만 현대산업개발 측은 기업결합 신고 절차 등의 절차가 정상적으로 진행 중이라고 선을 그었다. 이와 관련해 현대산업개발 측은 “코로나19 문제로 기업결합신고 절차에 대한 시장의 우려가 있었으나, 현재 정상적으로 추진 중에 있으며 인수자금 조달 또한 당초 계획대로 진행 중에 있다”고 설명했다.

/김상훈기자 ksh25th@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >