윤종규 KB금융그룹 회장이 10일 2조3,000억원에 푸르덴셜생명보험 인수를 성사시키면서 KB금융은 상대적으로 취약했던 생명보험 부문을 대폭 보강할 수 있게 됐다. 지난 2014년 KB캐피탈을 시작으로 매년 손해보험·증권 등 굵직한 인수합병(M&A)을 연이어 성공해온 KB금융에 이번 푸르덴셜생명 인수는 비은행 포트폴리오 강화의 정점을 찍는 작업이다. 지난해 1,400억원의 순이익을 낸데다 국내 생보업계에서 압도적인 재무건전성을 갖춘 푸르덴셜생명은 1위 신한금융과의 격차를 단숨에 따라잡을 수 있는 카드로 기대된다.

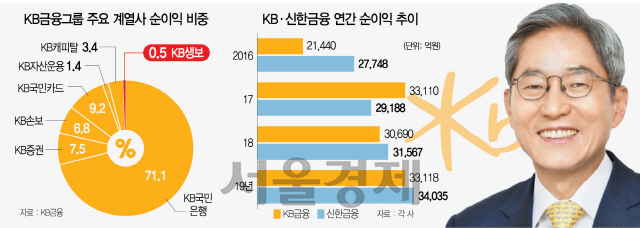

1989년 한국에 설립된 푸르덴셜생명은 자산 규모 21조원으로 업계 11위, 순이익 기준으로는 6위에 해당하는 알짜 보험사로 꼽힌다. 지난해 말 기준 자산 규모가 10조원에 못 미치는 KB생명에 푸르덴셜생명이 가세하면 자산이 30조원대로 늘어나 업계 10위권 생보사로 도약할 수 있게 된다. 그룹 순이익 포트폴리오에서 생보가 차지하는 비중이 0.5%에 불과했던 KB금융으로서는 비은행 역량을 키울 수 있는 강력한 발판을 마련한 셈이다.

푸르덴셜생명의 가장 큰 장점은 튼튼한 자본력이다. 지급여력(RBC)비율은 지난해 말 기준 425%로 국내 생보업계에서 유일하게 400%대를 넘어섰다. RBC비율이 높으면 보험금 지급을 위한 자본이 풍부하다는 뜻으로 KB금융으로서도 인수 이후 확충해야 할 자본 부담이 그만큼 줄어든다. KB금융 관계자는 “푸르덴셜생명은 보험업계 최고의 지급여력비율, 안정적 이익 창출력, 업계 최고 수준의 설계사 등 우수한 펀더멘털을 보유한 알짜 매물”이라며 “최근 악화한 시장환경 속에서도 타사 대비 더욱 안정적인 생명보험업 역량을 갖췄음을 확인했다”고 말했다.

인수가 2조3,000억원을 둘러싸고 일부에서 ‘오버페이’ 우려도 나왔지만 시장은 “알짜 매물을 좋은 가격에 샀다”는 반응이 대부분이다. 인수 과정에 정통한 IB업계의 한 관계자는 “KB금융보다 높은 가격을 제시한 입찰자가 있었지만 매각 측에서 푸르덴셜생명의 장기적 가치에 투자하려는 KB금융을 사모펀드보다 선호했다”고 전했다. 재무적 투자자인 사모펀드와 달리 다른 계열사와 연계한 종합금융서비스로 시너지 효과를 낼 수 있는 KB금융으로서는 푸르덴셜생명 편입으로 이끌어낼 수 있는 기업가치가 훨씬 크다. 김도하 케이프증권 연구원은 “생명보험은 종신 형태의 연금 사업이 유일하게 가능한 업종이라는 점에서 금융그룹 차원의 연금시장 확대 전략과도 일치한다”고 분석했다.

이번 인수금액 기준 주가순자산비율(PBR)이 0.78배로 지난해 말 기준 오렌지라이프의 PBR 0.94배에 비하면 낮은 수준이라는 점도 긍정적이다. 신한금융은 오렌지라이프를 인수할 당시 30%에 가까운 경영권 프리미엄을 얹어줘야 했지만 이번 인수전에서는 신종 코로나바이러스 감염증(코로나19) 사태로 보험업계의 역마진 우려가 커지면서 사정이 달라졌다. 금융권의 한 관계자는 “푸르덴셜생명은 우수한 자본 적정성을 갖춘 만큼 앞으로 신지급여력제도가 도입되면 지금보다 기업 가치가 더 상승할 가능성도 높다”고 말했다. 윤 회장은 지난달 20일 열린 주주총회에서 “우리보다 저금리를 먼저 겪은 유럽과 일본 등에서 보험업의 PBR이 은행업보다 높다”며 “보험에 대한 수요는 여전히 있고 비즈니스 자체는 괜찮다고 본다”고 강조하기도 했다.

이번 인수로 KB·신한금융 간의 ‘리딩금융’ 경쟁은 더 치열해질 것으로 전망된다. KB금융은 지난해 3조3,118억원의 순이익을 거두며 917억원 차이로 신한금융에 1위 자리를 다시 내줬지만 이는 푸르덴셜생명이 지난해 거둔 순이익(1,408억원)을 감안하면 이번 인수만으로 KB금융이 뒤집을 수 있는 격차다. 다만 신한금융도 올해부터 오렌지라이프를 100% 자회사로 편입한 만큼 2,715억원에 달하는 오렌지라이프의 순이익을 모두 신한금융 실적에 반영할 수 있게 된다. 이에 따라 양사는 올해 리딩금융 자리를 두고 한층 더 치열한 각축전을 벌일 것으로 보인다.

/빈난새기자 binthere@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >