기업 단기자금 조달 시장에서 양극화 현상이 뚜렷해지고 있다. 투자자들이 우량기업만 골라 선별 투자에 나서면서 저(低) 신용등급 기업들의 고금리 차환이 이어지고 있어서다. 이에 따라 정부가 조성한 채권안정펀드의 효과가 ‘반쪽’에 그치고 있다는 지적이 나온다.

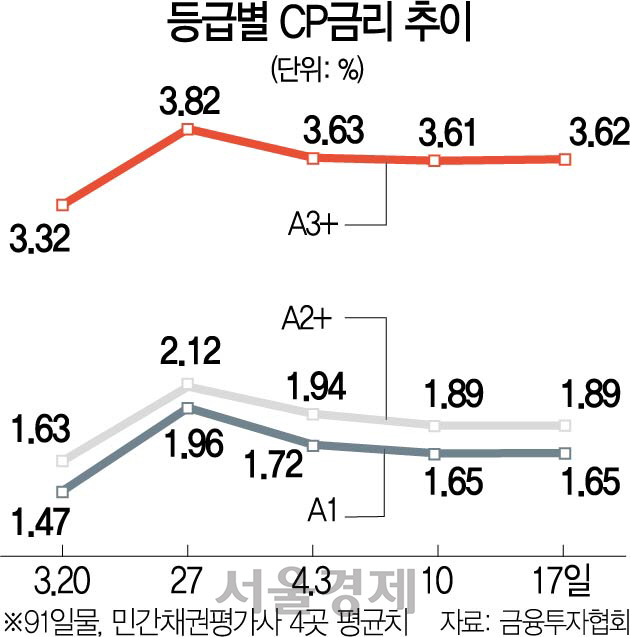

19일 투자은행(IB) 업계에 따르면 최근 단기신용등급 ‘A2-’ 이하 비우량등급 기업들의 기업어음(CP) 발행금리가 급등하고 있다. 실제로 AJ네트웍스(A3)는 최근 2개월물 CP를 3.75%에 발행해 자금을 조달했다. 불과 두 달 전 3개월물을 2.7%에 발행한 것과 비교하면 만기는 짧아진 반면 금리는 1%포인트 이상 급등했다. 이랜드월드(A3)도 4개월물을 4.6%에 발행하면서 직전 발행 때보다(6개월물·2.95%) 만기와 금리를 모두 조정했다. IB 업계의 한 관계자는 “투자자들을 끌어들이기 위해 수익률(금리)은 높이고 리스크(만기)는 낮추는 전략을 실행한 것”이라고 설명했다.

반면 우량기업들의 CP 발행은 안정을 되찾고 있다. 기관투자가 중심으로 시장 수요가 살아난 덕분이다. A1 등급인 SK E&S는 지난주 1.97% 금리로 1년물 CP를 발행했는데 이는 지난달 금리(1.95%)와 비슷한 수준이다. 이밖에 GS리테일과 태경농산 등도 모두 무난하게 차환 발행에 성공했다.

문제는 ‘A2-’ 이하 비우량 기업의 단기자금 만기가 이달에 몰려 있다는 점이다. 오는 9월까지 만기도래하는 A2- 이하 단기자금 규모는 10조1,200억원이며 이중 7조3,376억원어치가 이달 중 만기를 맞는다. 예상하지 못한 추가 악재가 터질 경우 저신용 기업들이 단기자금 경색을 맞을 수 있는 구조다.

그렇다고 저신용 기업을 위해 마련된 채권담보부증권(P-CBO)에 손을 뻗기도 어렵다. 당장 지원을 받아 위기를 벗어날 수는 있어도 자금조달 시장에서 ‘불량기업’으로 낙인이 찍힐 수 있다는 우려 탓이다. 이 때문에 이달 말 CP 만기를 맞이하는 일부 기업들이 추가 금리를 부담해가며 차환 발행에 나설지, 아니면 P-CBO 제도를 이용할지 여부를 아직까지 정하지 못하고 있다.

자금 조달 양극화 현상에 대해 시장에서는 채안펀드가 제 역할을 하지 못하는 것 아니냐는 비판의 목소리가 나온다. 시장에서 소화될 수 있는 우량등급 채권들만 사들이면서 실제로 자금이 긴급한 곳에는 투입이 되지 않는다는 불만이다. 채안펀드는 투자 지침상 회사채는 ‘AA-’ 이상, 단기채는 ‘A1’ 이상의 우량등급만 매입한다. 연방준비제도(Fed·연준)를 통해 투기등급(BBB- 이하) 채권까지 유동성 지원을 확대한 미국과 대비되는 행보다. IB 업계의 다른 관계자는 “기업들의 자금 상환이 제대로 되지 않으면 인수 잔액이 많은 증권사는 ‘디폴트(채무불이행)’까지 우려해야 하는 상황”이라고 지적했다.

/김민경기자 mkkim@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

mkkim@sedaily.com

mkkim@sedaily.com