HDC현대산업개발(294870)과 미래에셋대우(006800) 컨소시엄이 산업은행 등 아시아나항공(020560)의 채권단에게 인수를 위해서는 국제회계기준에 따라 작성된 재무제표, 계속기업 존속 방안 제공 등 몇 가지 전제조건이 이행돼야 한다는 의사를 밝혔다. 채권단이 인수 의사 여부에 따라 계약 연장을 결정하겠다고 최종 통보를 한 데 따른 결과로 풀이된다. 현대산업개발은 1차 거래종결 시한을 앞두고 인수를 할 의지는 있으나, 신종 코로나바이러스 감염증(코로나19)에 따라 상황이 변한 만큼 조건을 원점에서 협상하자는 의사를 전달했다.

9일 HDC(012630)현대산업개발은 한국산업은행이 지난달 29일 발송한 공문과 관련해 인수에 부정적 영향을 초래하고 인수가치를 훼손하는 상황들에 대한 재점검 및 재협의를 위해서 계약상 주식 인수거래 종결기한(Long Stop Date) 연장에는 공감한다는 의사를 회신했다.

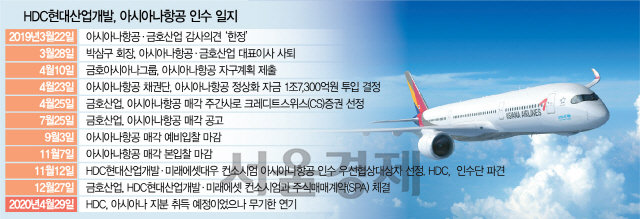

금호산업과 현대산업개발이 지난해 12월 맺은 주식매매계약(SPA)에 따르면 오는 27일 아시아나항공의 매각계약이 종결된다. 해당 계약서는 ‘거래 종결이 본계약 체결일(2019년 12월27일)로부터 6개월 이내에 이뤄지지 아니하는 경우’ 양 당사자 중 일방이 계약을 해제할 수 있다고 명시하고 있다. 이에 따라 채권단은 27일까지 인수 의사를 밝히면 계약을 연장할 수 있지만, 무조건 연장을 해줄 수는 없다는 취지의 내용증명을 발송했다.

현대산업개발은 아시아나항공의 인수 의지에 대해서는 변함이 없다면서도 계약 체결일 이후 발생한 상황에 대해 자료의 제공 등을 요청했으나 받지 못했다고 강조했다. 현대산업개발은 “4월 이후 두 달 간 약 11회에 이르는 공문 등을 통해 아시아나항공의 재무 상태 및 전망, 기존 재무제표와 계약 이후 재무상태 간 괴리, 차입금 사용 용도, 차입 조건 등 인수상황 재점검과 재협의를 요청했으나 공식적인 자료를 받지 못했다”고 말했다.

현대산업개발은 아시아나항공의 독단적인 의사 결정에 대해서도 불쾌감을 드러냈다. 아시아나항공은 최근 추가자금의 차입, 부실계열사 자금지원, 정관변경, 임시주주총회 개최 등을 추진했다. 이에 대해 현대산업은 명시적인 부동의에도 불구하고 아시아나항공이 이 같은 절차를 강행했다는 설명이다.

현대산업개발은 아시아나항공 인수에 앞서 몇 가지 전제 조건을 제시했다. 현대산업개발은 △한국채택국제회계기준에 따라 작성된 재무제표 △계속기업 존속 방안 △중대한 상황에 대한 합리적 재점검 △인수조건 재협의 등을 제안했다. 현대산업개발은 “인수거래 종결기한 연장에는 공감한다”면서도 “금호산업과 아시아나항공의 계약상 진술보장 위반, 확약 불이행 등에 다른 책임 면제는 아니다”고 말했다.

만약 현대산업개발과 채권단 간 이견으로 인해 인수가 중단될 경우 아시아나항공을 포함한 금호그룹 전체는 채권단 관리로 넘어가게 된다. 지주회사인 금호고속도 이미 자회사인 금호산업 보유지분 등을 담보로 산은에 빌린 돈을 갚을 수 없는 상황이다. 부실이 커질 대로 커진 금호그룹에 천문학적인 정책자금이 쓰여야 하는 만큼 그간 매각을 주도해온 산은의 책임론도 불거질 것으로 전망된다.

/박시진기자 see1205@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

see1205@sedaily.com

see1205@sedaily.com