현대로템(064350)의 주주 대상 전환사채(CB) 청약에서 미달이 발생했다. 대주주인 현대차가 우선 청약권을 포기했기 때문이다. 미달 물량은 일반 투자자들에 투자기회가 넘어간다. 현재 주가가 전환가액 대비 58% 가량 높은만큼 일반투자자 대상 모집에서는 흥행을 거둘 것이란 게 투자은행(IB) 업계의 관측이다. 다만 현대차의 불참으로 현대차의 지분율은 현재 43.36%에서 30%대로 떨어질 것으로 분석된다.

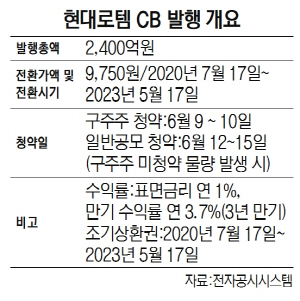

현대로템은 11일 기존 주주를 대상으로 한 CB 유상증자 청약 결과 발행 예정금액 2,400억원 중 745억원을 발행했다고 공시했다. 현대로템은 우선 기존 주주를 대상으로 CB를 발행한 뒤 미달 물량에 대해 일반투자자의 청약을 받을 계획이다.

청약이 미달을 보인 것은 대주주인 현대자동차(지분율 43.36%)와 국민연금 등이 불참했기 때문이다. 대주주인 현대자동차는 1·4분기 기준 3,685만2,432주의 현대로템 보통주를 보유 중으로 1,040억원 가량의 CB를 인수할 수 있는 권리를 보유했었다.

이번 청약 불참으로 현대차의 지분율은 크게 떨어질 것으로 분석된다. CB 발행으로 보통주로 전환될 수 있는 주식 수는 산술적으로 2,462만주. 현재 발행 주식수(8,500만주)의 30%에 육박한다. CB가 모두 보통주로 전환될 경우 현대차의 지분율은 33%대까지 떨어질 수 있다.

현대차가 불참했지만 일반투자자들의 관심은 높을 것으로 보인다. 현대로템은 1,700억원 규모의 미달 물량을 일반투자자들에 풀 계획이다. 현재 현대로템의 주가가 1만5,000원대 중반. 전환가액인 9,750원에 비해 58%가량 높다. 주가가 현 수준을 유지할 경우 투자자들은 주당 5,000원이 넘는 수익을 거둘 수 있다. 더구나 이번 CB는 내달 17일부터 주식 전환이 가능해 빠른 시일 내 차익을 챙길 수 있다는 점도 장점이다. 일반주주 대상 CB 청약은 12~15일부터 진행되며 NH투자증권과 현대차증권을 통해 신청할 수 있다.

현대로템 관계자는 “현대차가 이번 청약에 불참했지만 수소트램 및 로봇 개발, 수소충전소 사업 등에 대해 현대차와의 협력관계를 강화해 나갈 것”이라며 “이번 자금조달을 계기로 철도 및 방산 대표기업으로써의 입지를 더욱 공고히 해 나가겠다”고 전했다.

/김민석기자 seok@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >