두산(000150)그룹이 모트롤BG 사업부 매각을 두고 고민에 빠졌다. 최대 5,000억원에 육박하는 몸값을 받아낼 수 있을 것으로 예상했지만 인수후보군이 써낸 가격이 이에 훨씬 못 미치면서 우선협상 대상자 선정을 차일피일 미루고 있다. 호가 경쟁입찰을 한 번 더 붙이는 이른바 ‘프로그레시브딜(progressive deal)’에 나설 것이라는 전망이 힘을 얻고 있다.

28일 금융투자 업계에 따르면 두산 측은 지난 20일 모트롤BG 사업부 매각 본입찰을 통해 인수후보 4곳의 인수제안서를 받았지만 우선협상자 선정을 하지 못하고 있다. 본입찰에는 소시어스·웰투시인베스트먼트와 오퍼스, NH증권 프라이빗에쿼티(PE) 등 국내 재무적투자자(FI)와 중국 건설기계 제조업체인 XCMG 등 3~4곳이 최종 참여했다.

통상 인수합병(M&A) 거래의 경우 본입찰 이후 일주일 안에 우선협상자를 선정한다. 실사를 마무리한 각 인수후보가 이를 바탕으로 투자확약서(LOC)까지 제출하는 만큼 검토를 더 해야 할 사안이 그리 많지 않기 때문이다. 미뤄지는 경우는 대부분 매각 측과 인수후보 간 가격에 이견이 있을 때다.

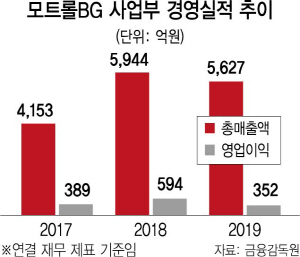

실제 두산과 인수후보 간 가격 이견은 1,000억원 안팎인 것으로 알려졌다. 지난해 모트롤BG의 영업이익은 352억원가량. 여기에 설비투자 등 자본적 지출(Capex)의 감가상각비 등을 감안한 상각전영업이익(EBITDA)은 500억원 안팎인 것으로 추정된다. 두산 측은 이 경영권 프리미엄 등을 감안하면 상각전영업이익의 9~10배가량(4,500억~5,000억원)이 모트롤BG의 적정 매각 가격이라는 입장이다. 반면 FI가 대부분인 인수후보군은 상각전영업이익의 7~8배( 3,500억~4,000억원) 선에서 제안서를 낸 것으로 알려졌다. 적어도 500억원, 많게는 1,500억원가량 차이가 있는 셈이다.

관련기사

FI가 두산 예상보다 낮은 가격을 제안한 것은 방산사업부 때문이다. 매출의 상당 부분을 차지하고 있는 방산사업부는 정부의 승인 없이 해외에 파는 것이 불가능하다. 분리 매각하는 방법이 있지만 이 경우 기업가치(Enterprise Value)가 낮아지는 탓에 두산 측도 통매각으로 진행하고 있다. 해외 매각이 어려운 만큼 향후 투자금을 회수하기가 녹록지 않은 셈이다. 국내에서 모트롤BG를 인수할 만한 후보는 현대건설기계를 거느리고 있는 현대중공업그룹이 유일하다. 인수후보군이 제한적이다 보니 두산으로서는 가격협상에서 불리하다. 두산 측이 본입찰에 참여한 인수후보에 한 번 더 가격 경쟁을 붙일 수 있다는 전망이 나오는 이유다.

금융투자 업계의 한 관계자는 “가격 이견이 커 두산과 매수 희망자 간의 극적인 타결 가능성은 그리 높지 않다”면서 “결국 한 차례 정도 프로그레시브딜을 진행하는 게 자연스러운 상황”이라고 말했다.

/김상훈기자 ksh25th@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >