#몇년 전 국내 대기업 산하 배터리연구소 소속 연구원들은 일본 도요타 전기차를 며칠 동안 분해했다. 제품 구동 원리 등을 알아내기 위한 ‘리버스엔지니어링’ 차원에서였다. 당시 연구원들은 일본 전기차에 배터리는 물론 모두 일본산 부품이 들어가 있는 것을 보고 ‘일본이 전기차 시장에서 앞서가지 못하겠구나’라는 결론을 내렸다. 당시 리버스엔지니어링에 참여했던 한 연구원은 “배터리는 완성차 업체의 규격에 맞게 최적화 한 후 탑재돼야 하는데 일본산 부품만 쓸 경우 미국이나 유럽 등의 완성차 업체가 일본산 배터리를 탑재하기 힘들다”며 “소니를 비롯한 일본 배터리 업체들의 몰락은 이 같은 자국 기업 중심의 공급사슬망(SCM) 때문이라는 것이 당시 연구원들의 결론”이라고 밝혔다.

일본은 한때 배터리 시장의 절대강자였다. 실제 일본 소니는 현재 스마트폰과 전기차 등 대부분 기기에 사용되는 리튬이온 배터리를 지난 1990년 세계 최초로 상용화 하는데 성공했다. 이후에도 파나소닉, NEC, 산요 등 일본업체들이 충전후 재사용이 가능한 2차 전지 시장 흐름을 주도했다.

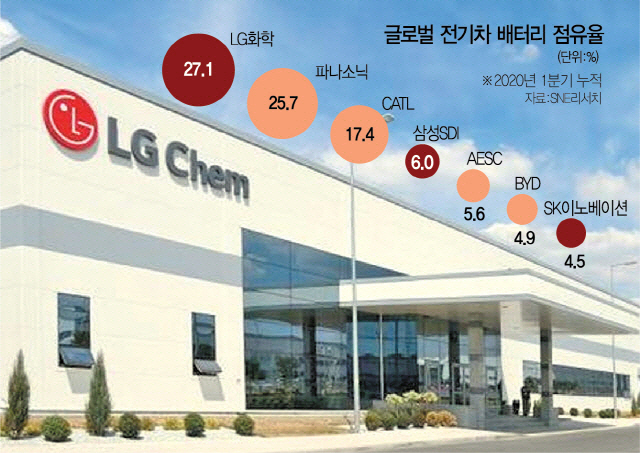

하지만 30여년이 지난 2020년 현재, 전기차 배터리를 비롯한 주요 배터리 사업 주도권은 한국이 쥐고 있다. 산요는 지난 2008년 파나소닉에 인수됐으며, NEC는 일본 닛산과 공동 설립한 배터리 업체 ‘오토모티브에너지서플라이(AESC)’ 지분을 지난 2017년 중국 투자펀드에 매각했다. 가전 등 주력시장에서 고전하던 소니는 지난 2016년 이미지 센서 등 부품 시장 집중을 위해 배터리 사업 부문을 일본 무라타제작소에 매각했다.

파나소닉 또한 상황이 비슷하다. 파나소닉은 미국 테슬라에 원통형 배터리를 수년째 전량 공급하며 한때 전기차 배터리 점유율 1위 지위를 누렸지만, 테슬라의 배터리 수급망 다변화와 경쟁사 대비 뒤쳐진 대형 배터리 생산 기술 등으로 점유율 상승세가 주춤하다. 주요 파트너인 도요타가 전기차 시장에서만큼은 크게 두각을 나타내지 못하는 것도 파나소닉의 입지를 위태롭게 한다.

31일 반도체 업계에 따르면 업계 전문가들은 LG화학(051910)·삼성SDI(006400)·SK이노베이션(096770) 등 한국 배터리 3사 또한 이 같은 ‘일본 배터리 몰락’ 교훈에 더해 앞선 기술력으로 시장을 선도해야 한다고 주문한다. 특히 한국 배터리 업체가 ‘패스트팔로잉’ 전략으로 일본을 제쳤지만, ‘퍼스트 무버’로서의 경험이 부족한 만큼 기술우위 없이는 중국의 또다른 ‘패스트팔로잉’ 전략에 주도권을 내줄 수 있다는 이유에서다.

국내 배터리 3사 또한 위기의식이 상당하다. GM, 폭스바겐, 지리자동차 등과 합작사를 만드는 등 일본과 다른 전략으로 글로벌 전기차 배터리 시장 강자로 우뚝 섰지만 최근 판도가 급변하고 있어서다.

가장 위협적인 존재는 중국이다. 중국 CATL은 이달 테슬라의 중국 상하이 기가팩토리에 ‘모델3’용 ‘리튬·인산철(LFP) 배터리’ 공급을 개시했다. LFP배터리는 한국업체의 주력인 ‘니켈·코발트·망간(NCM) 배터리’ 대비 밀도가 떨어진다. 다만 값비싼 코발트가 들어가지 않아 가격이 저렴하다.

이때문에 단순 ‘가성비’로만 따지면 LFP 배터리가 NCM 보다 낫다는 평가도 나온다. 테슬라 또한 LFP 배터리 탑재량을 NCM 배터리 대비 늘릴 경우 밀도 문제를 해결할 수 있다고 보고 있다.

무엇보다 CATL은 글로벌 전기차 시장의 절반을 차지하는 자국 시장 점유율 덕분에 글로벌 완성차 업체들의 ‘러브콜’이 잇따르고 있다. 자국 정부의 막대한 지원금을 바탕으로 수익을 보전하는 것은 덤이다. 중국정부가 ‘블레이드 배터리’ 등으로 기술 고도화에 힘쓰고 있는 BYD 대신 CATL을 ‘차이나 배터리 굴기’의 선봉으로 삼았다는 분석이 나오는 이유다.

글로벌 1위 전기차 업체 테슬라가 CATL의 성장을 알음알음 돕고 있는 것도 부담이다. 테슬라는 9월 15일 ‘배터리 데이’에서 CATL이 주력으로 삼는 LFP 배터리 기반의 자체 기술을 공개할 것으로 알려졌다. 테슬라는 배터리 자체 생산을 골자로 한 ‘로드러너’ 프로젝트 추진을 위해 지난해 건식전극 기술을 보유한 미국 맥스웰 테크놀로지와 자동진공충전 장비 등을 제작하는 캐나다 하이바 시스템즈를 인수하기도 했다. 테슬라는 LFP 배터리 개발을 위해 캐나다 댈하우지 대학과 협력한 것으로 전해졌다.

특히 테슬라는 내연기관차 연료효율을 전기차가 뛰어넘는 이른바 ‘그리드 패리티’ 달성을 위해 1kWh당 100달러 이하의 배터리셀 개발에 고심중이다. 원가절감의 달인인 테슬라가 NCM 배터리가 아닌 LFP 배터리를 택할 것이란 관측이 나오는 이유다. 테슬라가 공개할 LFP 배터리는 1kWh 당 80달러 수준에 생산 가능한 것으로 전해졌다. 지난해 테슬라 배터리 가격은 1kWh 당 130달러 수준이다.

폭스바겐 등 유럽 자동차 업체의 배터리 내재화 움직임도 적잖은 위협이 될 전망이다. 판매량 기준 세계 1위 자동차 업체인 폭스바겐을 등에 업은 스웨덴 노스볼트는 BMW에 향후 20억 유로 규모의 배터리를 공급할 예정이며 유럽연합(EU) 또한 “배터리가 전기차 가격의 40%를 차지한다는 점에서 향후 전기차 시장 주도를 위해서는 유럽 배터리 업체 육성이 필요하다”는 입장이다. 노스볼트는 배터리 공장 증설을 위해 최근 16억 달러의 자금을 금융기관에서 대출 받기도 했다.

세계 최대 화학사인 독일 바스프는 배터리의 핵심 소재인 양극재에 이어 전해질 시장까지 진출한다는 계획이며 독일 자동차 업체 오펠과 프랑스 에너지 업체 토탈의 배터리 자회사 사프트는 합작법인 ‘오토모티브 셀 컴퍼니(ACC)’를 통해 배터리 셀 양산을 추진 중이다.

이 같이 배터리 시장이 급변하는 와중에 국내 배터리 3사의 대응 전략은 ‘점유율 확대’와 ‘기술우위 확보’로 요약된다. 우선 ‘규모의 경제’를 확보해 후발업체들의 추격을 따돌린다는 계획이다. LG화학은 올해 100GWh 규모의 배터리 생산시설을 확보하고 2022년까지 생산규모를 170GWh로 끌어올린다는 계획이다. 삼성SDI(30GWh→65GWh)와 SK이노베이션(23GWh→66GWh) 또한 같은기간 대규모 증설을 통해 규모의 경제를 확보할 계획이다. CATL의 연간 배터리 생산규모가 미중 무역분쟁으로 올해 91GWh에서 오는 2022년 106GWh 정도에 불과할 것으로 전망돼 규모의 경제 측면에서 국내 업체에겐 기회라는 분석이 나온다.

배터리 3사는 배터리의 4대 핵심 소재인 ‘양극재·음극재·전해액·분리막’ 부문에서도 경쟁력을 강화한다는 방침이다. LG화학은 NCM811 배터리 비중 확대와 배터리 밀도를 비약적으로 높일 수 있는 ‘리튬황(Li-S) 배터리’ 개발에 애쓰고 있다. LG화학은 배터리 셀에 탑재된 양극재의 절반 가량을 자체 생산하는 만큼, 에코프로비엠과 협업을 기반으로 양극재를 조달하고 있는 여타 업체 대비 기술력이 높다는 평가를 받는다.

삼성SDI는 오는 2027년까지 전해액을 고체물질로 대체하는 ‘전고체 배터리’를 내놓아 시장 판도를 바꾼다는 계획이다. 삼성SDI는 국내 배터리3사 중 가장 신중한 투자를 단행하며 가격 협상 과정도 매우 까다롭게 진행하는 것으로 잘 알려져 있다.

SK이노베이션은 음극재 원료를 흑연이나 실리콘이 아닌 리튬 메탈로 제작한 ‘리튬메탈 배터리’ 개발에 힘을 쏟고 있으며 내년에는 NCM 9½½ 배터리를 내놓을 계획이다. SK이노베이션은 리튬이온배터리분리막(LiBS) 분야에서도 최고 기술을 보유한 만큼 ‘K배터리3사’ 중 가장 후발주자임에도 오는 2025년 글로벌 ‘빅3’로의 도약을 자신하고 있다.

배터리 업계 관계자는 “배터리 셀 제작시 양극재·음극재·전해액·분리막 혼합 노하우가 필요한데다 생산 수율을 끌어올리기 어렵다는 점에서 배터리 시장의 진입장벽은 예상보다 높다”며 “다만 자국 정부의 ‘묻지마 지원’을 등에 업은 CATL과 전기차 시장의 우위를 바탕으로 배터리 시장 판도 변화를 꿈꾸는 테슬라의 움직임은 K배터리 3사에게 큰 위협이 될 것”이라고 밝혔다.

/양철민기자 chopin@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

chopin@sedaily.com

chopin@sedaily.com