KG그룹이 할리스커피 인수전에 참여한다. 지난해 기업가치 1조원가량에 매각한 태림포장에 이어 IMM PE가 다시 한 번 투자 회수에 성공할 수 있을지 관심이 쏠린다.

18일 금융투자업계에 따르면 할리스에프엔비의 매각 주관사인 골드만삭스가 지난달 말 진행한 본입찰에 KG그룹을 비롯한 복수의 경영참여형 사모펀드(PEF)가 응찰한 것으로 알려졌다. 할리스에프엔비는 할리스커피와 디초콜릿커피앤드 등의 커피 브랜드를 운영하는 프랜차이즈 전문점이다.

KG그룹은 전자결제업체인 KG이니시스 등을 거느리고 있는 중견기업이다. 지난해 캑터스PE와 손잡고 동부제철과 BS렌탈을 인수하는 등 인수합병(M&A)으로 꾸준히 덩치를 키워오고 있다. 지난 2017년 패스트푸드 프랜차이즈인 KFC코리아를 인수하면서 식음료(F&B) 산업에 진출한 바 있다. 이번 할리스에프엔비 인수전에 참여한 것도 식음료 산업의 포트폴리오를 강화하겠다는 계획인 것으로 풀이된다. 할리스커피는 매장 수 기준으로 이디야와 스타벅스, 투썸플레이스에 이은 업계 4위 커피전문점이다.

할리스커피 매각에 성공하면 IMM PE도 투자금의 두 배가량을 회수할 수 있을 것으로 전망된다. IMM PE는 2013년 450억원을 들여 커피전문점인 할리스를 인수했다. 이듬해 유상증자로 370억원을 추가 투자했고 현재 특수목적회사(SPC)인 크라운유한회사를 통해 지분 93.05%를 보유하고 있다. 인수 3년 만인 2016년 한 차례 매각에 나서 중국과 대만 등의 전략적투자자(SI) 등 2~3곳과 매각 협상을 진행했지만 가격에 대한 이견으로 이를 중단한 뒤 기업가치를 높이는 데 힘써왔다.

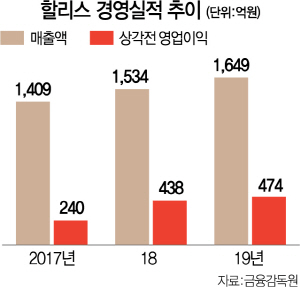

이후 할리스커피는 눈부신 성장세를 구가했다. 2013년 686억원에 불과했던 매출은 2019 기준 1,649억원으로 불어나 있다. 몸값의 기준이 되는 감가상각전 영업이익(EBITDA)은 2013년 100억원에서 2019년에는 474억원으로 껑충 뛰어올랐다. 2018년 100억원을 들여 경기도 파주에 로스팅 센터를 준공했으며 최근에는 ‘H-MAP’으로 이름 붙인 자체 시스템을 구축하는 등 설비투자도 아끼지 않았다.

IMM PE는 자본재조정(recapitalization)과 배당 등으로 이미 투자원금을 모두 회수한 것으로 알려졌다. 쉽게 말해 이번 매각 대금이 고스란히 투자실적으로 잡히는 셈이다.

다만 매각 측인 IMM PE와 인수 후보자 간 몸값을 놓고 아직 이견이 크다. IMM PE 측은 2,000억원대 몸값을 원하고 있지만 KG그룹을 비롯해 대부분의 인수 후보가 이보다 낮은 가격으로 본입찰에 참여한 것으로 파악된다. 한 인수 후보 측 관계자는 “KG그룹이 써낸 가격이 낮아 IMM PE의 눈높이에 안 맞을 수 있다”고 말했다.

/김상훈·조윤희기자 ksh25th@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >