곰표 밀가루로 유명한 대한제분(001130)이 막대한 현금을 등에 업고 사모펀드(PEF), 스타트업, 공모주까지 활발하게 투자 영역을 확대하고 있다. 주력 사업인 제분과 사료에서 활로를 찾기 어렵자 다방면에서 수익 기회를 노리는 것으로 해석된다. 탄탄한 본업과 연계한 다각화에도 공을 들이고 있는 대한제분은 인수·합병(M&A)을 통해 반려동물 시장에서 선두 사업자로 발돋움 하기도 했다.

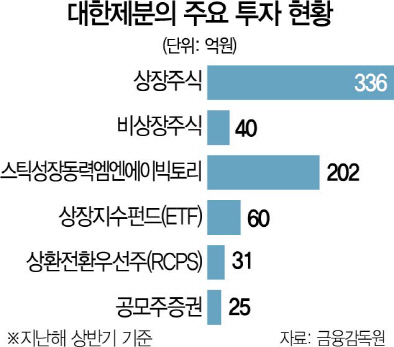

금감원 전자공시시스템에 따르면 대한제분은 지난해 상반기 기준 신종자본증권과 공모주증권·상환전환우선주(RCPS)·회사채·상장지수펀드(ETF)와 같은 금융상품을 총 488억원어치 보유하고 있다. 가지고 있는 상장주식과 비상장주식의 가치도 376억에 달한다.

이밖에 대한제분은 사모펀드(PEF)와 스타트업 투자에도 활발히 나서고 있다. 3년 전 국내 사모펀드운용사(PE)인 스틱인베스트먼트의 한 M&A 펀드에도 202억원을 투자해 21%의 지분을 가지고 있다. 지난해 말에는 반려동물 스타트업인 펫프렌즈에 GS홈쇼핑과 여러 벤처캐피털(VC)과 함께 100억원을 투자하기도 했다. 신성장동력인 펫 사업과의 시너지를 도모하기 위해 단행한 것으로 보인다. 막대한 자금력이 활발한 투자의 바탕이 되고 있다. 지난 상반기 기준 대한제분이 보유하고 있는 현금성 자산은 1,040억원에 달한다. 수십 년 간 안정적인 본업으로 쌓아둔 이익잉여금 역시 7,200억원에 달한다. 부채비율은 고작 32%에 불과하다.

대한제분이 이처럼 여러 투자에 나서는 이유는 그 만큼 본업의 성장 동력이 정체됐기 때문으로 풀이된다. 1952년 설립된 대한제분은 밀가루와 사료를 주력 사업으로 하고 있다. 지난해 말 기준 밀가루 시장 점유율이 26%에 달하는 과점 사업자다. 국내 제분 사업은 시설 과잉과 소비 침체로 수익성이 갈수록 떨어지고 있다. 특히 밀가루는 소비자 물가에 가장 밀접한 상품인 만큼 원료비 변동에 따라 마음대로 가격을 올리기도 어렵다. 실제 대한제분의 실적은 제자리 걸음을 이어가고 있다. 지난해 매출액은 9,339억원으로 2015년보다 13% 늘었지만 같은 기간 영업이익은 473억원에서 235억원으로 반토막이 났다. 지난 상반기 매출액과 영업이익은 각각 4,793억원, 219억원이다.

이에 대한제분은 10년 전부터 사업 다각화에도 많은 공을 기울이고 있다. 2010년 시작한 동물병원 프랜차이즈인 이리온에는 3년 전 VIG파트너스가 투자를 추진하기도 했다. 대한제분은 2018년 계열사인 대한사료의 펫사료 부문을 넘겨 ‘우리와’라는 펫사료 사업을 전문적으로 시작했고 지난해 초에는 또 다른 펫사료 회사인 대산앤컴퍼니를 인수해 시장 점유율 1위에 다가섰다. 펫사업 성장성을 눈 여겨 본 한 PE가 최근 우리와의 인수를 물밑에서 타진하기도 했다. 지난 상반기 우리와의 매출액은 529억원이다. 당기 순익은 전체(210억원)의 20%에 달하는 캐시카우로 자리매김했다. 대한제분은 호텔신라가 100% 보유했던 아티제 베이커리 사업부(보나비)를 2012년 인수하기도 했다.

최근 들어 대한제분은 이색적인 마케팅과 상품을 선보이면서 소비자와의 접점도 크게 늘리고 있다. 패딩 점퍼부터 세제, 파우더, 팝콘에까지 곰표 브랜드를 접목해 대한제분과는 지금껏 거리가 멀었던 1020 세대로부터 호응을 얻었다. 편의점 CU와 함께 지난 5월 선보인 곰표 밀맥주는 단 3일 만에 초도 생산 물량 10만 개가 완판되기도 했다. IB 업계의 한 관계자는 “대한제분은 투자와 신사업 전담 인력을 두고 다양한 투자와 사업 기회를 엿보고 있다”며 “특히 탄탄한 주력 사업과 연계해 새로운 가치를 창출할 수 있는 분야에 관심이 많다”고 설명했다. /김기정기자 aboutkj@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >