은퇴 이후 오늘날의 생활수준 유지를 위해 금융자산을 준비해가는 ‘금(金)퇴족’은 40대부터 두드러지는 가운데, 금퇴족은 연금자산 규모가 크고 펀드투자도 활발한 것으로 나타났다. 연금자산을 지키고 금융투자를 실행하는 것이 금퇴족이 되기 위한 가장 기본적인 방법으로 꼽힌다.

하나금융그룹 100년 행복연구센터는 ‘100년 행복, 금퇴족으로 사는 법’ 보고서를 발간했다고 9일 밝혔다. 센터는 하나은행 AI빅데이터센터와 함께 30~55세 남성을 대상으로 금퇴족의 실제 사례를 찾아 그 특징을 살펴봤다.

100년 행복연구센터의 분석 결과, 금퇴족이 가진 평균 금융자산은 1억 2,000만원으로 전체 조사대상(9,000만원)보다 35% 많다. 연령대별로는 △30~34세 6,000만원 △35~39세 1억1,000만원 △40~44세 2억원 △45~49세 3억2,000만원 △50~55세 3억 9,000만원으로, 연령대가 높아질수록 금융자산 규모는 커진다.

금퇴족은 40대부터 두드러지기 시작한다. 40대 초반 금퇴족의 금융자산은 전체보다 1억원 이상 많다. 30대 후반 그 차이가 5,000만 원인 것에 비해 2배 이상으로 벌어진다. 금융상품 구성에서도 차이가 드러난다. 금퇴족은 전 연령대에서 펀드·연금·신탁 규모가 전체 보유 금융자산 중 60% 이상을 차지한다. 이는 전체평균보다 7~15%포인트 높은 것이다.

금퇴족의 주식투자 비중은 40~44세, 펀드투자 규모는 45~49세에 절정이다. 40~44세 금퇴족은 일반펀드와 퇴직연금, 연금저축 등을 통해 금융자산 중 15%를 주식에 배분했다. 이는 같은 연령대(6%)에 비해 9%포인트 높으며, 전 연령대에서 가장 높은 수준이다. 펀드투자 규모는 평균 5,900만원으로 45~49세일 때가 절정이다. 50대의 펀드잔액도 5,800만원으로, 40대에 활발한 펀드투자가 50대에도 이어지는 것으로 나타났다.

부동산(주택연금)이 있다면 금퇴족의 범위는 확대된다. 60세부터 부동산에서 월 65만원(2019년말 시가 3억 1,000만원 주택연금 기준)을 확보하면 50~55세 금퇴족의 보유 금융자산이 당장 3억 9,000만원에서 2억 2,000만원으로 하락한다. 부동산 현금흐름은 주식투자비중도 낮춘다. 부동산 현금흐름 고려 시 40~44세의 주식투자 비중도 15%에서 8%로 하락하는 등, 부동산 현금흐름은 금퇴족의 문턱을 낮춘다.

현재 소득수준에 따라 금퇴족의 모습은 달라진다. 50~55세를 살펴보면 금퇴족의 평균 금융자산은 소득수준에 따라 △1억 5,000만원(월 300만원 미만) △3억 1,000만원(월 300~500만원) △5억 1,000만원(500~800만원) △10억 6,000만원(800만원 이상)까지 차이를 보인다. 그 이유는 소득이 높아질수록 소비지출이 증가하지만 국민연금은 일정수준 이하에서 머물기 때문에 직접 마련해야 할 현금흐름이 커지기 때문이다.

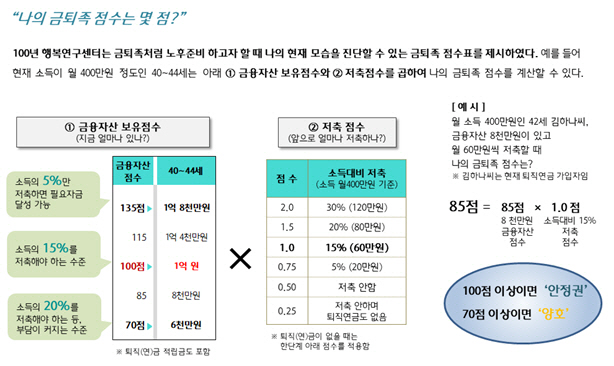

100년 행복연구센터는 금퇴족에 대한 분석과 함께 금퇴족처럼 노후준비할 때 40세 이후 연령대와 소득수준별로 나의 노후준비도를 중간점검 할 수 있는 ‘금퇴족 점수표’와 계산방법을 제시했다.

조용준 센터장은 “금퇴족은 연금자산 규모가 크고 펀드투자도 활발했다”며 “40대 초반까지 금퇴족이 될 기반을 마련하는 게 이상적인데, 이를 위해서는 연금자산을 지키고 금융투자를 실행하는 게 가장 기본적이고 확실한 방법”이라고 거듭 강조했다.

/김현진기자 stari@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >