반도체 기술 패권을 둘러싼 미중 간 경쟁이 불붙은 가운데 엔비디아와 ARM이 체결한 초대형 인수합병(M&A)은 요동치는 반도체 산업 지형에 불확실성을 더하고 있다. 이번 M&A에 대한 주요 정부의 기업결합승인이 최대 고비로 남아 있지만 한국 기업들은 경쟁사인 엔비디아가 ARM을 손에 넣을 것이라는 전제 아래 대비에 나섰다.

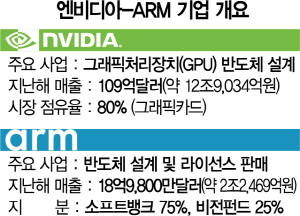

14일 외신에 따르면 미국의 시스템반도체 전문기업 엔비디아가 영국의 반도체 설계기업 ARM을 400억달러(약 47조4,000억원)에 인수한다. 매각은 빠르면 오는 2022년 3월께 마무리될 것으로 점쳐진다. 젠슨 황 엔디비아 창업자 겸 최고경영자(CEO)는 이날 진행된 미디어 컨퍼런스에서 “미래에는 인공지능(AI)으로 움직이는 수많은 컴퓨터가 오늘날의 인터넷보다 수천 배는 큰 사물인터넷(IoT)을 새롭게 창조할 것”이라며 두 회사의 결합이 시대에 걸맞은 기업의 탄생으로 이어질 것이라고 말했다.

황 CEO의 포부대로 업계에서는 반도체 설계 분야에서 독보적 위치를 자랑하는 ARM의 노하우를 단박에 확보하게 된 엔비디아가 경쟁사인 인텔이나 삼성전자(005930) 등을 누르고 ‘절대 강자’로 부상할 것이란 전망도 나온다. 특히 ARM이 모바일 애플리케이션 프로세서(AP) 등에서 저전력 반도체 설계기술로 이름을 떨친 만큼 저전력 반도체 수요가 높은 인공지능(AI)·데이터센터·사물인터넷(IoT) 등 미래산업 분야에서 엔비디아의 힘이 더욱 강력해질 것이라는 분석이 우세하다.

관련기사

현재 엔비디아는 게임시장을 겨냥한 그래픽처리장치(GPU) 사업과 AI에 기반한 데이터센터 솔루션을 주력 매출로 삼고 있다. 삼성전자와는 경쟁사(시스템반도체)이면서도 협력사(파운드리)인 복합적 관계다. 하지만 이런 관계는 ARM 인수로 흔들리고 있다. 그간 중립을 유지해왔던 ARM이 엔비디아라는 주요 플레이어 아래로 들어가면 ARM의 설계에 기반한 삼성전자의 AP 기술이 유출될지 모른다는 우려 때문이다. 주요 외신들도 소프트뱅크가 4년 전 ARM을 인수했을 때와 달리 엔비디아는 현재 ARM 고객사들과 경쟁 관계에 놓여 있어 사업적 충돌 이슈가 발생할 수 있다고 지적한다. 이날 미디어 컨퍼런스에서도 애플·퀄컴 등 기존 고객과의 관계설정이 화두로 떠올랐다. 황 CEO는 “현재의 비즈니스 모델을 유지하려고 노력한다”는 원론적 입장을 반복했다.

한편 반도체 산업의 지형을 바꿔놓을 엔비디아의 초대형 M&A는 각국 경쟁당국의 승인을 넘어야 한다. 미국 연방거래위원회나 한국 공정거래위원회 등은 두 회사의 결합이 독과점을 형성할지를 따져 승인 여부를 결정한다. 앞서 공정위는 2016년 10월 반도체 계측장비업체인 KLA텐코와 공정 장비업체인 램리서치 합병 당시 경쟁을 제한할 우려가 있다는 판단 아래 시정조치를 내렸다. 반도체 설계·제조 단계를 고려할 때 수직적 결합에 가까운 엔비디아와 ARM의 M&A 역시 규제에 발목 잡힐 여지가 있다. 이석준 법무법인 율촌 미국변호사는 “불승인 여부를 현시점에서 전망하기는 어렵지만 각국 정부가 반독점법 등을 이유로 기업결합에 제동을 건다면 계약 자체가 무산될 가능성이 있다”며 “이번 기업결합으로 관련 시장의 경쟁이 얼마나 제한받느냐에 따라 각국 당국의 판단이 달라질 것”이라고 설명했다.

/이수민·전희윤기자 noenemy@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

heeyoun@sedaily.com

heeyoun@sedaily.com