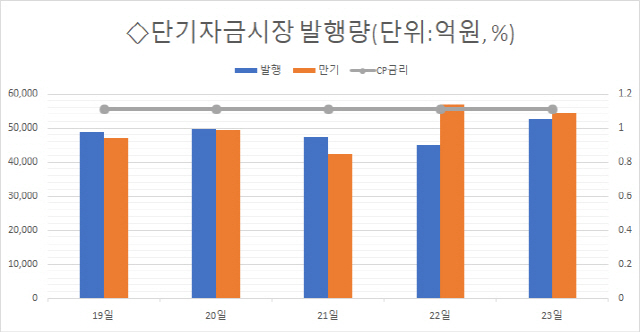

KCC(002380)가 만기가 돌아온 300억원 규모 6개월물 기업어음(CP)을 1년 만기 500억원어치를 발행해 상환했습니다. 이달 말에도 총 3,040억원어치 단기 자금 만기가 돌아옵니다. 내년 초 3,000억원 회사채도 갚아야 하는 만큼 대규모 자금 조달도 이뤄질 것으로 보입니다.

지난해 세계 1위 실리콘업체인 미국 모멘티브를 인수하면서 재무부담이 크게 확대됐습니다. 지난해 말 기준 모멘티브의 차입금은 2조원 이상, 부채비율은 450.8%에 이릅니다. 올해 1월부터 모멘티브가 KCC의 연결 재무에 반영되면서 2·4분기 총차입금이 5조1,777억원으로 지난해 말 2조5,095억원 대비 훌쩍 늘었습니다. 같은 기간 모멘티브는 1·4분기 450억원에 이어 2·4분기에도 523억원 순손실을 냈습니다. 회사는 모멘티브의 Consumer sealants 사업부문을 독일 헨켈사에 약 2,428억원에 매각하는 등 자구책을 마련하는 중입니다.

KCC는 올해 모멘티브 인수에 따른 재무안정성 저하와 모멘티브의 저조한 영업수익성 등으로 신용등급이 ‘AA’에서 ‘AA-’로 미끄러졌습니다. 이로 인해 상반기 회사채 수요예측에서도 미매각이 났지요. 본업인 건자재, 도료, 실리콘 사업부문도 수익성이 계속 악화하는 중입니다. 신종 코로나바이러스 감염증(코로나19) 여파 등으로 글로벌 수요가 위축된 영향이 큽니다.

다만 자회사들의 실적은 꾸준히 늘고 있습니다. KCC건설(021320)은 민간 건축 부문 비중을 확대하면서 최근 2조원이 넘는 수주잔고를 유지하는 등 안정적인 사업구조를 유지하고 있습니다. KCC글라스 역시 전방산업이 부진해지면서 외형과 수익성은 떨어졌으나 홈씨씨 부문에서 크게 성장하는 등 일정 부분 실적 회복 기대감이 큰 상황입니다.

회사가 보유한 현금성자산은 2·4분기 기준 약 1조4,000억원입니다. 여기에 삼성물산, 현대중공업 등 2조5,000억원에 이르는 상장 주식, 투자부동산 등 4조7,000억원 규모 유형자산 등을 보유하고 있어 재무적 융통성은 매우 우수한 수준인 것으로 평가됩니다. 모멘티브와 실리콘 사업부문의 실적이 회복될 때까지 지속적으로 시장성 자금조달을 늘려 현금 소요에 대응할 것으로 보입니다.

/김민경기자 mkkim@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

mkkim@sedaily.com

mkkim@sedaily.com