“KT(030200)의 저평가는 펀더멘털 문제가 아니다. 전자·배터리 산업에서 굵직한 이슈가 쏟아지는 상황에서 통신업이 성숙기에 접어들면서 ‘액티브한 모멘텀’이 부족했던 게 주가를 발목 잡고 있다.”(한 증권사의 통신 애널리스트)

사업 구조 새판짜기에 나선 KT의 주가가 장기 저평가 설움을 딛고 상승할 수 있을지 시장의 관심이 쏠린다. 이달 콘텐츠 제작사의 출범으로 콘텐츠 가치사슬의 완성되면서 KT의 ‘히든 밸류(숨은 가치)’가 부각될 수 있다는 전망이 나온다.

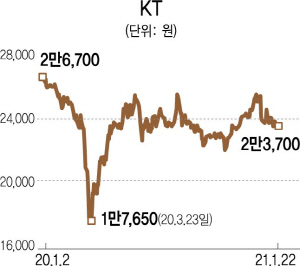

24일 한국거래소에 따르면 지난 22일 KT는 지난해 연초 대비 11.24% 내린 2만 3,700원에 마감했다. 새해 들어 벤치마크인 코스피 지수의 지지선은 3,000대로 올라섰지만 KT는 투자자의 관심 밖에 머물며 고전을 거듭 중이다. 지난해 3,000억 원 규모의 자사주의 매입과 연말 경영진의 잇단 자사주 매입의 약발도 먹히지 않았다. 현재 KT의 주가는 증권사의 평균 목표가(3만 3,690원) 보다 42.15%나 낮은 상태다.

그간 KT의 콘텐츠·미디어 부문은 시장에서 제값을 받지 못했다는 평가다. 현대차증권은 지난해 KT의 미디어·콘텐츠 부문의 매출액을 3조 1,830억 원으로 추정했는데, 이는 전통 미디어 강자인 CJ ENM의 컨센서스(3조 4,049억 원)에 버금가는 규모다. 그럼에도 KT는 ‘통신업체’라는 프레임에 갇히면서 미디어 부문의 가치가 제대로 반영되지 못했다. 한 증권사의 통신 담당 연구원은 “연간 매출 규모가 3조 원에 이르지만 전체 매출의 15% 수준에 그쳐 투자자의 관심을 끌지 못했다”며 “미디어 가치는 주가에 전혀 반영되지 못한 상태”라고 말했다.

따라서 KT가 총괄콘텐츠 제작사 설립에 나서면서 주가가 변곡점을 맞을 수 있다는 기대가 나온다. KT는 이달 콘텐츠 제작사를 출범시키면서 기획부터 유통이 가능한 미디어 생태계를 구축할 계획이다. CJ ENM이 스튜디오드래곤을 통해 드라마 사업을 진두지휘하고 넷플릭스 등 경쟁사에 콘텐츠를 공급하는 것처럼 KT도 유사한 전략을 구사할 것으로 전망된다.

국내 OTT 시장의 각축전이 예고되면서 국내 콘텐츠공급자(CP)의 몸값은 고공행진 중이다. 지난달 ‘쿠팡 플레이’가 출시된 데 이어 글로벌 OTT 업체인 디즈니플러스, 애플TV플러스 등이 출사표를 내던지면서 CP의 제작 편수가 많아지는 것은 물론 가격 협상력도 높아질 것으로 관측된다. 최근 주가가 급등에 스튜디오드래곤과 제이콘텐트리의 올해 기준 주가수익비율(PER)은 각각 57.5배, 50.4배에 달하지만 KT는 7.6배에 수준이다. PER은 이익에 견줘 주가가 얼마나 비싼 시세로 거래되는지를 측정하는 지표로 낮을수록 저평가됐다는 의미다. 박정엽 미래에셋대우 연구원은 국내 CP에 대해 “과거 한국 콘텐츠는 아시아향으로 정의됐지만 최근 글로벌 범용으로 ‘레벨 업’했다”며 “글로벌 OTT 경쟁 확대로 제작사 전반의 수주가 확대될 것”이라고 전망했다. /이승배기자 bae@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

bae@sedaily.com

bae@sedaily.com