신종 코로나바이러스 감염증(코로나19) 장기화와 저금리 기조로 생명보험사 일반계정 보증준비금 부담이 커지고 있어 보증위험 관리 중요성이 확대되고 있다는 진단이 나왔다.

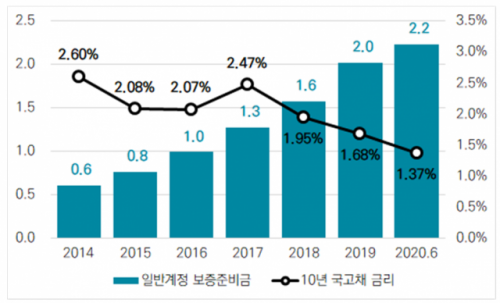

1일 보험연구원이 발간한 '일반계정 보증준비금 현황과 시사점' 리포트에 따르면 생보사 일반계정 보증준비금은 지난해 6월 말 기준 2조2,000억원에 달했다. 이는 지난 2014년 말 보다 2.7배 증가한 규모다. 노건엽 보험연구원 연구위원은 “통상 일반계정 보증준비금의 증감은 직접적으로 당기순이익 변동을 야기한다”며 “2019년 이후 당기순이익 대비 일반계정 보증준비금 수준이 10%를 상회하면서 보험회사의 보증위험 관리 중요성이 커지고 있다”고 분석했다.

생보사는 시중금리 하락으로 공시이율이 예정이율을 밑돌면 일반계정 금리연동형 보장성보험에서 최저보증을 제공하고 이에 따른 보증준비금을 적립한다. 이 경우 적립금이 과소 적립돼 보험계약 기간 중 발생하는 해지나 사망에 따른 지급보험금이 예상보다 적어 소비자 피해가 발생할 수 있어서다. 계약자는 최저 보증에 대한 보증 수수료를 납부한다. 일반계정 보증준비금은 계약자가 납부한 누적 보증수수료와 시나리오 방식으로 평가한 금액 중 큰 금액으로 계산되기 때문에 보증수수료 수준과 시나리오 가정이 보증준비금에 큰 영향을 미친다.

노 연구위원은 생보사는 일반계정 보증준비금 확대에 따른 손익 변동성 위험을 관리하기 위해 보증의 적절성 분석, 자산운용 성과와의 연계, 위험 관리 전략 마련 등을 고려해야 한다고 강조했다. 그는 “일반계정 보증준비금 부담이 확대되고 당기순이익에 대한 영향이 커지고 있어 보증위험 관리의 중요성이 커지고 있다”며 “보험상품 개발 시 보증위험 부담이 발생하는 요소를 식별하고 적정 수준의 보증수수료를 산출하는 한편 최저보증이율의 경우 장기적인 이자율 하락 추세를 감안해 합리적으로 설정해야 한다”고 설명했다.

/이지윤 기자 lucy@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >