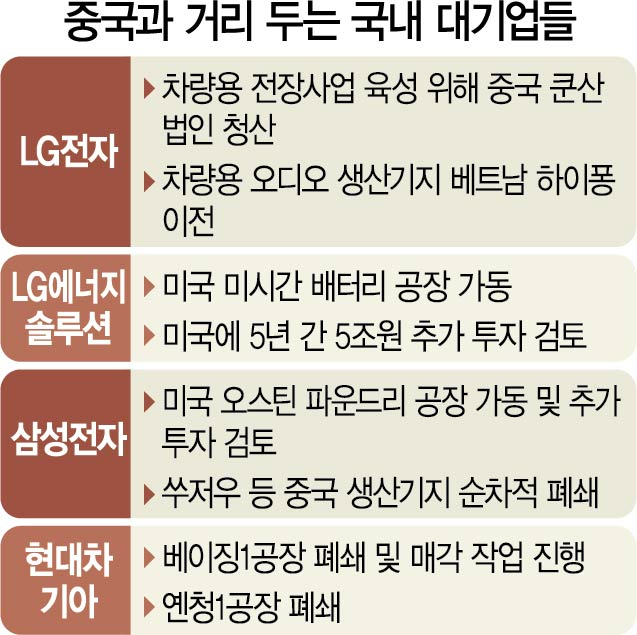

미중 대립이 갈수록 격화되고 기술 굴기를 노골화하는 중국이 경쟁자로 떠오르면서 한국 기업들은 중국 비중을 줄이고 사업을 다변화하는 모양새다. 반도체·배터리 등 고급 인력이 필요한 고부가가치 사업에서는 미국 투자를 늘리는 기류가 감지되고 있고 인건비가 중요한 산업에서는 동남아시아 등으로 생산 기지를 이전하는 사례가 나타나고 있다. 제조 대기업의 한 임원은 “미중 갈등이라는 정치적 요소가 차기 생산 기지를 선정할 때의 고정적 변수로 굳어지고 있다”고 분위기를 전했다.

14일 업계에 따르면 LG에너지솔루션은 전기차 배터리 생산공장 건설을 위해 앞으로 5년간 미국에 5조 원을 투자할 계획이다. 바이든 행정부가 4대 핵심 산업(제약·배터리·희토류·반도체)의 중국 의존도 낮추기에 나선 만큼 이를 기회로 삼고 미국 시장 공략에 속도를 내는 것이다. LG에너지솔루션을 비롯한 배터리 업계는 바이든 행정부의 중국 견제와 친환경 정책이 미국 시장에서 지배력을 확대할 수 있는 절호의 기회로 보고 있다.

다만 과제도 있다. 우선 배터리 핵심 소재로 쓰이는 주요 원재료의 중국 의존도가 높다는 점이다. 배터리 소재 업체들이 남미와 아프리카 등에서 리튬·니켈 등 원재료를 조달하고 있지만 중국 업체들의 제련 점유율은 막강하다. 블룸버그NEF에 따르면 리튬 등 배터리 원재료가 되는 희귀 금속 정제 시설의 80%를 중국이 차지하고 있다. 이에 LG에너지솔루션은 현대차와 인도네시아 합작 투자를 추진하는 방안 등으로 중국 의존도를 낮추려는 노력을 하고 있다. 인도네시아 현지에서 원재료 채굴부터 셀 생산, 재활용까지 밸류체인을 구축하려는 의도로 풀이된다.

텍사스주 오스틴에 파운드리 공장을 가진 삼성전자는 추가 공장 건설을 놓고 뉴욕·애리조나·오스틴을 저울질하고 있다. 김태기 단국대 교수는 “첨단 기술 기업을 중심으로 미국 투자를 늘리는 등 글로벌 밸류체인 변화가 더욱 활발하게 전개될 것”이라고 진단했다.

인건비가 중요한 기업간거래(B2B)에서도 중국과의 거리 두기 현상은 나타나고 있다. 한때 ‘세계의 공장’이었던 중국의 인건비가 갈수록 높아지고 있기 때문이다. 최근 LG전자가 차량용 전장 사업 가운데 오디오와 내비게이션 등을 생산했던 중국 쿤산 생산 법인을 없애고 베트남 하이퐁으로 일원화한 결정이 대표적이다. 삼성전기와 LG이노텍도 인건비 절약과 고객사와의 관계를 동시에 잡을 수 있는 베트남에 생산 기지를 추가했다. 이들이 진출한 베트남 북부 지역의 월 평균 임금은 430~450달러(49만~51만 원)로 중국의 60% 수준에 불과하다. KOTRA의 한 관계자는 “베트남은 중국에 비해 인건비가 여전히 저렴한 편”이라며 “비용적 문제뿐 아니라 물론 미중 갈등의 측면에서도 베트남산이 이익이라는 판단도 작용한다”고 말했다.

한국 제품을 외면하는 중국 소비자들의 분위기 때문에 중국 비중이 줄어드는 경우도 있다. 2016년만 해도 연간 180만 대를 중국에서 팔았던 현대차·기아는 지난해 판매량이 66만 대 수준으로 쪼그라들었다. 자연스레 생산능력이 남게됐고 현대차와 기아는 각각 베이징1공장과 옌청1공장을 2019년 폐쇄했다. 현재 현대차는 베이징1공장의 매각을 추진 중인 것으로 알려졌다.

이병태 한국과학기술원(KAIST) 경영학과 교수는 “현지 기업들에 중국 내수 시장을 빼앗기면서 현지에 더 머물 필요가 없어졌다”며 “사드(THAAD·고고도미사일방어체계) 보복 등 중국 정부의 차별 정책이 쌓였고 미중 갈등 심화 등 떠날 이유는 많아졌다”고 지적했다.

/박한신·변수연·한재영 기자 hspark@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >