국내 주요 금융지주사가 인수합병(M&A) 매물 찾기에 팔을 걷어붙였다. 비은행 부문을 등에 업고 올해 첫 분기 실적이 호조세로 시작된 금융지주사가 포트폴리오를 다각화해 미래 먹거리를 확보하겠다는 전략에서다. 다만 시장에 지주사가 관심을 가질 만한 매물이 없어 M&A 결과물이 나오기까지는 시간이 걸릴 것으로 전망된다.

13일 금융권에 따르면 신한금융·우리금융·JB금융 등에서 M&A에 불을 지피고 있다. 가장 적극적인 곳은 신한금융이다. 신한금융은 금융지주 포트폴리오의 ‘마지막 퍼즐’로 꼽히는 손해보험사 인수 의지가 강하다. 지난 2018년 이후 생명보험사 오렌지라이프(옛 ING생명), 부동산 신탁사 아시아신탁, 벤처캐피털 네오플럭스 등 크고 작은 회사들을 인수해왔다. 손보사까지 인수한다면 은행-카드-증권-생보-손보로 이어지는 그룹 포트폴리오가 완성된다. 신한금융과 ‘리딩 금융’ 자리를 놓고 경쟁 중인 KB금융은 2013년 LIG손보를 인수하고 KB손보로 사명을 변경, 시장에 안정적으로 안착한 상태다.

신한금융의 고위 관계자는 “디지털 시대에서는 인(人)보험보다는 물보험(물건이나 재산에 관한 위험을 보장하는 보험) 중심인 손보사의 역할이 더욱 커질 것”이라고 설명했다. 신한금융의 또 다른 고위 관계자도 “지난해 악사(AXA)손해보험이 매물로 나왔을 때도 큰 관심을 갖고 살펴봤다”며 “앞으로도 시장에 나오는 손보사 매물은 다 들여다볼 것”이라고 언급했다.

우리금융은 보험사보다 증권사 인수에 더 중점을 두고 있다. 증권 부문은 빅테크에 맞서 금융사가 마이데이터 서비스에서 매일 이용자를 접속하게 이끄는 유인으로 활용할 수 있다. 이 때문에 우리금융은 대형은 물론 중소형 증권사까지 눈여겨보고 있는 것으로 알려졌다. 업계의 한 관계자는 “과거에는 객장이 많이 있어야 했지만 요즘은 애플리케이션으로 거의 모든 서비스를 제공하기 때문에 우리금융에서도 라이선스를 확보하는 차원에서 M&A에 접근하는 분위기”라고 귀띔했다.

증권사에 대한 선호는 JB금융지주도 마찬가지다. 김기홍 JB금융 회장은 올해 1분기 실적 콘퍼런스콜에서 “증권사 인수나 사업 다각화 등 여러 가지를 고려해 단계적으로 가야 한다”며 M&A 의지를 드러냈었다.

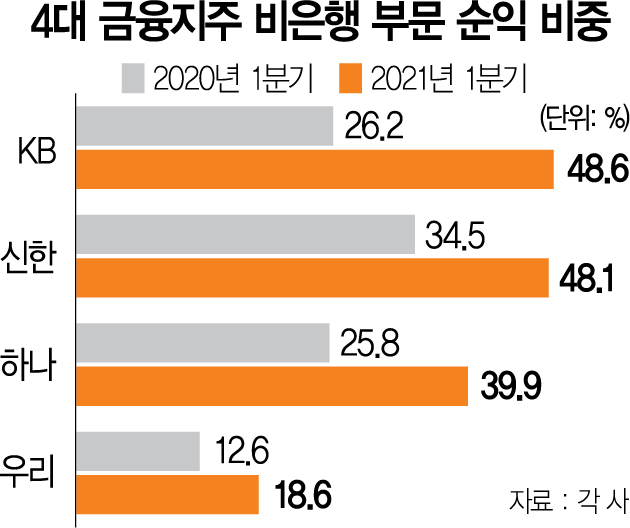

이미 비은행 부문은 지주사에서 효자 역할을 톡톡히 하고 있다. 올 1분기 KB·신한·하나·우리 등 4대 금융지주의 전체 순이익 가운데 비은행 부문의 비중은 평균 38.8%로 1년 만에 14.0%포인트나 높아졌다. 증권·보험·카드·캐피털 부문의 약진이 은행 부문의 성장성 약화를 보완하면서 시너지 효과까지 창출하고 있는 것이다. 은행 부문 강화를 통한 포트폴리오 완성이 금융그룹의 미래를 좌우하는 과제로 등장했다는 것이 금융권의 공통된 인식이다.

다만 업계에서는 시장에 적당한 매물이 없어 M&A의 결과가 나오기까지 다소 시간이 걸릴 것으로 전망하고 있다. 특히 증권사는 주식시장 호황 등에 따라 몸값이 높아져 협상이 어려운 분위기다. 금융권의 고위 관계자는 “금융지주사가 M&A에 관심이 있다고 하면 시장이 바로 반응할 뿐만 아니라 감독 당국에서도 좋게 보지 않아 부담스럽다”며 “각 지주사가 KB금융과 비교해 부족한 부분을 M&A 등을 통해 채우려고 하고 있어 좋은 매물이 나오면 경쟁도 치열해질 것”이라고 했다.

/김지영 기자 jikim@sedaily.com, 김현진 기자 stari@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

jikim@sedaily.com

jikim@sedaily.com