KDB산업은행이 쥐고 있는 HMM(옛 현대상선)의 3,000억 원 규모 전환사채(CB) 상환 만기가 한 달여 앞으로 다가왔다. 15% 지분율 제한이라는 은행법의 구속을 벗어날 수 있는 만큼 산은이 전환사채를 상환받는 대신 주식으로 전환할 가능성이 높다는 분석이 힘을 얻고 있다. 금융 당국도 이동걸 산은 회장의 의사결정에 달렸다는 입장이다.

24일 금융감독원 전자공시시스템에 따르면 오는 6월 30일 산은이 보유한 3,000억 원의 전환사채 만기가 도래한다.

산은은 지난 2017년 12월 해운 산업 구조 조정의 일환으로 3,000억 원 규모의 HMM 전환사채를 인수한 바 있다. 그동안 표면이자율 1%만큼 HMM으로부터 돈을 받아왔다. 3년 만기가 되면 여기에 3%를 더해 금액을 돌려받거나 주식과 바꿀 수 있다. 전환 가격은 5,000원이다.

관건은 산은이 어떤 선택을 하느냐다. HMM의 주가는 24일 종가 기준으로 4만 7,700원이다. 전환권 행사 가격과 비교하면 9.5배에 달한다. 산술적으로만 따지면 2조 8,500억 원에 달하는 차익을 거둘 수 있는 셈이다. 산은이 지난 1분기 재무제표에 반영한 HMM 전환사채 평가이익만 9,000억 원이다. 만기 이자율 3%에 3,000억 원을 더해 돌려받는 것보다 훨씬 더 큰 차익을 거둘 수 있다.

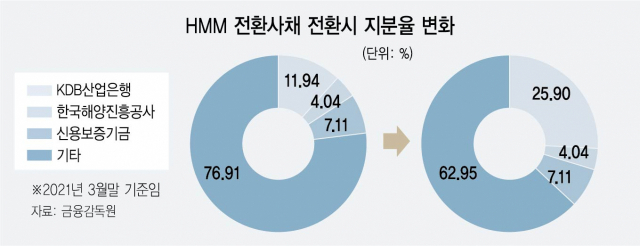

산은은 은행이 타 기업의 지분 15%를 갖지 못하도록 하는 규제에서도 자유롭다. 현재 산은은 HMM 지분 11.94%를 쥐고 있는 최대주주다. 전환권을 행사할 경우 지분율은 25.90%까지 뛴다. 현행 은행법 37조는 은행이 개별 기업의 의결권이 있는 지분을 15% 이상 보유하지 못하도록 하고 있다. 금융위원회가 기업 구조 조정 촉진을 위해 필요하다고 판단하는 경우에 한해 법 적용을 제외한다. 하지만 산은은 특별법인 산은법을 적용받는 금융기관이다. 산은법은 산은이 은행법 37조 1·2항의 적용에서 제외된다고 못을 박고 있다.

의사결정의 키는 이동걸 회장이 쥐고 있다. 금융 당국의 한 관계자는 “산은은 은행과 달리 산은법을 적용받기 때문에 15% 지분율 제한 규제를 받지 않는다”며 “전환사채의 주식 전환도, 향후 있을 수 있는 지분 매각도 산은이 알아서 하면 된다”고 말했다.

해운업 구조 조정에 성공 마침표를 찍기 위해서라도 주식 전환은 필요하다. 통상 경영권을 거래하는 인수합병(M&A)에선 30% 안팎의 지분을 사고판다. 지분율이 30%를 밑돌 경우 적대적 M&A 등에 노출되면서 경영권이 흔들리기 때문이다. 산은을 포함한 범정부 기관의 현재 지분율은 23.09%에 불과하다. 전환사채를 주식으로 전환하게 되면 지분율은 37.05%로 상승한다.

일각에서 산은이 전환사채를 주식으로 전환한 이후 보유 지분을 일괄 매각할 것이란 전망을 내놓는 것도 이 때문이다. 현재 현대차그룹과 포스코 등이 잠재적 후보로 거론되고 있다.

다만 HMM의 경영권 매각까지는 다소 긴 시일이 소요될 것으로 예상된다. 정부는 현대상선을 살리기 위해 막대한 공적 자금을 쏟아부었다. 고리의 영구채 부담이 있을 경우 새 주인을 찾기가 쉽지 않다. 2018년부터 다섯 차례에 걸쳐 산은이 인수한 30년 만기 영구채 규모만 2조 6,800억 원에 달한다. 3%로 시작한 이자율은 6년 차에 5%로 뛰고, 7년째부터는 0.2%포인트씩 가산금리가 붙는다. 최대 이자율은 10%다.

/김상훈 기자 ksh25th@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >