글로벌 골프용품 업체 테일러메이드의 투자 구조가 가시화하고 있다. 전략적투자자(SI)로 참여하는 기업들은 최소 1,000억 원 규모의 후순위 투자에 참여할 것으로 보인다.

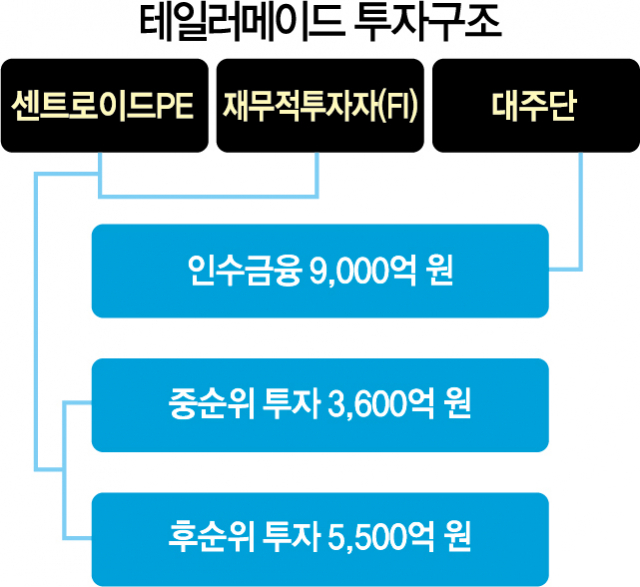

24일 투자은행(IB) 업계에 따르면 테일러메이드의 인수를 추진 중인 센트로이드는 국내 기관투자가를 대상으로 약 2조 원의 자금 모집을 위해 투자 구조 세부안을 조정하고 있다.

우선 9,000억 원 규모의 인수 금융을 위한 금리는 4% 중반대에서 논의 중이다. 센트로이드는 이번 인수 대금의 절반을 인수 금융으로 마련할 계획이다. 금융 주선은 신영증권이 맡는다. 크로스보더(국경 간) 거래이고 사모펀드가 설립한 특수목적회사(SPC)가 차주로 있어 높은 수준의 금리가 예상됐지만 최근 확정된 금리는 최근 국내 인수합병(M&A) 시장에서 논의되는 수준에서 크게 벗어나지 않았다. 이베이코리아와 요기요 등 적자 기업이 대거 매물로 나와 있어 실적이 뒷받침되는 테일러메이드 투자가 은행·공제회 등 기관투자가 입장에서는 안정적이고 익숙한 투자처로 여겨지는 분위기다. 다만 선순위 물량이 1조 원에 이르러 중형사인 신영증권이 재판매(셀다운) 부진에 따른 총액 인수 부담을 질 수 있어 주선사단에 은행이나 증권사 등 한 곳이 추가될 것으로 보인다.

중순위 투자의 수익률은 10% 이상에서 논의되고 있다. 과거 아큐시네트 거래 당시 중순위 투자자들은 연간 7.5% 수준의 이자를 보장받은 바 있다. 센트로이드의 경우 중순위와 후순위(에쿼티) 투자를 병행하도록 유도하고 있어 투자 금액 대비 초기 수익률은 낮아질 수 있다. 다만 향후 테일러메이드가 추진하는 기업공개(IPO)나 경영권 매각에 따른 차익 등을 누릴 수 있어 장기적 관점에서 고수익률을 기대해 다수의 기관이 후순위 투자 참여에 관심을 보이는 것으로 전해진다.

5,500억 원 규모 후순위 투자에는 신세계(004170)그룹과 롯데그룹 등 SI도 참여를 검토 중이다. 대규모 복합 쇼핑센터에 테일러메이드의 의류·장비 매장과 함께 골프 레저 시설을 공동으로 운영하는 등 시너지를 낼 수 있다고 보고 있어서다. SI가 참여할 수 있는 에쿼티(지분) 투자 규모는 최소 1,000억 원이 될 것으로 예상된다.

/조윤희 기자 choyh@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >