국내 1위 배터리 제조업체 LG화학(051910)의 주가가 7% 가까이 떨어지며 또다시 굴욕을 맛봤다. 지난해 9월 배터리 사업부의 물적 분할, 올 3월 폭스바겐의 배터리 내재화 선포에 이은 세 번째 쇼크다. 대규모 충당금의 돌출에 이어 글로벌 투자은행(IB)이 목표가를 47%나 하향하며 매도 신호를 내보낸 것이 직격탄을 날렸다. 국내 증권사들은 LG화학이 마지막 악재를 떨치는 과정으로 성장 스토리는 여전히 건재하다고 평가하고 있어 LG화학에 대한 시각이 극명하게 갈리고 있다.

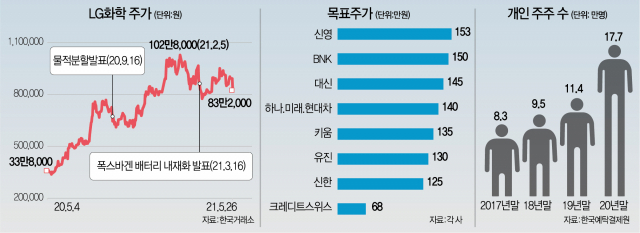

26일 유가증권시장에서 LG화학은 전일 대비 6.73% 급락한 83만 2,000원에 거래를 끝냈다. 폭스바겐이 각형 배터리 도입과 함께 내재화를 추진하겠다고 선포한 지난 3월 16일(-7.76%) 이후 최대 낙폭이다. 이날 외국인과 기관은 LG화학을 각각 1,900억 원, 기관 1,200억 원을 순매도했다. 개인이 홀로 3,080억 원을 샀다.

자발적 리콜로 4,000억 충당금 돌발 발생

대규모 충당금 발생이 이날 주가에 직접적인 영향을 줬다. 전일 LG화학의 배터리 자회사인 LG에너지솔루션은 4,000억 원을 들여 에너지저장장치(ESS) 배터리의 자발적 리콜을 시행한다고 밝혔다. 2017~2018년 중국에서 생산된 ESS 전용 전극에서 잠재적인 리스크가 발견됐기 때문으로 이는 1분기 LG에너지솔루션의 영업이익(3,410억 원)을 크게 넘는다. 4,000억 원은 2분기 충당금으로 반영될 예정이며 높은 가치를 인정받는 배터리 부문의 실적 하향이라 파장이 컸다. 이지연 신영증권 연구원은 “반도체 부품 부족으로 신차 출하량이 기대를 밑도는 상황에서 리콜 소식이 나왔다”며 “소송 승리로 SK이노베이션으로부터 지급 받는 2조 원이 있기 때문에 부담을 상쇄할 수 있을 것”이라고 말했다.

CS “지주사 할인 반영돼야…목표가 68만”에 휘청

이날 LG에너지솔루션의 상장 이후 LG화학이 찬밥 신세가 되는 것 아니냐는 공포도 주가를 덮쳤다. 이날 글로벌 투자은행(IB) 크레디트스위스(CS)는 LG화학에 대한 투자 의견을 아웃퍼폼(시장 수익률 상회)→언더퍼폼(시장 수익률 하회), 목표 주가를 130만→68만 원으로 47%나 낮췄다. CS는 LG에너지솔루션의 기업공개(IPO)로 인한 지분 희석, 지주사에 적용되는 30% 수준의 할인율, 화학·배터리의 수익성 악화 등에 대해 우려했다. 민훈식 CS 애널리스트는 “커버리지 중 가장 비선호하는 종목”이라며 “LG에너지솔루션이 상장을 앞둔 시점에 투자자들이 큰 폭의 할인을 받을 수 있는 모회사를 살 이유가 없다”며 노골적으로 부정적 견해를 피력했다. 이날 CS는 기관투자가를 대상으로 긴급 전화 세미나도 개최한 것으로도 알려졌다. LG에너지솔루션은 하반기 IPO를 추진할 예정으로 LG화학은 70% 이상의 지분율을 유지하겠다는 입장이다.

국내證 “신사업·상장 프리미엄…100만원 충분히 넘는다”

반면 국내 증권사는 상장 이후 LG화학이 ‘팽’ 당할 근거가 부족하다며 신뢰를 거두지 말 것을 권하고 있다. 목표 주가로 153만 원을 내건 신영증권을 필두로 대신증권(145만 원), 하나금융투자·미래에셋증권(140만 원) 등 대다수 국내 증권사가 100만 원을 가뿐히 넘길 수 있다는 견해를 유지하고 있다. CS의 적정 가격과 2배 이상 차이가 나는 것이다. 이들은 상장 직후 배터리 투자 수요가 LG에너지솔루션에 집중되면서 수급 쏠림이 발생할 수 있다는 점은 인정하지만 이는 일시적인 것으로 순자산가치(NAV) 할인이 과도해지면 결국 정상 가격으로 회귀할 것이라고 보고 있다.

한 증권사 연구원은 “상장으로 지분 희석이 발생할 수 있지만 현재 첨단 소재 부문 등 신사업 가치가 제대로 녹아 있지 않아 업사이드 요소도 적지 않다”며 "주가 급락을 야기할 위험이 아니며 이론적으로 100만 원 이상의 가격을 산정하는 데 아무런 무리가 없다”고 말했다. 이 연구원도 “(CS의 지적처럼) 화학 시황은 올 2분기가 고점이 될 테지만 LG화학 주가는 배터리에 대한 민감도가 더 높다”며 “상장 이후 프리미엄이 발생해 글로벌 경쟁사 대비 높은 할인율도 축소될 개연성이 있기에 하락 할인 요인만 볼 이유가 없다”고 설명했다.

국내 상장사에 대한 국내외 시각이 번번이 엇갈리면서 외국계 증권사가 공매도를 위해 의도적으로 악의적 보고서를 낸다는 투자자의 원성도 있다. 증권사의 리서치센터장을 역임한 김영익 서강대 경제학과 교수는 “국내 증권사가 낙관적 태도를 취하는 경향이 있지만 같은 데이터를 두고 해석이 엇갈리는 것은 사회과학의 기본”이라며 “누가 더 합리적으로 추정하고 논리를 쌓고 있는지에 보다 관심을 둘 필요가 있다”고 말했다.

/이승배 기자 bae@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

bae@sedaily.com

bae@sedaily.com