신세계(004170)의 이마트(139480)가 이베이코리아를 인수한다는 소식에 대해 증권가에서는 반응이 엇갈리고 있다. “시너지 효과가 제한적”이라며 매도를 권유하는 의견과 “불확실성이 해소되고 실적 개선이 기대된다”는 긍정적인 반응이 충돌하면서 주가도 좀처럼 갈피를 잡지 못하는 모양새다.

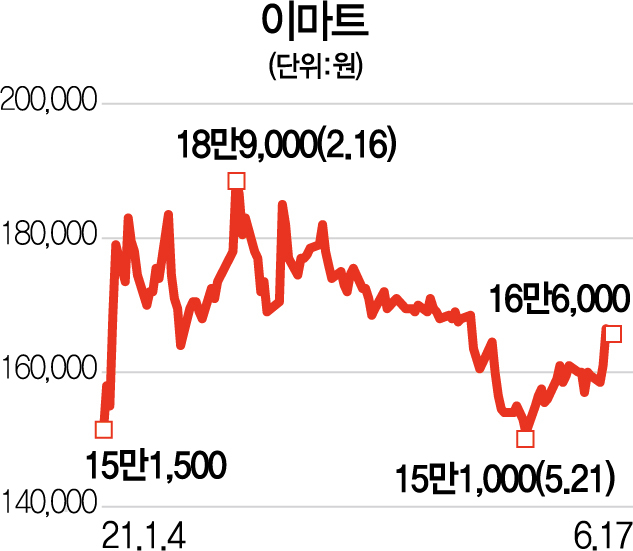

17일 유가증권시장에서 이마트는 전일보다 0.3%(500원) 내린 16만 6,000원에 거래를 마쳤다. 이날 이마트는 기관투자가와 외국인이 각각 262억 원, 51억 원의 순매수에 나섰으나 개인이 304억 원을 순매도하며 주가를 끌어내렸다.

전일 이마트는 이베이코리아의 우선협상 대상자 선정이 유력하다는 소식에 주가가 3.42% 상승했다. 그러나 ‘연합군’인 네이버가 최종 참여 여부를 확정하지 못했다는 공시를 내자 주가는 등락을 거듭했다. 이마트는 이베이코리아의 기업 가치를 4조 원대로 책정할 정도로 공격적인 인수를 추진하고 있는 반면 네이버는 상당수의 사업 영역이 겹치는 탓에 유보적인 입장을 표명하고 있는 것으로 풀이된다.

이에 따라 증권가에서는 네이버의 참여 여부, 사업 전략 방향에 따라 주가의 향방이 결정될 것으로 판단하고 있다. 신영증권은 오픈마켓 형태에 대한 경쟁력이 약한 이마트 입장에서 이번 인수합병(M&A) 이후 이베이·네이버·CJ대한통운 연합을 통해 ‘소싱→물류→고객 서비스’로 이어지는 밸류체인이 강력하게 구축할 것으로 기대했다. 박신애 KB증권 연구원도 “2020년 기준 이베이코리아(20조 원)와 쓱닷컴(4조 원)의 합산거래액(GMV)은 24조 원 수준으로 인수 시 네이버 28조 원, 쿠팡 22조 원으로 추정되는 e커머스 시장에서 2위로 올라서게 된다”며 “하반기 중 네이버와의 전략적 제휴가 가시화되면 SSG닷컴의 외형도 성장할 것”이라고 예측했다.

반면 재무적 부담 등을 이유로 부정적인 견해를 내놓는 곳도 있다. 이날 홍콩계 증권사 CLSA는 이마트에 대해 ‘매도’ 의견과 함께 적정 주가를 13만 9,000원으로 끌어내렸다. CLSA는 e커머스 시장 경쟁이 심화돼 서비스와 플랫폼의 차별화가 핵심이지만 오픈마켓 형식의 이베이코리아 플랫폼이 성장 잠재력과 경쟁력이 낮아 양사 간 시너지 효과가 적을 것으로 예상했다. 이마트의 막대한 인수 비용에 따른 부담도 부정적으로 평가됐다.

대신증권도 이마트의 재무적 부담을 문제점으로 지적했다. 네이버가 이번 인수에 참여한다고 할 경우 이마트는 80% 지분을 매입하는 데 약 3조 5,000억 원을 내야 한다. 이는 이마트가 유형자산으로 처분한 1조 5,000억 원과 보유 투자자산 1조 원을 합쳐도 1조 원가량의 외부 자금을 조달해야 하는 셈이다. 유정현 대신증권 연구원은 “대규모의 외부 자금 조달은 재무적으로 부담”이라며 “최종 인수 가격과 이베이 운영 방식에 대한 구체적 전략에 따라 주가 향방이 결정될 것”이라고 말했다.

/박시진 기자 see1205@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

see1205@sedaily.com

see1205@sedaily.com