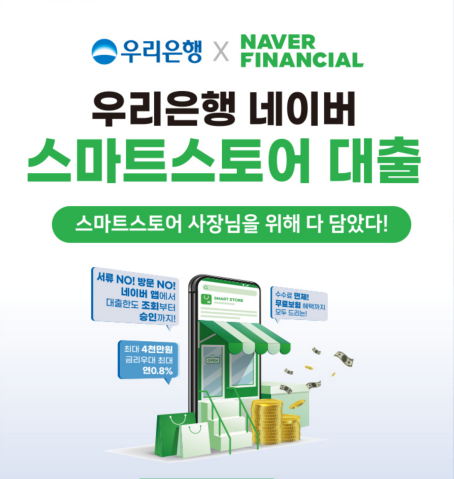

우리은행과 네이버파이낸셜이 손잡고 은행권 최초의 온라인 상공인 전용 신용대출을 출시했다. 이 상품은 네이버파이낸셜이 미래에셋캐피탈과 작년 12월 출시한 대출에 이은 두 번째 스마트스토어 사업자 전용 신용대출이다. 시중은행이 빅테크와 손잡는 ‘적과의 동침’을 선택한 이유는 무엇일까. 은행권의 온라인 사업자 신용대출 시장이 새롭게 열리면서 양사에게 모두 ‘윈윈(win-win)’인 장기적이고 전략적인 결정으로 풀이된다.

우리은행의 경우 이번 협업을 통해 커머스 1위 사업자인 네이버 플랫폼의 46만명에 달하는 스마트스토어 사업자들을 잠재 고객으로 끌어들일 수 있게 된다. 코로나19로 커머스의 중심이 오프라인에서 온라인으로 넘어간 가운데 온라인 소상공인들은 은행들이 놓칠 수 없는 중요한 고객층으로 부상했다. 우리은행은 스마트스토어 사업자들이 대출 이외에 통장, 계좌 등 추가 상품 이용 시 우대금리를 최대 0.8%p 적용해준다. 이는 우리은행이 장기적으로 이들 사업자들을 우리은행의 고객으로 끌어들인다는 계획으로 풀이된다.

네이버파이낸셜은 이번 협력으로 기존 2금융권 대출(미래에셋캐피탈)에 더해 1금융권 대출까지 스마트스토어 사업자에게 제공할 수 있게 됐다. 이를 통해 판매자들이 네이버 스마트스토어에 단단히 뿌리를 내리도록 락인효과를 더욱 강화할 수 있을 전망이다. 네이버파이낸셜 관계자는 “이번 대출 서비스는 수익 관점이 아닌 네이버 스마트스토어 생태계 성장의 거름이 되는 주요한 서비스의 관점에서 보고 있다”고 설명했다. 양사는 스마트스토어 매출데이터를 공유하는 수준에서 나아가 향후 스마트스토어의 다른 비금융데이터를 공유해 신용평가를 개선하고 현재 4,000만 원인 대출한도도 확대해 나간다는 계획이다.

이 같은 사례는 해외에서 이미 찾아볼 수 있다. 아마존의 경우 2011년부터 아마존 셀러 대상의 ‘아마존랜딩’ 서비스를 시작했고 2018년부터 뱅크오브아메리카(BoA)와 협업했다. 아마존이 BoA로부터 대출을 받아 이를 다시 셀러들에게 대출해주는 방식이다. 2020년 6월부터는 골드만삭스의 인터넷전문은행인 ‘마커스’와 협업하는 방식으로 셀러들의 자금 대출이 이어지고 있다. BoA와의 대출과는 달리 우리은행과 네이버파이낸셜의 협업처럼 아마존이 골드만삭스에 아마존 셀러들의 매출데이터를 제공하고 골드만삭스가 신용평가부터 대출실행까지 직접 수행한다. 아마존 측은 대출 서비스는 새로운 수익사업이라기보다 아마존 셀러들을 지원하기 위한 목적이라고 언급했다.

업계 한 관계자는 “현재 주요 시중은행들은 신용평가 모형 개선을 통해 소상공인 대출 시장 확대에 노력을 쏟고 있는 상황”이라며 “이번 양사 협력 이후 다른 은행들의 행보에도 귀추가 주목된다”고 밝혔다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >