'배틀그라운드'로 유명한 게임사 크래프톤(259960)이 10일 코스피 시장에 입성해 거래를 개시한다. 고평가 논란 속 일반 청약에서 흥행에 실패한 가운데 증권 업계에서도 공모가 밸류에이션이이 높은 편이며 상장 직후 매도 압력에 노출될 수 있다는 비관론이 나왔다. 다만 40만 원 선까지 조정을 받을 경우 강한 신규 매수세가 유입될 수 있다는 전망이다.

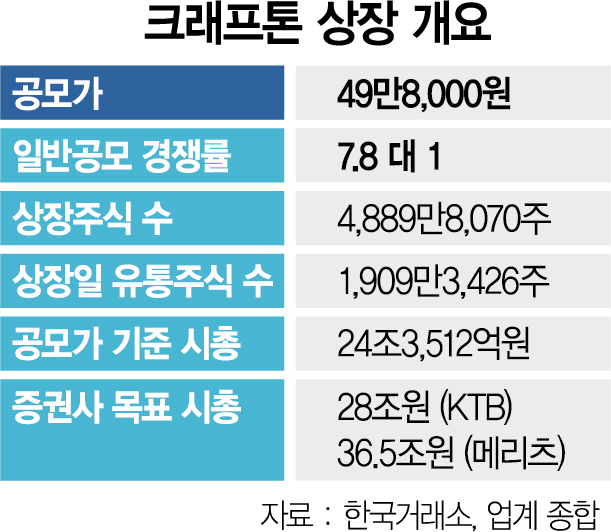

현대차증권은 이날 상장하는 크래프톤의 공모가(49만 8,000원)에 경쟁사 대비 30% 이상의 프리미엄이 붙었다며 상장 직후 하방 압력에 시달릴 수 있다고 평가했다. 크래프톤의 공모가 기준 시가총액은 약 24조 4,000억 원으로 이를 유지하면 엔씨소프트(036570)(18조 원)을 넘어 국내 게임 대장주에 올라서게 된다. 공모가 기준 올해 주가수익비율(PER)은 27~30배 수준으로 경쟁 업체인 넥슨(20배), 엔씨소프트(22배) 대비 30~40%의 프리미엄이 붙었다.

김현용 현대차층권 연구원은 “올 4분기 출시되는 신작 ‘배틀그라운드 뉴스테이트’의 흥행을 가정한 매출처 다변화를 고려하더라도 유지되지 어려운 밸류에이션 수준이라 판단한다”며 “단일 지식재산권(IP)에 매출을 의존하고 있고, 플랫폼 별도 매출도 모바일이 80% 이상이라는 점을 감안하면 현재 PER이 25~30배를 상회하기는 어렵다”고 분석했다.

상장 당일 출회 가능한 물량은 전체 발행 주식의 39.1%로 낮은 최대 주주 지분율을 감안하면 양호한 수준이라는 평가다. 다만 김 연구원은 “낮은 기관의 의무보유 확약 비율, 저조한 일반 청약, 거의 없었던 우리사주 청약에 비춰볼 때 밸류에이션 부담을 느낀 투자자들의 물량 압박이 상장 시점부터 상당할 수 있다”며 “다만 PER이 20배에 근접하는 40만 원 미만까지 주가가 떨어지면 강한 신규 매수세가 나타날 수 있다”고 밝혔다.

이어 “크래프톤은 배틀그라운드 IP의 컨텐츠화를 통해 2차 가공을 추진하고 있지만 넥슨·엔씨소프트 사례가 보여주듯이 가시적인 성과가 나오기 전까지 게임주의 리레이팅은 쉽지 않을 수 있다”고 덧붙였다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

bae@sedaily.com

bae@sedaily.com