정부가 코너스톤투자자제도 도입 방안을 추진하고 있다. 기업공개(IPO) 전에 투자 자금을 미리 유치할 수 있고 적정 공모가 발견에도 큰 도움이 될 것이라는 판단에서다. 그러나 현행 공모 규제와 법리상 부딪히는 부분이 있는 데다 공모주 배정의 ‘형평성 논란’이 빚어질 수 있다는 것은 쟁점으로 꼽힌다.

11일 금융 당국에 따르면 금융위원회는 올해 중으로 코너스톤투자자제도 도입을 위한 절차적 수단을 결정할 계획이다. 앞서 지난 6월에는 정부가 ‘2021년 하반기 경제정책 방향’에서 “IPO시 보다 원활하게 투자 자금을 모집할 수 있도록 올해 말까지 코너스톤투자자제도를 도입하겠다”고 밝히기도 했다.

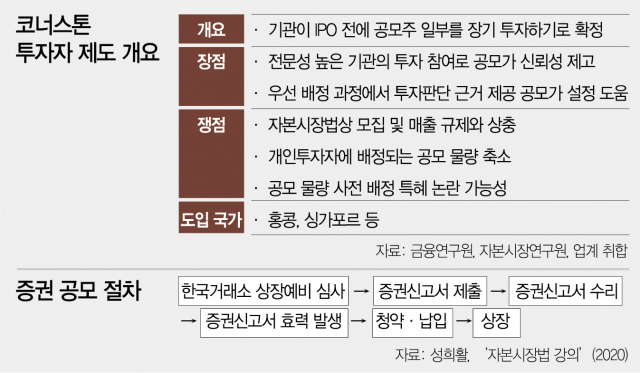

코너스톤투자자제도란 IPO나 증권신고서 제출 전에 공모주 일부를 미리 기관투자가 등에게 배정하는 것을 뜻한다. 기관투자가는 추후 결정되는 공모가로 공모주 일부를 장기 투자하기로 확정하게 된다. 유망하지만 시장성이 입증되지 않은 기업에 글로벌·대형 기관투자가를 유치할 수 있어 홍콩·싱가포르 등에서도 앞서 도입했다. 기관투자가의 ‘인증’ 효과를 도모할 수 있는 것이다.

금융위가 고민하는 대목은 이를 자본시장법 개정 사안으로 판단해야 할지, 아니면 유권해석을 통해 유연하게 집행할지다. 자본시장법상 공모 규제 때문이다. 현행 자본시장법에서는 관련 증권신고서가 금융위에 제출돼 수리되기 전까지는 50인 이상의 투자자에게 모집·매출 청약을 권유하지 못하도록 규정하고 있다.

증권신고서처럼 공신력이 있는 설명서가 나오기 전에 일반 투자자가 자칫 발행 주식 공모에 참여했다가는 큰 투자 손실을 입을 수 있기 때문이다. 문제는 코너스톤투자의 경우 증권신고서 제출 ‘전’을 전제하고 있다는 것이다. 50인 이상에게 권유했다면 법리상으로 ‘사전 공모 권유’에 해당하게 된다.

금융위 관계자는 “코너스톤투자자제도가 실체·제도적인 완결성을 갖추려면 자본시장법 법령 개정까지 필요할 수 있다”며 “코너스톤 투자자도 다른 일반 투자자와 동일하게 규제를 적용해 보호할 대상인지는 맞지 않는 부분이 있다”고 설명했다.

코너스톤 투자자에게만 ‘사전 배정’ 특혜를 준다는 비판으로도 이어질 수 있다. 최근 개인투자자 사이에서 공모주 투자 열풍이 불고 있다는 점을 고려하면 ‘개인 대 기관’의 형평성 논쟁을 불러일으킬 여지가 크다. 김갑래 자본시장연구원 연구위원은 “상장 후 주가가 급등하면 ‘개인투자자에게는 왜 이런 기회를 안 주냐’는 비판이 가능하고, 주가가 내려간다면 ‘이 제도를 왜 도입했냐’고 비판이 나올 수 있다”며 “코너스톤 투자자 유치의 딜레마”라고 해석했다.

성희활 인하대 법학전문대학원 교수는 “법문이 포괄적으로 돼 있어서 코너스톤 투자자에만 해당 공모 규제를 면제하겠다는 근거를 도출하기 쉽지 않을 수 있다”고 말했다. 다만 적격투자자는 현재 ‘50인 이상’을 산정할 때 제외된다는 점에서 현행 자본시장법상 법리와 충돌하는 부분이 미미할 것이라는 의견도 있다.

다만 전문가들은 우리나라 증권사들의 글로벌 투자은행(IB) 육성이나 공모주 가격 발견 기능 차원에서는 코너스톤투자자제도가 충분히 합리적인 제도로 자리를 잡을 수 있다고 보고 있다. 홍콩 등의 경우 코너스톤 투자자의 보호예수(록업) 등 장기 투자 유인책을 함께 활용하고 있다. 결국에는 ‘운용의 묘’에 따라서 코너스톤투자자제도의 성패가 갈릴 것이라는 관측이다. 김 연구위원은 “증권사들이 글로벌 네트워크가 없는 유망 기업에 (코너스톤 투자자를) 연결해주는 역할을 하는 게 중요하다”고 강조했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

vita@sedaily.com

vita@sedaily.com