비트코인·이더리움 등 주요 암호화폐를 맡기면 연 10~20%대의 이자를 지급하는 ‘암호화폐예치서비스(가상자산은행)’의 누적 예치 금액(암호화폐)이 최소 2조 원 이상 되는 것으로 파악됐다.이들 가산자산은행은 오는 9월 24일까지 금융 당국에 신고해야 하는 특정금융정보법상 가상자산사업자로 분류될 가능성이 높지만 현재 신고 접수를 준비하는 업체는 단 한 곳도 없다. 규제 사각지대에서 고객을 끌어모았다가 대규모 환불 사태에 직면한 머지포인트처럼 미신고 가상자산은행이 한계 상황에 직면할 경우 예치금을 돌려주지 못할 수 있다는 우려의 목소리가 높다. 현재 가상자산은행은 고객이 예치한 암호화폐로 파생 상품, 재정 거래를 통해 수익을 창출해 이자를 지급한다. 암호화폐 예치금이 늘어나고 유지돼야 수익이 발생될 수 있는 구조다.감시망이 헐거우면 폰지 사기로 의심받는 머지포인트 같은 업체가 나올 수 있다.

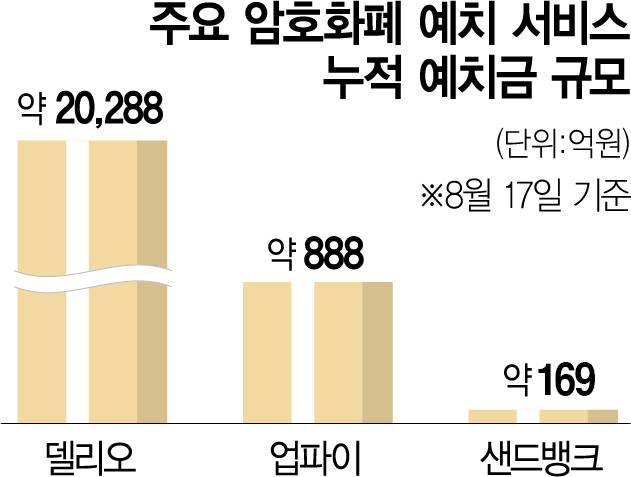

18일 업계에 따르면 델리오·업파이·샌드뱅크 등 국내 주요 가상자산은행의 지난 17일 기준 누적 예치 금액은 2조 원에 이른다. 델리오에 가장 많은 2조 288억 원 상당의 암호화폐가 예치돼 있고 업파이 888억 원, 샌드뱅크 169억 원 규모 등이다. 암호화폐 가격이 조정을 받는 와중에도 고수익을 얻을 수 있다는 점이 부각되면서 투자자들이 몰린 결과다.

문제는 가상자산은행들이 규제의 사각지대에 있다는 점이다. 암호화폐 거래소처럼 가상자산은행도 특금법상 가상자산사업자로 봐야 한다는 시각이 우세하지만 이들은 당국의 명확한 가이드라인이 없다는 이유로 신고 접수하지 않고 있다. 가상자산사업자 신고에 필수인 정보보호관리체계(ISMS) 인증을 획득한 업체는 한 곳도 없다. 권단 디케이엘파트너스법률사무소 대표변호사는 “업체에서 통제 관리가 가능한 주소로 예치받아 운용을 영업으로 하는 경우 특금법상 가상자산사업자 유형 중 ‘가상자산관리업’에 해당한다"고 말했다. 가상자산은행들이 가상자산사업자로 분류되면 대다수 업체가 특금법 위반으로 형사 처벌 대상이 된다.

금융 당국은 개별 가상자산은행들이 문의해올 경우 유권해석을 해줄 방침이다. 만약 업체가 미신고 상태에서 영업하다 ‘먹튀’나 횡령 등 불법행위를 저질러도 투자자들은 원금을 찾을 길이 없다는 얘기다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >