올 들어 기업의 이익은 꾸준히 늘어난 반면 주가는 제자리걸음을 반복하면서 주가순자산비율(PBR)이 0.5배 미만으로 내려 앉은 극심한 저평가주들이 속출하고 있다. 글로벌 공급망 차질과 미국 테이퍼링(자산 매입 축소) 이슈 등으로 투자 심리가 위축돼 PBR이 최근 5년간 최저 수준으로 떨어진 곳도 상당수다. 전문가들은 오미크론 등 증시 변동성을 키우는 악재가 더 많아진 상황에서 주가의 추가 하락이 제한적인 ‘저밸류’ 종목들에 대한 접근은 안정적인 투자 전략이 될 수 있다고 조언하고 있다.

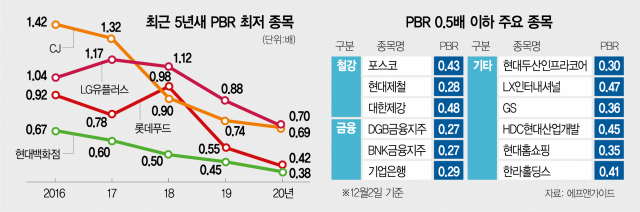

5일 금융정보업체 에프앤가이드가 증권사 3곳 이상의 실적 추정치가 있는 코스피 기업 208곳의 지난 2일 종가 기준 PBR을 조사한 결과 1배 미만인 기업이 106곳에 달해 전체의 51%를 차지했다. 특히 PBR이 0.5배 미만인 기업도 35곳(16.8%)에 달했다. PBR은 현재 주가를 주당순자산가치로 나눈 값을 의미하며 PBR이 1배 미만이라는 말은 현재 주가수준이 기업의 청산가치에도 미치지 못할 정도로 저평가돼 있다는 의미다. PBR이 0.5배라고 한다면 지금 해당 기업의 자산을 다 처분해도 현 주가보다 2배 이상의 가치를 회수할 수 있다는 말이니 극심한 저평가 상태로 해석할 수 있다.

특히 일부 업종은 지난 5년래 최저 수준의 PBR 배수를 기록했다. 대표적인 업종이 백화점·마트 등 유통업이다. 최근 실적 부진이 이어지며 투자 심리까지 나빠진 롯데쇼핑의 경우 PBR이 0.24배까지 떨어졌다. 롯데쇼핑이 보유한 순자산가치와 비교해 주가가 4분의 1 토막이 난 셈이다. 또 롯데쇼핑과 달리 올 들어 실적 개선세가 꾸준했던 현대백화점(069960), 이마트(139480), 현대홈쇼핑(057050) 등의 PBR도 0.35~0.37배에 그치고 있어 업종 전반의 저평가 기조가 뚜렷했다. 현대백화점과 이마트, 현대홈쇼핑의 경우 주가를 주당순이익으로 나눈 지표인 PER(주가수익비율)도 8.68배, 6.74배, 4.68배에 그쳐 상대적으로 저렴하다는 평가도 나온다. 박선애 KB증권 연구원은 “대부분 유통업체들의 매출액 및 영업이익 추정치가 지난 1년간 상향조정되는 추세였음에도 불구하고 주가는 지난 5월 이후 계속해서 하락하면서 밸류에이션이 낮아지고 있다”며 “오프라인 유통업의 중장기 전망이 어둡다는 점 등이 이유로 꼽히지만, 주가의 추가 하락 가능성이 제한적인 상황에서 중장기적 투자로는 매력적인 밸류에이션 수준”이라고 판단했다.

GS와 LS, CJ 등 지주사들의 PBR도 각각 0.36배, 0.44배, 0.52배에 그쳐 지난 5년 동안 최저치를 기록 중이다. GS의 경우 지난 5년간 PBR이 0.43~0.76배 수준이었고 CJ는 0.69~1.42배에 달했지만 최근 주가가 급락하며 PBR이 큰 폭으로 내려 앉았다. 지주사는 원래도 자회사 가치를 ‘더블 카운팅’ 한다는 이유로 NAV(순자산가치) 대비 50~60%의 할인율을 적용받는 등 저평가되는 경우가 많지만 이들 기업의 밸류에이션은 그중에서도 유독 낮은 수준이라는 평가다.

올 들어 최고 실적 경신을 이어갔던 철강·금융·증권주도 벌어들인 돈에 비해 저평가됐다는 분석이 많다. 포스코, 현대제철(004020) 등은 PBR이 0.43배, 0.28배에 그쳤고 DGB금융지주, BNK금융지주도 PBR이 모두 0.27배 수준에 머물렀다. 이들 기업은 PER도 각각 3~4배 수준으로 그치고 있어 저가 매수에 나설 때라고 조언하는 전문가들도 적지 않았다. 방민진 유진투자증권 연구원은 포스코에 대해 “중국의 수요 모멘텀 둔화로 향후 큰 폭의 감익이 이뤄질 수 있다는 가능성이 주가 상승세를 막는 모습”이라며 “하지만 중국의 가파른 수요 둔화는 이미 지나고 있으며 탄소 중립이 야기하는 타이트한 역내 수급은 철강 가격을 상당 부분 지지할 것으로 보인다”고 목표가를 현 주가보다 58% 높은 49만 원으로 유지했다.

전문가들은 투자시 PBR·PER과 함께 업황에 대한 이해가 선행돼야 한다고도 조언했다. 금융투자업계 한 관계자는 “개별 기업의 밸류에이션은 기업 펀더멘털과 관계 없는 외부 악재로 낮아지는 경우도 있지만, 미래 성장에 대한 불안감이나 업황이 다운 사이클(하락 추세)로 돌입하는 악재 속에 주가가 선행해 하락하며 밸류에이션이 낮아지는 경우도 많다”며 “투자 시에는 주가나 이익 등 숫자 뿐 아니라 업황·기업에 대한 충분한 이해가 필요하다”고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

kmkim@sedaily.com

kmkim@sedaily.com