올해 공모주 시장이 마무리되면서 내년 기업공개(IPO) 대어들에 대한 관심이 높아지고 있다. LG에너지솔루션과 현대엔지니어링이 잇따라 1~2월 일반 청약 일정을 내놓았는데 LG엔솔 청약 증거금을 환불 받은 뒤 다시 현대엔지니어링 청약에 참여할 수 있는 일정이다. 눈에 띄는 점은 두 회사 모두 KB증권이 대표 주관사로 이름을 올리고 있다는 점으로, 일반 투자자 대상 청약 물량이 가장 여유있는 증권사라는 의미다.

19일 업계에 따르면 두 IPO 대어가 잇따라 공모 시장에 모습을 드러내면서 투자자들의 기대도 커지고 있다. 특히 LG엔솔 이후 약간의 시간을 두고 현대엔지니어링이 공모에 나서기 때문에 LG엔솔 청약 자금을 다시 현대엔지니어링에 투입할 수 있다. LG엔솔은 내년 1월 18~19일 일반 청약, 21일 증거금 환불, 27일 코스피 입성을 목표로 IPO 일정을 진행하고 있는데 현대엔지니어링은 2월 3~4일 일반 청약에 나선다. LG엔솔의 환불 증거금은 물론, 배정 받은 주식으로 수익을 낸 뒤 그 자금을 다시 한번 현대엔지니어링 청약에 투입할 수 있는 셈이다.

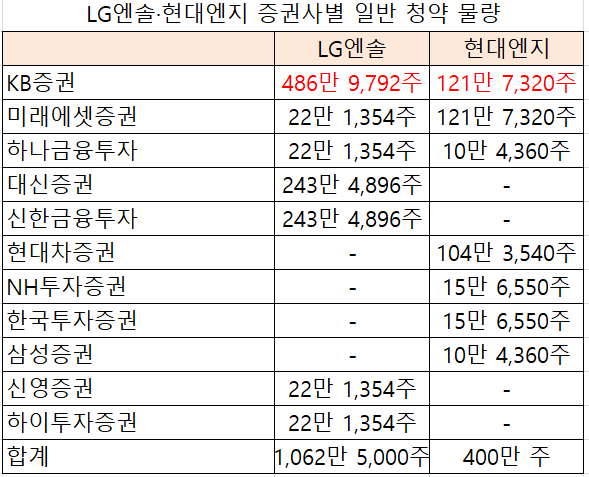

LG엔솔과 현대엔지니어링 청약에 모두 참여할 계획인 투자자는 KB증권 창구를 고려해 볼만하다. KB증권이 두 회사의 대표 주관사로 모두 이름을 올리고 있기 때문이다. LG엔솔은 일반 청약자들에 공모가 상단 기준 3조 1,875억 원(1,062만 5,000주)을 조달할 계획인데 이 중 1조 4,609억 원(486만 9,792주)이 KB증권의 몫이다. 공동 주관사인 대신증권과 신한금융투자가 각각 7,305억 원(243만 4,896주)을 일반 투자자들에 내놓는 것과 비교해 두 배 수준으로 규모가 크다.

특히 공모주 청약에 고액을 배팅하려는 자산가들은 KB증권에서 486억 원(16만 2,000주) 어치의 청약에 나설 수 있다. 우대 조건에 해당 되는 고객은 1,458억 원(48만 6,000주)까지도 청약이 가능하다. 공동 주관사인 대신증권에서는 360억 원(12만 주), 신한금융투자에서는 243억 원(8만 1,000주)까지 청약 할 수 있는 것에 비해 고액 자산가들에 유리하다. 다만 증권사별 청약 경쟁률, 청약 건수에 따라 최종 배정 공모주 몫이 결정되기 때문에 청약 당일(1월 18~19일) 공모 현황을 최종 확인한 뒤 청약해야 공모주를 한 주라도 더 받을 수 있다.

현대엔지니어링도 미래에셋증권(006800)과 함께 KB증권의 일반 청약 물량이 가장 많다. 현대엔지니어링은 일반 청약자들로부터 공모가 상단 기준 3,028억 원(400만 주)을 조달할 계획인데 KB증권과 미래에셋증권이 각각 921억 원(121만 7,320주) 어치를 책임진다. 인수단 중에는 현대차증권이 790억 원(104만 3,540주)을 모아 일반 청약 물량이 가장 여유있다. 우대 조건에 해당하지 않는 고액 자산가들은 미래에셋증권에서 45억 원(6만 주)어치까지, KB증권에서 30억 원(4만 주)까지 청약 할 수 있다.

한편 LG엔솔과 현대엔지니어링의 공모가는 각각 기관 투자가 대상 수요예측을 거쳐 1월 14일과 1월 28일 시장에 공개될 예정이다. 공모가 뿐 아니라 기관 청약 경쟁률과 기관 의무 보유 확약 제시 비율 등을 모두 꼼꼼히 살핀 뒤 청약 여부와 규모를 확정해야한다는 조언도 나온다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >