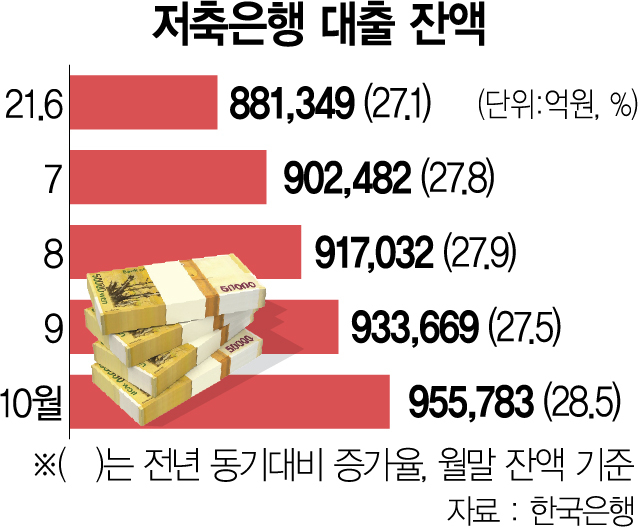

저축은행의 가계·기업대출 잔액이 지난 10월 현재 95조 원을 넘으며 사상 첫 100조 원 돌파를 눈앞에 두고 있다. 전년 대비 증가율도 2004년 이후 최대였다. 올해 중·하반기까지는 시중은행 대출 규제에 따른 풍선 효과로 가계대출이 빠르게 늘었다. 이후 저축은행에도 가계대출 총량 규제가 본격화하자 저축은행들이 수익성을 올리기 위해 자영업자 등 기업대출을 많이 취급해 증가세가 이어졌다. 내년에 한국과 미국 중앙은행이 기준금리를 세 차례까지 올릴 것으로 전망되면서 부실 발생 가능성을 최소화해야 한다는 지적이 나온다.

22일 한국은행 경제통계시스템에 따르면 10월 말 현재 상호저축은행의 여신 잔액은 95조 5,783억 원으로 한 달 사이 2조 2,114억 원 불어났다. 올 들어 10월까지 저축은행의 월평균 대출 잔액이 약 1조 8,000억 원씩 늘어난 점을 감안하면 내년 1월 말에는 100조 원을 돌파할 가능성이 크다. 증감률 역시 ‘역대급’이었다. 10월 말 잔액은 지난해 동월 대비 21조 1,828억 원(28.5%) 급증했다. 이 같은 증감률은 2004년 2월(28.7%) 이후 17년 8개월 만의 최대치이자 통계가 있는 1993년 이후 역대 두 번째로 큰 수치다.

이에 경고의 목소리도 나오고 있다. 나이스신용평가는 최근 2022년 산업 전망에서 “저축은행 대출자는 신용도가 낮기 때문에 금리가 급격하게 오르면 대손 비용이 이자 이익보다 더 크게 증가할 수 있다”며 “2011년 저축은행 사태는 단기간 내 대출 채권이 크게 늘어난 후 12개월간 기준금리가 다섯 번 인상되자 부동산 경기가 하락하며 프로젝트파이낸싱(PF)대출이 대규모로 부실화되면서 발생했다”고 되짚었다. 그러면서 “최근 2년간 저축은행은 다른 금융 업종 대비 공격적으로 대출 자산을 확대했다”며 “이런 상황에서 다시 기준금리가 빠르게 인상되고 있다. 2011년과 비슷한 사태가 다시 일어날 수 있는 상황”이라고 경고했다.

다만 나이스신용평가는 “2011년에는 상위 대형 저축은행의 대주주가 대부분 재무 지원 능력이 없는 개인이었지만 지금은 대주주가 금융지주·은행·보험사·증권사 등으로 변경돼 상위 대형 저축은행의 대주주가 강한 재무 지원 능력을 보유하고 있다”며 “금리 상승 과정에서 부실이 확대되더라도 대주주의 유상증자 등을 통해 대응이 가능할 것으로 판단된다”고 분석했다. 저축은행의 지배주주를 보면 2011년 저축은행 사태 때는 105개사 중 은행 계열이 하나도 없었다. 하지만 현재는 은행 계열이 7개, 비은행 금융 계열이 12개로 비교적 탄탄해졌다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

classic@sedaily.com

classic@sedaily.com