LG(003550)에너지솔루션이 기업공개(IPO) 수요예측에서 기관 경쟁률 2,023 대 1을 기록하며 사상 최고치를 경신했다. 1경(京) 원을 넘은 것으로 알려졌던 기관투자가들의 공모주 주문 총액도 사상 최대인 1경 5,203조 원을 기록한 것으로 최종 집계됐다. 국내외 기관 2,000곳이 1주라도 더 LG에너지솔루션 공모주를 받기 위해 모두 상단 이상에서 주문을 내 공모가는 회사 측 희망 범위(25만 7,000~30만 원) 가운데 최고가인 30만 원으로 확정됐다. ★본지 1월 13일자 1·21면 참조

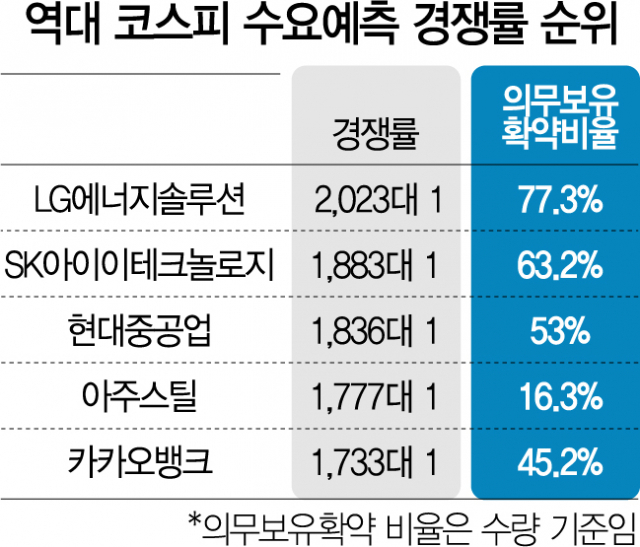

LG에너지솔루션은 지난 11~12일 실시한 IPO 수요예측에 국내 1,536개, 해외 452개 등 총 1,988곳의 기관이 참여해 경쟁률은 2,023 대 1로 집계됐다고 14일 밝혔다. LG에너지솔루션은 기관들에 2,337만 5,000주를 배정했는데 청약 신청 수량이 472억 9,631만 7,261주에 달하고 모든 기관이 30만 원 이상을 제시해 공모주 주문 총액도 1경 5,203조 원을 기록했다고 밝혔다. 이는 기존 최대치인 카카오뱅크(2,585조 원)보다 6배가량 많은 것이다. LG에너지솔루션의 수요예측 기관 경쟁률 역시 SK아이이테크놀로지의 역대 최고 경쟁률(1,883 대 1)을 훌쩍 뛰어넘은 사상 최고치다.

국내외 기관들이 LG에너지솔루션 공모주를 조금이라도 많이 확보하기 위해 상장 후 일정 기간 주식을 팔지 않겠다는 의무 보유 확약을 제시한 비율(수량 기준)도 77.3%에 달했다. 이에 따라 상장 직후 유통 물량이 크게 줄면서 주가에 긍정적 영향을 미칠 것으로 전망된다. 회사 측은 상당수 투자자(수량 기준 34.7%)가 의무 보유 기간을 6개월 이상으로 써냈다고 전했다.

관련기사

투자자의 관심은 이제 오는 18~19일 실시될 일반 청약으로 쏠리게 됐다. 기관 수요예측에서 대흥행을 기록해 청약 열기도 뜨거울 것으로 보여 1억 원을 청약하면 7주 정도를 받을 것으로 분석된다. 만약 SK아이이테크놀로지가 보유한 최대 청약증거금 기록인 81조 원을 넘어 LG에너지솔루션에 100조 원 이상의 증거금이 몰리면 일반 청약 경쟁률은 65 대 1 안팎이 된다.

1억 500만 원을 들여 700주를 청약한 투자자라면 비례 배정으로 5주, 균등 배정으로 2~3주를 추가적으로 기대할 수 있다. 균등 배정에 531만 주 이상이 돌아가게 돼 가장 많은 청약 건수를 기록한 카카오뱅크의 186만 건을 넘어 청약 건수가 250만 건에 달할 때를 가정한 것이다.

한편 일반 청약은 대표 주관사인 KB증권과 공동 주관사인 대신증권·신한금융투자, 인수단인 미래에셋·신영·하이투자증권·하나금융투자에서 각각 진행된다. 균등 배정을 바라는 소액 투자자는 배정 주식 수 대비 청약 건수가 적은 증권사를 선택하고, 억대 뭉칫돈 청약을 고려하는 투자자는 경쟁률을 따지며 막판까지 눈치 싸움을 해야 공모주를 한 주라도 더 받을 것으로 전망된다. LG에너지솔루션은 이달 27일 코스피에 상장한다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >