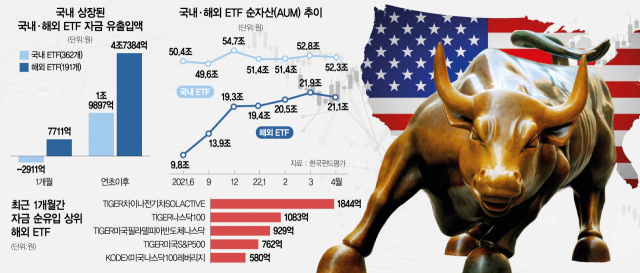

물가·금리·전쟁의 ‘트리플’ 악재로 주식시장의 매수세가 전반적으로 위축됐지만 미국 나스닥 등 해외 시장에 투자하는 상장지수펀드(ETF)에는 한 달 새 7700억 원의 뭉칫돈이 몰렸다. 같은 기간 국내 증시에 투자하는 ETF에서 2911억 원이 빠져나간 것과 대조적이다. 움츠러든 국내 투자와 달리 해외 자산에 대한 투자 수요가 여전히 높은 상황에서 해외 ETF 상품의 순자산(AUM)은 약 10개월 만에 2배 이상 커진 21조 원 규모로 성장했다.

17일 펀드 평가사인 한국펀드평가에 따르면 코스피에 상장된 해외 시장 ETF에 최근 한 달 사이 7711억 3000만 원의 자금이 몰렸다. 같은 기간 코스피200 등 국내 지수를 기초 자산으로 삼은 국내 ETF에서 2911억 4800만 원이 유출된 것과 비교하면 3배 이상의 자금이 쏠린 셈이다. 코스피에는 16일 기준 국내 ETF가 362개, 해외 시장에 투자하는 ETF가 191개 상장돼 있다.

투자자들의 해외 ETF 선호 현상이 뚜렷해지자 국내 자산운용사 역시 올 들어 해외 ETF를 중점적으로 출시하는 모습이다. 한국거래소에 따르면 국내 자산운용사들은 올 들어 이날까지 총 34개의 ETF 상품을 출시해 상장했는데 이 중 미국 나스닥 등 해외 주식에 투자하는 해외 ETF가 24개에 달했다. 국내 ETF 신규 상품 수(10개)의 2배가 넘는 수치다. 2020년과 2021년의 경우에도 신규 상장한 해외 ETF가 각각 18개, 34개로 적지 않았지만 전체 출시 상품에서 차지하는 비중은 38~39% 수준에 그쳐 절반이 채 안 됐다. 하지만 올해는 해외 ETF가 전체 신규 상장 ETF의 70%를 차지하며 말 그대로 대세가 됐다.

자산운용 업계는 국내 투자자들의 투자 수요가 해외 ETF에 집중돼 있기 때문이라고 설명하고 있다. 한마디로 해외 ETF가 훨씬 잘 팔린다는 것이다. 실제 시장의 자금 흐름을 보면 국내 투자자들의 해외 ETF 선호 현상은 두드러진다. 한국펀드평가에 따르면 16일 기준 최근 한 달간 코스피에 상장된 362개 ETF에서 총 2911억 원의 자금이 유출된 반면 해외 ETF 191개에는 7711억 원의 자금이 쏠렸다. 3개월·6개월간의 자금 흐름을 살펴봐도 해외 ETF로 유입되는 자금이 압도적으로 많았다. 국내 ETF에는 3개월간 1조 1806억 원이 몰렸지만 같은 기간 해외 ETF에는 138% 많은 2조 8085억 원이 유입됐고, 최근 6개월 사이 국내 ETF에 3조 1033억 원이 들어오는 동안 해외 ETF에는 7조 4788억 원의 자금이 쏟아진 것이다. 이런 상황에서 지난 1년여간 국내 ETF의 전체 순자산 규모는 50조 원에서 52조 원으로 4%가량 늘어난 반면 해외 ETF는 지난해 6월 말 9조 7800억여 원에서 21조 원 규모로 110% 이상 훌쩍 커졌다.

이는 위축된 증시 환경 속에서 국내 증시에 대한 매수세는 급격히 줄어든 반면 해외 주식은 더욱 많이 사들이고 있는 현상과도 비슷하다는 평가다. 한국예탁결제원에 따르면 지난달 16일부터 이달 16일까지 한 달간 국내 투자자들의 미국 주식 순매수 결제액은 26억 7437만 달러(약 3조 4000억 원)로 집계됐다. 올해 1~4월 평균 월 매수액인 24억 377만 달러보다도 더 많이 사들인 셈이다. 또 같은 기간 개인투자자의 코스피 순매수 금액인 3조 원보다도 많다.

전문가들은 국내 투자자들의 해외 ETF 및 해외 주식 선호 현상이 장기 상승에 대한 신뢰와 관계가 깊다고 보고 있다. 국내 ETF와 해외 ETF의 최근 1개월간 평균 수익률은 각각 -2.72%와 -4.90%로 단기 수익률 면에서는 오히려 국내 ETF가 낫다. 하지만 코스피와 달리 미국 나스닥이나 스탠더드앤드푸어스(S&P)500지수는 큰 폭의 조정을 겪은 후에도 결국 우상향하는 추세를 꾸준히 보여왔기에 오히려 지금 같은 약세장에 ‘저가 매수’를 할 유인 요소가 많다는 것이다.

실제 지난 1개월간 자금이 많이 몰렸던 해외 ETF를 살펴보면 나스닥과 S&P500 등 미국 주요 지수의 상승에 투자하는 상품이 많았다. 또 중국 전기차와 미국 반도체 산업 등 중장기적 전망이 밝은 테마 ETF에 뭉칫돈이 몰렸다. 증시 흔들림이 컸던 지난 일주일간의 자금 흐름을 살펴보면 투자자들의 이 같은 경향성이 더욱 두드러진다. 191개의 해외 ETF 가운데 200억 원 이상이 유입된 상품은 총 4개였는데 TIGER미국필라델피아반도체(312억 원), TIGER나스닥100(279억 원), KODEX미국나스닥100레버리지(263억 원), TIGER미국S&P500(224억 원) 등 모두가 미국 증시의 상승에 베팅하고 있는 상품들이었다. 김남기 미래에셋자산운용 ETF운용부문 대표는 “단기 수익을 기대하기 어려운 상황에서 투자자들은 중장기적으로 고수익을 확실하게 보장할 수 있는 투자처를 신중히 고르는 모습인데 선택지로 국내 증시가 아닌 미국 등 해외 자산이 선택된 셈”이라고 분석했다.

국내에서는 찾기 힘든 매력적이고 새로운 투자 상품도 해외 투자 ETF를 통해서는 가능하다는 점도 장점이다. 국내 증시에서 만들어질 만한 투자 상품은 이미 대부분 만들어졌다는 평가가 나온다. 이날 상장된 TIGER미국S&P500배당귀족 ETF의 경우 최소 25년간 배당을 해온 미국 기업에 투자한다. 최근 상장된 ARIRANG미국대체투자Top10MV를 통해서는 콜버그크래비스로버츠(KKR)와 블랙스톤 등 세계적인 사모펀드운용사에 투자할 수 있다. 이 외에도 희토류 등 국내에서 찾기 힘든 투자처를 제공한다.

업계의 한 관계자는 “거래소와 코스닥시장 다 합쳐도 2000여 개 종목에 불과한데 그중 유동성이나 실적 측면에서 ETF 상품에 편입할 만한 종목은 500개가 채 안 된다”며 “결국 비슷비슷한 상품만 만들어질 수밖에 없다 보니 투자 매력을 높이기 위해 해외로 눈을 돌릴 수밖에 없는 것”이라고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

kmkim@sedaily.com

kmkim@sedaily.com