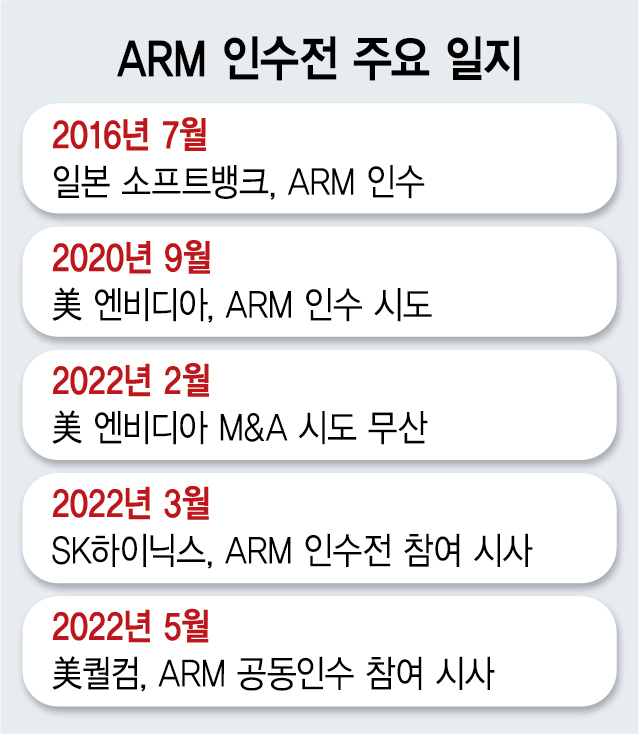

미국 반도체 설계 전문(팹리스) 기업 퀄컴이 또 다른 세계적 팹리스 업체인 암(ARM) 인수를 검토하고 있다고 밝혔다. 한국의 SK하이닉스(000660)가 이미 ARM 인수전 참여 가능성을 시사한 상태에서 두 회사가 합종연횡 전략을 치열하게 펼칠 것으로 보인다.

크리스티아누 아몬 퀄컴 최고경영자(CEO)는 지난달 30일(현지 시간) 영국 파이낸셜타임스(FT)와의 인터뷰에서 “우리는 (ARM 지분에 대한) 투자에 관심 있는 당사자”라며 “ARM은 매우 중요한 자산이고 반도체 산업 발전에 필수”라고 말했다. 아몬 CEO는 특히 “ARM 인수를 위해 칩 제조사 다수가 참여하는 컨소시엄을 구성하는 것도 방법”이라며 “ARM은 여러 반도체사가 참여한 반도체 생태계의 공동 투자 덕분에 지금까지 성과를 낼 수 있었다. 독립적인 업체였기에 가능했다는 의미”라고 강조했다. ARM은 영국에 본사를 둔 일본 소프트뱅크의 자회사다.

이날 아몬 CEO의 발언은 SK(034730)하이닉스와의 협력 가능성을 열어뒀다는 점에서 국내에서도 큰 주목을 받았다. 앞서 박정호 SK하이닉스 부회장은 3월 28일 SK스퀘어(402340) 주주총회에서 인수합병(M&A) 대상 업종으로 반도체를 첫손에 꼽으며 ARM을 거론한 바 있다. 그는 같은 달 30일 SK하이닉스 주주총회에서도 취재진에 “ARM은 한 회사가 인수할 수 있는 기업이 아니다”라며 “전략적투자자(SI)와 함께 컨소시엄으로 인수하는 방안을 검토 중”이라고 밝혔다.

더욱이 아몬 CEO는 지난달 20일 조 바이든 미국 대통령을 따라 한국을 직접 방문하기도 한 인물이다. 그는 같은 달 21일 서울 하얏트호텔에서 열린 한미 비즈니스라운드 테이블에서 이재용 삼성전자(005930) 부회장은 물론 최태원 SK그룹 회장과도 동석했다. 올 1월에는 ‘CES 2022’에서 박 부회장과 직접 만나 정보통신기술(ICT) 분야 협력 방안을 논의했다.

SK하이닉스와 퀄컴이 ARM 인수전에 적극적인 관심을 내비친 것은 최근의 불확실한 대외 환경이 투자에는 외려 기회가 될 수 있다는 판단 때문이다. 기업가치가 조정을 받았을 때 우량 회사를 사들여 시장 지배력을 확대하겠다는 복안이다. 특히 아몬 CEO가 공동투자 가능성을 암시한 것은 엔비디아의 실패 사례를 염두에 둔 포석으로 풀이됐다.

실제로 미국 엔비디아는 2020년 9월 ARM을 인수하러 나섰다가 목전에서 좌초했다. 다른 반도체 제조사, ICT 기업들이 반독점 우려로 반대 의사를 내면서 올 2월 미국과 영국·유럽 경쟁 당국의 심사를 통과하지 못했다. 당시 인수 금액은 660억 달러(한화 약 81조 원)에 달했다. 이는 반도체 업계 M&A 사상 최대 규모였다.

천문학적인 인수 금액도 공동 인수 가능성을 높이는 요인으로 꼽힌다. 업계에서는 ARM의 가치가 2년 전보다 더 올랐을 것으로 추정하고 있다. 세계적인 반도체 품귀 현상으로 지난해 ARM의 매출은 2020년보다 35% 늘어난 27억 달러(약 3조 3400억 원)에 이르렀다. ARM의 반도체 설계 지식재산권(IP) 분야 매출만 1년 전보다 70%가량 증가했다. ARM은 현재 뉴욕 증시를 겨냥한 기업공개(IPO)를 준비하고 있다. FT는 “퀄컴의 인수전 참여는 반도체 업계 ‘통합(syndicate)’에 대한 새로운 동력을 제공한다”고 논평했다.

시장에서는 SK하이닉스와 퀄컴이 당분간 물밑 협상과 눈치 작전을 이어갈 것으로 예상했다. SK하이닉스 역시 아직 인수전 초반인 만큼 퀄컴의 동향을 한동안 지켜보겠다는 입장인 것으로 알려졌다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

ykh22@sedaily.com

ykh22@sedaily.com