금융 당국이 금리 상승으로 재무 건전성 유지에 비상이 걸린 보험사를 위해 ‘책임준비금 적정성 평가(LAT)’ 제도의 잉여액 일부를 가용 자본으로 인정하기로 했다. 6월 말부터 적용함에 따라 최근 부실 위험이 커진 보험사를 중심으로 건전성 위기에 다소나마 숨통이 트일 것으로 보인다.

금융위원회는 9일 이세훈 사무처장 주재로 ‘보험업권 리스크 점검 간담회’를 열고 이 같은 내용의 리스크 요인 대응 방안을 논의했다. LAT는 보험 부채를 시가로 평가해 원가로 평가한 부채와의 차액을 책임준비금으로 추가 적립하는 제도다. 부채와 자산을 모두 시가로 평가하는 IFRS17의 내년 시행에 앞서 적응 기간을 부여하는 셈이다. 현재의 지급여력(RBC) 비율 제도는 자산 시가 평가, 부채 원가 평가를 기반으로 한다. 최근 금리가 상승하며 채권 평가익이 감소하면서 부채 감소 효과로 이어져 LAT 잉여금이 발생하고 있는 만큼 이 가운데 40%를 가용 자본으로 인정하겠다는 것이다.

이 방안을 적용하면 요구 자본 대비 가용 자본이 늘어나 RBC 비율 하락을 막을 수 있다. 현행 보험업법상 RBC 비율은 100% 이상을 유지해야 한다. 금융감독원은 이보다 높은 150% 이상을 권고하고 있다. 다만 금융 당국은 최근 RBC 비율의 하락이 매도 가능 채권 평가손실에서 비롯된 만큼 LAT 잉여액의 40%를 매도 가능 채권 평가손실 한도 내에서 회계적으로 상쇄되도록 했다. 바뀐 규정은 금융위 의결 등을 거쳐 6월 말 기준 RBC 비율 산출 시부터 적용된다.

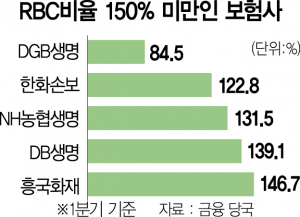

업계에서는 당국의 이 같은 결정에 한숨을 돌리는 분위기다. 1분기 기준 RBC 비율이 150% 미만으로 떨어진 보험사는 DGB생명(84.5%), 한화손보(122.8%), NH농협생명(131.5%), DB생명(139.1%), 흥국화재(146.7%) 등이다. 업계 1위인 삼성생명·삼성화재조차 지난해 말보다 1분기 기준 RBC 비율이 각각 58.6%포인트, 34.1%포인트 하락했다. 금리 상승의 여파가 보험 업계 전반에 영향을 미친 것이다.

하지만 연말까지 금리 상승이 지속될 경우 보험사의 RBC 비율은 더 떨어질 수밖에 없다. 금융 당국에서 자본 여력이 낮은 보험사에 대해 유상증자, 자본 학충을 유도하기로 한 것도 이 때문이다. 보험 업계 관계자는 “금리의 급격한 상승에 따른 채권평가손실 발생으로 가용 자본이 축소된 것은 업계의 전반적인 현상이었다”며 “보험사의 자구 노력도 뒷받침돼야 해 완전히 안심할 수는 없다”고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

jikim@sedaily.com

jikim@sedaily.com