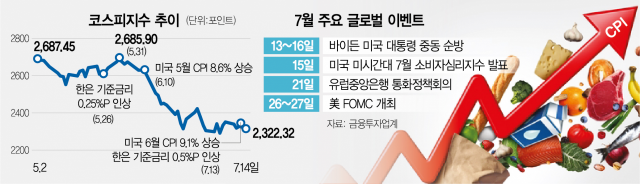

미국의 6월 소비자물가지수(CPI)가 전년 동기 대비 9.1% 오르며 2개월 연속 41년래 최고치를 갈아치웠지만 14일 코스피는 2320선을 가까스로 지켜냈다. 인플레이션이 정점을 통과했다는 기대감이 나오며 급락을 막았다는 분석이다. 다만 미 연방준비제도(Fed·연준)의 ‘점보스텝(1%포인트 금리 인상)’ 가능성까지 나오는 등 불안이 커진 상황에서 여전히 국내 증시는 살얼음판을 걷는 모습이다. 전문가들은 국내 증시가 회복하기 위해서는 글로벌 거시경제 불확실성이 해소되고 기업의 실적이 회복돼야 한다고 분석한다.

이날 한국거래소에 따르면 코스피는 전 거래일보다 6.29포인트(0.27%) 내린 2322.32에 장을 마쳤다. 코스닥은 2.90포인트(0.38%) 오른 766.08에 마감했다. 기관이 코스피를 5297억 원어치 팔아치우며 지수를 끌어내렸고 외국인투자가들과 개인투자자들은 각각 3942억 원, 1045억 원을 사들였다.

미국의 6월 CPI 상승률이 9.1%로 시장 추정치를 상회하며 2개월 연속 41년래 최고치를 갈아치웠지만 국내 증시는 선방한 모습이다. 5월 미국 CPI가 발표된 직후 코스피가 91.36포인트(3.52%) 급락한 2504.51에 장을 마친 것과 비교하면 이날은 기대 이상의 결과를 낸 셈이다. 인플레이션 정점 통과 가능성이 조명을 받으며 급락을 막은 것으로 분석된다. 최유준 신한금융투자 연구원은 “정점 통과 가능성에 좀 더 무게가 실리며 국내 증시는 낙폭을 축소하며 마감했다”고 전했다.

다만 여전히 높은 인플레이션에 단숨에 기준금리를 1%포인트를 올릴 가능성이 재차 부각되며 시장은 긴장하는 모양새다. 연준이 이달 26일부터 이틀간 열리는 연방공개시장위원회(FOMC) 정례 회의에서 점보스텝을 결정할 수 있다는 분석이 나온다. 실제 시카고상품거래소(CME) 페드워치는 연준이 이달 FOMC에서 기준금리를 1%포인트 인상할 가능성을 48.8%로 전망했다. 2개월 연속 자이언트스텝(0.75%포인트 금리 인상)을 밟을 가능성도 나왔다.

경계 심리가 짙어지며 투자심리는 꽁꽁 얼어붙었다. 코스피 시장의 거래 대금은 6조 4439억 원으로 이번 주 들어 7조 원 선을 돌파하지 못하고 있다. 1년 전(12조 9931억 원)보다 50.41% 줄었다.

금융투자 업계에서는 코스피가 기술적 반등 국면에 진입해 2650선까지 상승할 가능성이 제기된다. 원자재 가격 하락세가 뚜렷한 가운데 긴축 가속화로 인한 충격에 회복할 여지가 생겼다는 분석이다. 이경민 대신증권 투자전략팀장은 “코스피의 기술적 반등은 지난주 이미 시작됐다”며 “중요 지지선이었던 2380~2400선 회복 및 안착 여부가 관건이다. 추세적 반전은 어렵지만 지수가 빠르게 회복된다면 2650선까지 반등을 이어갈 것”이라고 전망했다.

하지만 미 연준의 매파 기조가 이어질 수밖에 없는 상황이기 때문에 국내 증시에 여전히 하방 압력이 가해질 것이라는 주장도 나온다. 상상인증권은 코스피 밴드 전망치를 기존 2300~2600에서 2150~2500으로 낮춰 잡았다. 김장열 상상인증권 리서치센터장은 “원유의 의미 있는 증산 폭 확대나 9~10월 중 지정학적 리스크가 일부 해소되지 않는 이상 낙관은 금물”이라고 말했다. 임혜윤 한화투자증권 연구원은 “주식시장의 추세적 반등을 기대하기는 이르다”며 “서비스 물가 상승세 지속, 국제 유가 하방 제한 등을 감안하면 연준이 당장 돌아서기 어렵기 때문”이라고 말했다.

전문가들은 국내 증시가 회복하기 위해서는 글로벌 거시경제 불확실성이 해소되고 기업의 실적이 회복돼야 한다고 분석한다. 코스피 반등 시점이 연말이라는 예측도 나온다. 장화탁 DB금융투자 리서치센터장은 “인플레이션 정점은 아마 3분기 말~4분기 초 정도가 돼야 확실히 지났다고 할 수 있을 것”이라며 “인플레이션과 금리 인상 등 시장의 우려가 해소되고 경기가 좋아져서 기업들의 실적이 잘 나오면 국내 증시 반등이 가능할 것으로 보인다”고 했다. 변준호 IBK투자증권 연구원은 “실적 전망 상향 재개 또는 긴축정책 종료를 확인하는 데 좀 더 시간이 필요하므로 저가 매수에 신중할 필요가 있다”며 “연준의 긴축 톤은 11월부터 약화되기 시작할 것으로 전망된다. 11월을 변곡점으로 예측한다”고 말했다. 윤지호 이베스트투자증권 리서치센터장은 “국내 증시가 반등하기 위해서는 실적에 대한 우려감이 해소돼야 할 것이다. 2분기까지는 기업들의 컨센서스가 하향 조정되며 우려가 큰 것으로 보인다”며 “다만 앞으로는 점차 나아질 것으로 분석된다. 향후 장세는 변동성은 커지겠지만 주가가 단숨에 하락하지는 않을 것으로 보인다”고 전망했다. 윤 센터장은 “연준이 점보스텝을 단행하더라도 그 이후부터는 그 정도로 금리를 올리는 일이 없을 것”이라며 “국제 유가가 하락 추세인 것도 긍정적으로, 연준의 정책도 멈출 것으로 보인다”고 예측했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

kim@sedaily.com

kim@sedaily.com