정부가 15년 만에 소득세 하위 과세표준 구간을 손본 것은 서민과 중산층의 세 부담을 덜어주기 위해서다. 여기에 식사비 비과세 한도를 10만 원에서 20만 원으로 늘리고 퇴직소득세 세액공제액을 올리는 등 공제 제도를 강화해 감세 효과를 키운다. 다만 물가에 연동해 과표 구간을 조정하는 물가연동제 도입에는 선을 그었다.

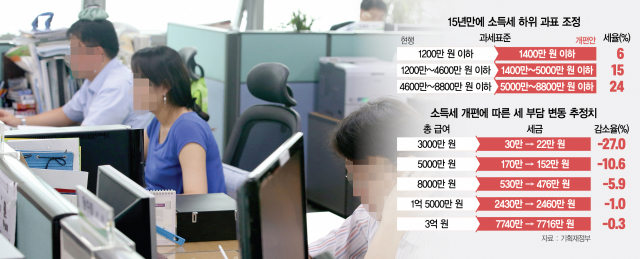

21일 발표된 세제개편안에 따르면 정부는 소득세 최저세율 6%가 적용되는 과표를 현행 1200만 원 이하에서 1400만 원 이하로 조정했다. 세율 15% 적용 구간은 1200만~4600만 원 이하에서 1400만~5000만 원 이하로, 세율 24% 적용 구간은 기존 4600만~8800만 원 이하에서 5000만~8800만 원 이하로 개편했다. 즉 하위 과표 구간을 상향 조정해 서민과 중산층의 세 부담을 줄인 것이다. 과세 단계(8단계)와 세율(6~45%)은 그대로다.

연봉 1억 2000만 원이 넘는 고소득자에 대한 근로소득 세액공제 한도는 50만 원에서 20만 원으로 줄였다. 고광효 기획재정부 세제실장은 “소득세는 누진세율 구조라는 특성상 하위 과표 구간만 조정해도 고소득자 역시 감세 혜택을 받는다”며 “근로소득 세액공제 한도를 줄여 고소득자의 세 감면 혜택을 다소 축소했다”고 설명했다.

정부안대로라면 연봉 8000만 원(과표 5000만 원) 직장인이 내는 세금은 530만 원에서 476만 원으로 54만 원 줄어든다. 세 부담이 5.9% 감소하는 것이다. 여기에 식사비 비과세 한도를 10만 원에서 20만 원으로 올리는 혜택까지 고려하면 세 부담을 최대 83만 원까지 덜 수 있다는 것이 정부의 설명이다. 세 부담 감면 폭은 저소득층일수록 크다. 연봉 3000만 원 직장인의 세 부담 감면율은 27%, 연봉 5000만 원 10.6%다. 연봉 1억 5000만 원과 3억 원 직장인의 감면율은 각각 1.0%와 0.3%에 그친다.

정부는 물가연동제로의 개편은 없다는 입장이다. 최근 물가연동제를 도입해 실질소득은 그대로인데 명목임금이 올랐다는 이유로 세금을 더 내는 구조를 바꿔야 한다는 주장이 나온 바 있다. 고 실장은 “과세 체계가 복잡해지고 세수 감소로 재정 여건이 악화할 가능성이 있어 검토 시간이 충분히 필요하다”고 밝혔다.

한편 정부는 퇴직소득세의 공제액을 확대해 세 부담 완화에 나선다. 현재 퇴직소득세는 퇴직금에서 근속 기간에 따라 일정 금액을 공제한 후 세율이 부과된다. 가령 근속연수가 5년 이하인 퇴직자의 공제액은 현재 30만 원에 근속연수를 곱한 금액으로 정해지는데 개편안에 따라 30만 원이 100만 원으로 상향 조정되는 식이다. 이렇게 되면 근속연수가 10년이고 퇴직금이 5000만 원인 퇴직자의 퇴직소득세가 현재 146만 원에서 80만 원으로 45.2% 줄어들게 된다.

연금 계좌(연금저축 및 퇴직연금) 납입액에 대한 세액공제 역시 늘어난다. 국민들의 노후 소득 마련을 돕는다는 취지다. 연봉이 1억 2000만 원이 넘는 직장인과 연봉 5500만 원 이하이면서 50세 미만인 직장인에게 적용되는 공제 한도가 700만 원에서 900만 원으로 확대된다. 1주택 고령 가구(부부 중 한 명 이상이 60세 이상인 가구)가 가격이 더 낮은 주택으로 이사한 경우 주택 가격 차액(한도 1억 원)을 연금 계좌에 추가 납입할 수 있다. 또한 연금 수령액이 1200만 원이 넘는 경우 종합과세와 분리과세(세율 15%) 중 유리한 방향으로 과세 방식을 선택할 수 있도록 했다.

청년 연령 범위는 15~29세에서 15~34세로 확대된다. 이에 따라 연구개발특구 입주 감면 제도, 금융중심지 창업 기업 감면 제도 등 9개 청년 지원 제도의 수혜 대상이 늘어난다. 정부는 과표 구간 조정과 공제 확대 등 이번 개편으로 내년 소득 세수가 올해보다 3조 2000억 원 줄어들 것이라고 밝혔다.

문제는 한국 소득세의 고질적인 문제로 지적된 면세자 비중이 더 늘어난다는 점이다. 지난해 근로소득이 있지만 세금을 내지 않은 면세자 비중은 37.2%로 영국(5.9%·이하 2018년 기준), 일본(20.8%) 등보다 컸다. 고 실장은 “개편안대로라면 면세자 비중이 1%포인트 내외 증가할 것으로 전망된다”고 설명했다.

고소득자에게 지나치게 집중되는 소득세 부담이 더 커질 것이라는 지적도 나온다. 국회예산정책처에 따르면 상위 20%의 소득은 전체 소득의 절반 수준이지만 이들이 내는 소득세 비중은 90%를 웃돈다. 강성훈 한양대 정책학과 교수는 “고소득자가 세금을 더 내는 것은 재분배 측면에서 당연하다”면서도 “다만 현재 소득세 구조는 고소득자의 부담이 지나치게 커 ‘넓은 세원과 낮은 세율’이라는 조세원칙에 어긋난다”고 지적했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >