코로나19 팬데믹으로 특수를 누렸던 씨젠(096530)이 올해 2분기 처참한 성적표를 받아들었다. 실적 전성기에 인수합병(M&A)과 같은 투자에 실기하면서 커진 몸집에 관리 비용만 소모하며 도약 기회를 다시 찾기 어려울 것이라는 지적이 나온다.

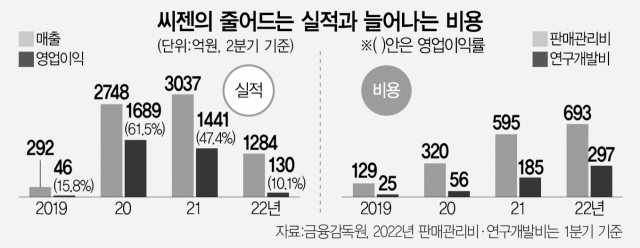

15일 금융감독원에 따르면 씨젠의 2분기 매출은 1284억 원으로 전년 동기 대비 57.5% 감소했고, 영업이익은 130억 원으로 무려 91% 급감했다. 수익성도 악화했다. 영업이익률은 올해 2분기 10.1%에 불과해, 2020년 3분기 64.2%를 정점으로 코로나19 팬데믹 기간 40%대를 기록했던 것과 비교하면 급격히 하락했다. 씨젠 관계자는 “고정 비용은 줄지 않은 상태에서 PCR 장비 수요 감소에 따른 매출 하락으로 영업이익률이 낮아졌다”고 설명했다.

문제는 수익성을 개선할 전략이 부재하다는 점이다. 코로나 특수를 맞아 주요 비용은 늘어났지만 매출 증대로는 이어지지 못하고 있는 모습이다. 실제 올해 1분기 기준 급여, 감가상각비 등을 포함한 관리비는 612억 원, 운반비를 포함한 판매비는 81억 원으로, 통상 기업의 유지 비용인 판매관리비(판관비)만 693억 원에 달한다. 이는 코로나 팬데믹 이전 2019년 2분기 판관비(129억 원)와 비교하면 5.4배이다.

여기에 연구개발 비용은 올해 1분기 297억 원으로 2029년 2분기(25억원)보다 10배 이상 급증했다. 즉, 기업 유지와 연구 비용만 코로나19를 거치며 6배 이상으로 커져 1000억 원 수준에 육박했다. 이 기간 씨젠의 전체 직원 수가 314명에서 1100명으로 3배 이상으로 커졌다.

특히나 한때 국내 진단 시장을 함께 이끌었던 에스디바이오센서(137310)의 포스트 코로나 전략과 비교하면 우려가 더 커진다. 에스디바이오센서는 PCR만을 고집한 씨젠과 달리 신속항원검사 제품군을 확대해 코로나 팬데믹 특수를 연장했고, 적극적인 지분 투자와 인수합병(M&A)에 나섰다. 반면 씨젠은 지난해 대림산업에서 M&A를 총괄하던 박성우 부사장을 영업했지만 수개월째 성과 없이 검토만 이어가고 있다.

씨젠은 미국 진출과 코로나 이외 매출 확대로 반등을 준비 중이다. 씨젠 관계자는 "여러 제품 중에 내년 FDA 승인을 추진할 전략 제품을 선정 중"이라며 "바이오라드를 통한 미국 진출, 코로나19 외 제품 판매 확대 등 매출 구조를 견실화 하는데 힘쓰겠다"고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >