국민연금공단 사모펀드(PEF) 투자 금액이 35조 원에 육박한 것으로 나타났다. 가장 큰 규모로 국민연금의 투자를 받은 운용사는 글로벌 사모펀드 칼라일이다. 국내 운용사 중에서는 스틱인베스트먼트(026890), IMM프라이빗에쿼티(PE), 스카이레이크인베스트먼트 순으로 투자금이 컸다.

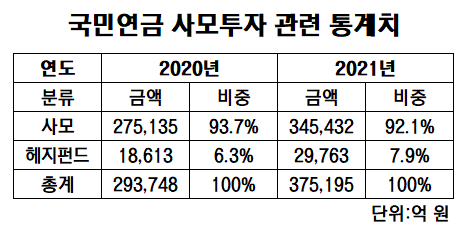

17일 국민연금 기금운용본부에 따르면 지난해 말 사모펀드 투자 금액은 34조 5432억 원이다. 2020년 말 27조 5135억 원과 비교하면 7조 297억 원(25.6%) 증가한 금액이다. 투자 펀드 수는 313개에서 349개로 36개 늘어났다.

국민연금은 매년 8월 전년도 말 기준 투자 부문별 통계를 공시하고 있다. 사모투자 분야는 기관 전용인 PEF를 뜻하는 ‘사모’와 일반 사모펀드인 ‘헤지펀드’로 분류된다. 전체 사모투자 금액은 2021년 말 37조 5159억 원이고 이 중 PEF 투자 금액은 92.1%로 사실상 대부분을 차지했다. 헤지펀드 투자 금액은 1년 새 1조 8613억 원에서 2조 9763억 원으로 1조 1150억 원(60%) 증가했으나 전체 사모투자에서 차지하는 비중은 7.9%에 그쳤다.

‘칼라일·블랙스톤’ 전체 1·2위 다퉈…국내 최대는 ‘스틱인베스트먼트’

국민연금이 가장 큰 금액을 투자한 PEF는 칼라일이다. 국민연금은 ‘칼라일글로벌파트너스엘피'에 4780억 원을 출자하는 등 총 14개 사모펀드에 2조 3881억 원을 투자했다. 이는 전체 PEF 투자 금액의 7% 가량이다. 칼라일은 세계 3대 사모펀드로 꼽히지만 블랙스톤에 비해 규모는 작은데 한국계인 이규성 최고경영자(CEO)가 그동안 국민연금과 돈독한 관계를 맺으며 출자금을 늘려왔다. 하지만 이 CEO가 지난 8일 칼라일그룹 창업자들과 갈등 속에 사퇴해 국민연금이 계속 최대 투자를 이어갈지 업계의 관심도 쏠릴 것으로 예상된다.

칼라일을 추격중인 블랙스톤도 국민연금의 러브콜을 대거 받았다. 국민연금은 ‘블랙스톤코어에쿼티파트너스엘피’에 4431억 원, ‘블랙스톤캐피탈파트너스VII엘피’에 3612억 원, ‘블랙스톤티앤파트너스엘피’에 3211억 원을 투자했다. 블랙스톤 펀드는 12개, 투자 금액은 2조 10억 원이다. 블랙스톤은 올 초 한국 법인을 설립하고 하영구 전 은행연합회장을 회장으로 선임한 바 있다.

국민연금의 투자액 3위 사모펀드는 영국계인 BC파트너스로 7개 펀드에 1조 4966억 원이 투입됐다. 세계 3대 사모펀드인 KKR 등을 제치고 BC파트너스에 자금이 몰린 것은 국민연금이 2021년 BC파트너스의 지분을 사들이며 주요 주주에 오른 영향이 있었을 것으로 분석된다.

국내 운용사만 놓고 보면 코스피 상장사인 스틱인베스트먼트가 국민연금으로부터 가장 많은 자금을 끌어들였다. 국민연금은 ‘스틱 스페셜시츄에이션 2호 사모합자회사’ 등 3개 펀드에 5083억 원을 출자했다. 스틱에 이어 IMM PE가 4683억 원의 국민연금 자금을 받았는데 ‘IMM 로즈골드 4호 사모합자회사’에만 3113억 원이 출자됐다.

관련기사

진대제 전 정보통신부 장관이 이끄는 스카이레이크는 국내 운용사 중 2224억원을 투자 받아 3위에 올랐는데 국내 최대 사모펀드인 MBK파트너스에 대한 국민연금 출자액은 2131억원에 그쳐 눈길을 끌었다

바이아웃 투자 ‘4조’ 증가…국내 투자 비중 전체 26.5%

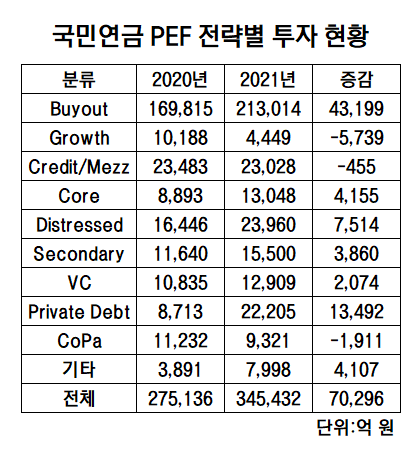

국민연금의 PEF 투자 현황을 전략별로 보면 경영권을 인수하는 바이아웃 전략이 압도적으로 많았다. 바이아웃 투자 금액은 지난해 말 21조 3014억 원으로 전체 투자액 중 61.6%를 차지했다.

전년도와 비교와 가장 큰 폭으로 투자금이 증가한 전략도 바이아웃이다. 2020년 16조 8915억 원에서 4조 3199억 원(25.4%) 증가해 전체 PEF 투자금 증가를 견인했다.

한 투자은행(IB) 업계 관계자는 “지난해 저금리 기조와 글로벌 증시 우상향 기조가 장기간 이어졌다”며 “인수 측의 자금 조달에 우호적인 환경이었고 매각하는 입장에서도 후한 몸값을 인정받을 수 있는 시기여서 바이아웃 딜 중심으로 PEF 투자가 늘어났을 것”이라고 말했다.

바이아웃 전략에 이어 사모대출(Private Debt) 투자의 증가폭이 컸다. 사모대출 투자 금액은 2조 2205억 원으로 전년도에 비해 두 배 넘게 급증했다. 금리 인상이 본격화되기 전 에쿼티 투자 대비 변동성을 낮출 수 있는 사모대출 투자를 선제적으로 늘린 것으로 보인다. 구조조정 기업 또는 부실 은행 채권을 사서 정상화 후 차익을 실현하는 디스트레스(Distress) 전략 투자 금액은 7514억 원 증가해 2조 3960억 원이 됐다.

투자 지역 중에서는 다양한 국가를 아우르는 ‘글로벌 투자’가 10조 7700억 원으로 금액이 가장 컸다. 전체 투자 금액에서 차지하는 비중은 33.3%다. 이어 국내(9조 1468억 원), 북미(7조 4884억 원), 유럽(4조 6419억 원), 아시아(1조 7666억 원) 순이었다.

국민연금은 올 해도 다수 PEF들에 투자을 진행하고 있다. 우선 MBK파트너스의 카카오모빌리티 지분 투자를 검토 중이다. 또 2조원 규모의 머리디언 바이오사이언스 인수에 재무적 투자자(FI)로 참여한 SJL파트너스의 프로젝트 펀드 출자를 검토하고 있다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

earthgirl@sedaily.com

earthgirl@sedaily.com