국내 신선식품 판매·배송 업계 2위인 오아시스마켓이 코스닥 데뷔를 위한 출사표를 던졌다. 오아시스의 상장 본격화로 기업공개(IPO)를 추진 중인 e커머스 업체 컬리와 11번가 등 3총사가 침체된 IPO 시장에 활기를 다시 불어넣을지 투자자들의 관심이 높아지고 있다.

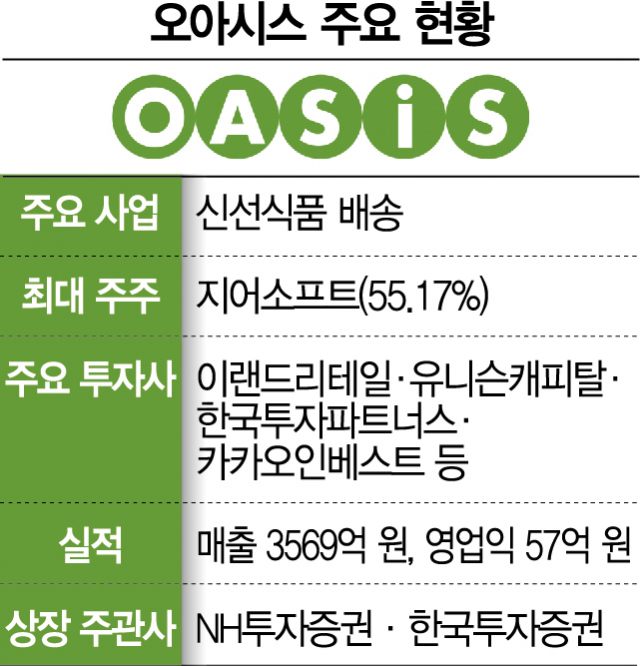

오아시스는 8일 한국거래소에 상장 예비 심사를 신청했다고 밝히며 “연내 상장을 목표로 하고 있다”고 강조했다. 오아시스의 상장 예정 주식 수는 총 3264만 주로 이 중 652만 8000주를 공모할 예정이어서 주당 가격이 주목된다. 상장 대표 주관사는 NH투자증권(005940)과 한국투자증권이 맡았다.

오아시스는 2011년 설립된 유기농 유통 업체로 지어소프트(051160)(지분율 55.17%)가 최대주주다. 2018년 새벽 배송 사업에 뛰어든 지 4년 만에 회원 수를 100만 명까지 확보했다. 2021년 매출은 3569억 원으로 컬리(1조 5614억 원)에 이어 업계 2위다.

산지 직매입을 통한 유통 단계 최소화, 자체 물류 시스템 구축 등으로 흑자 경영의 기반을 닦은 것이 경쟁사들과의 차별점으로 꼽힌다. 오아시스는 상반기 매출이 전년 동기 대비 21% 늘어난 2024억 원, 영업이익은 171% 증가한 72억 원을 각각 기록했다. 오아시스는 6월 이랜드리테일에서 330억 원을 투자 받을 당시 1조 1000억 원의 몸값을 인정 받은 바 있어 IPO 시장도 상장 후 기업가치를 일단 1조 원 이상으로 보는 분위기다.

오아시스가 상장 시계를 돌리면서 연내 완료를 목표로 제시해 지난달 22일 상장 예심을 통과한 컬리의 발걸음도 빨라지게 됐다. 컬리는 4분기 기관 수요예측과 일반 청약 등 공모 절차에 돌입할 가능성이 높다. 입찰제안요청서(RFP) 발송 이후 4개월간 상장 주관사를 정하지 못했던 11번가도 지난 달 말 한국투자증권과 골드만삭스를 대표 주관사로 선정했다.

투자 업계는 컬리·오아시스·11번가 모두 ‘조(兆) 단위’ 몸값을 자랑하고 개인들의 관심도 큰 만큼 3개사의 공모가 침체된 IPO 시장에 부활의 신호탄이 되기를 바라는 모습이다. 컬리는 최근 몸값 눈높이가 낮아지기는 했지만 지난해 말 4조 원의 기업가치로 ‘상장 전 지분투자(프리IPO)’를 마친 바 있고 11번가 역시 2018년 국민연금 등으로부터 5000억 원의 투자를 받으면서 2조 7000억 원의 기업가치를 인정받았다.

업계는 컬리와 오아시스가 IPO 흥행에 성공할 경우 e커머스 시장의 또 다른 강자인 SSG닷컴도 미뤄둔 상장에 속도를 낼 것으로 예상하고 있다. 한 IPO 전문가는 “글로벌 금리 상승에 증시의 기초 체력은 약화됐지만 그간 상당한 조정을 겪은 만큼 컬리와 오아시스가 상장 일정을 잘 잡는다면 공모주 투자심리가 살아날 수도 있을 것”이라고 전망했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

vita@sedaily.com

vita@sedaily.com