고금리 공포로 증권주들이 맥을 못 추고 있다. 2분기에 이어 3분기에도 실적 쇼크가 불가피할 것으로 전망돼 고금리가 위탁매매 수수료 감소, 보유 채권 평가손실 증가, 부동산 프로젝트파이낸싱(PF) 시장 침체 등 증권사의 주된 사업에 직격탄을 날리면서 수익성이 전반적으로 둔화된 탓이다. 당분간 증권사들의 실적 턴어라운드를 기대할 수 없다는 잿빛 전망마저 나온다.

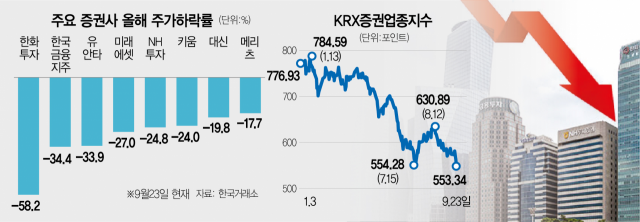

23일 한국거래소에 따르면 KRX 증권지수는 전날보다 9.91포인트(1.76%) 내린 553.34에 거래를 마쳤다. 종가 기준 두 달 만에 연저점(종전 554.28)을 새로 썼다. KRX 증권지수는 증권업 대표 지수로 미래에셋증권(006800)·NH투자증권(005940)·한국금융지주(071050)·메리츠증권 등 국내 주요 증권사들이 포함돼 있다. 이날 DB금융투자(016610)·다올투자증권(030210)·한화투자증권(003530)·한국금융지주·유진투자증권(001200)이 52주 신저가를 새로 쓰면서 주가가 추락했다.

고금리 기조에 증권주가 주저앉은 배경에는 매 분기 ‘실적 쇼크’를 겪고 있는 증권업종의 분위기가 당분간 돌아설 기미가 보이지 않는다는 점이 꼽힌다. 우선 거래 대금 감소로 위탁매매와 이자 수익이 지속적으로 하락하고 있다. 지난해 1월 26조 4000억 원이던 월별 일평균 거래 대금은 올해 11월 11조 원으로 반토막난 데 이어 이달에는 6조~7조 원 수준에 머물고 있다. 증시 대기성 자금인 투자자예탁금은 21일 기준 50조 7793억 원으로 50조 원대 붕괴가 초읽기에 들어갔다. 김지영 교보증권 연구원은 “증권사의 위탁매매 수익은 지난해 1분기 역대 최고치를 기록한 후 하락세를 나타내고 있다”며 “내년 일평균 거래 대금은 17% 감소가 예상된다”고 말했다.

금리가 인상될수록 보유하고 있는 채권의 평가손실이 커진다는 점 역시 실적에 악영향을 끼치고 있다. 채권 보유 비중을 상대적으로 자유롭게 조절할 수 있는 중소형 증권사와는 달리 대형 증권사들은 자유자재로 대처할 수 없어 고금리 위험에 그대로 노출된다. 통상 금리가 오를수록 채권의 시장가격은 하락해 증권사들이 보유하고 있는 채권들의 평가가치가 줄어든다.

그간 증권사들의 실적을 끌어올린 부동산PF 시장이 여전히 침체에서 벗어나지 못하고 있다는 점도 증권사의 실적 전망을 어둡게 한다. 코로나19 팬데믹 이후 유동성 과잉 시기에서 부동산PF 시장은 호황을 누렸다. 하지만 올해 초부터 미국 주도의 고금리 기조가 강화되면서 자금 조달에 어려움을 겪게 돼 부동산PF는 금리가 오를수록 침체가 깊어지는 악순환에 빠져 있다. 김 연구원은 “인플레이션 영향에 따른 원자재 및 공사비 증가로 인한 부동산 비용 상승은 시장에 부정적인 영향을 미칠 수 있으며 최근 부동산 관련 지표에서도 부동산 경기 하락 기조가 나타나고 있어 부동산 금융에 대한 경계는 이어져야 한다”고 말했다.

전문가들은 미국 등 주요 국가들의 고금리 기조가 유지되는 한 증권업이 턴어라운드할 가능성은 없다고 전망한다. 위기 관리에 성공한 증권사들이 상대적으로 양호한 주가 흐름을 나타낼 수는 있어도 최소한 금리 피크아웃을 확인하고 하락 추세로 전환한다는 확신이 시장에 생겨야 실적 반등에 성공할 수 있다는 것이다. 이홍재 현대차증권 연구원은 “금리가 오르면 부동산PF 등 자금 조달에 어려움이 생긴 분야의 실적 악화 우려가 계속해 나올 수밖에 없다”며 “기저 영향으로 잠깐 실적이 깜짝 반등할 수는 있어도 금리의 상단이 열려 있는 한 증권업 종목에는 최대한 보수적으로 접근해야 한다”고 말했다.

다만 과거 금융위기 때와는 달리 증권사들의 위기 관리 역량이 성장해 장기적으로 매수 전략을 세울 타이밍이라는 의견이 함께 나온다. 김 연구원은 “과거 대비 양적·질적으로 증권사의 자본력이 성장했고 시장 유동성 감축은 증권사들이 대응할 수 있는 시간을 두고 진행될 것으로 예상돼 과거 경제위기 때만큼 증권사의 실적이 나빠지지는 않을 것”이라며 “사업 다각화와 자산관리 부문에서 경쟁력이 높은 삼성증권과 미래에셋증권을 톱픽으로 제시한다”고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

door@sedaily.com

door@sedaily.com